“高收费, 现任大, 和$ 400B 市场正在攻击汇款初创摆。”

CB洞察, 二月 26, 2015

为了发生中断, 只需要一家坚定的初创公司,拥有跨越二十年或几十年的长期愿景. 创新的颠覆力量只需要一个亚马逊的书籍, 一个 Spotify 来播放音乐, 和一台 Netflix 供娱乐. 自成立以来二十年后 XOOM 自推出以来十多年来 明智的 (以前称为 TransferWise), 跨境汇款行业仍不知道哪家金融科技公司会成为这样的颠覆者. 然而, 在这个竞争激烈的领域经过十年的敏锐观察,我们可以合理地了解哪些企业仍然有机会, 哪些没有, 以及为什么一些金融科技公司已不复存在.

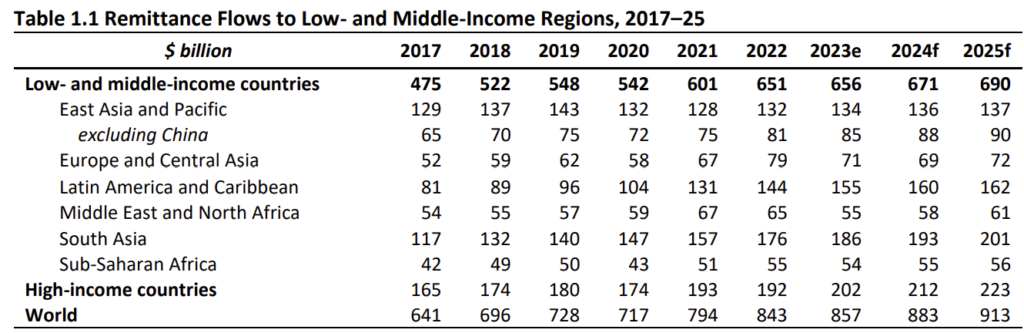

过去十年,金融科技公司的好消息是市场持续增长. fxCintelligence估计了总体C2C X-Border市场 $1.8 万亿 2024 并预测它成长 9% 在可预见的未来. 仅在汇款方面, 体积一直在增加 $25-50 每年十亿, 世界银行保守地预计 3% 未来几年的年增长率.

坏消息是,消费者习惯向金融科技和数字渠道的转变是渐进的. 十年前, 传统观点认为,价格实惠的智能手机的广泛普及,以及从厌恶科技的老年人向精通科技的千禧一代的转变,将导致跨境汇款在线渠道的利用率迅速增加.

三年后, in 2018, 其中一些人预测现金代理将在未来五年内完全消失:

这一切不仅没有发生, 但在 2022, Azimo 的困境导致其被一家薪资公司收购,以挽救其部分支付技术. 事实证明,汇款参与者之间的竞争比最初预期的更具挑战性, 还远未得出结论.

Money Transfer “干扰”

周围 2010, 破坏消费者跨境货币转移的可能性似乎很大. 普遍的看法是像西联盟这样的成熟参与者, 速汇金, 和 Ria 致力于实体分支机构,可能不愿意或无法为消费者提供更简化的数字替代方案. Xoom 已经进入市场几年,并且正在经历显着的增长, 但这仅针对美国的出站走廊. 而且, 鉴于市场的巨大规模, 容纳多个金融科技似乎是可行的, 尤其是在数字革命的早期阶段.

故, 成为西联汇款更大、更优越的替代品的愿望似乎并不令人畏惧. So, 新一代金融科技创始人向老牌汇款企业的首席执行官发起挑战.

底行: 利雅汇款, 速汇金, 西联汇款数字创投, XOOM, Transfast

那些年里出现的一些值得注意的初创公司是:

- 泽普兹, 又名 WorldRemit (成立于 2009)

- 明智的 (2011)

- Remitly (2011)

- Azimo (2012)

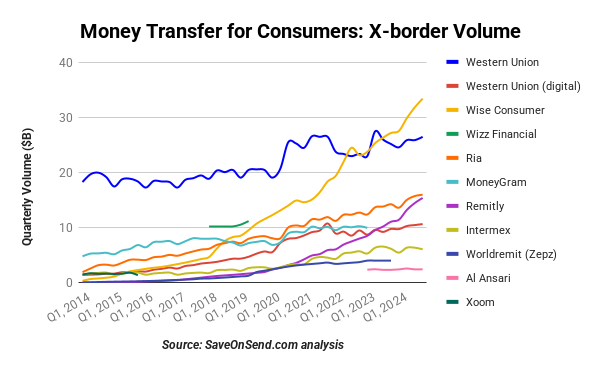

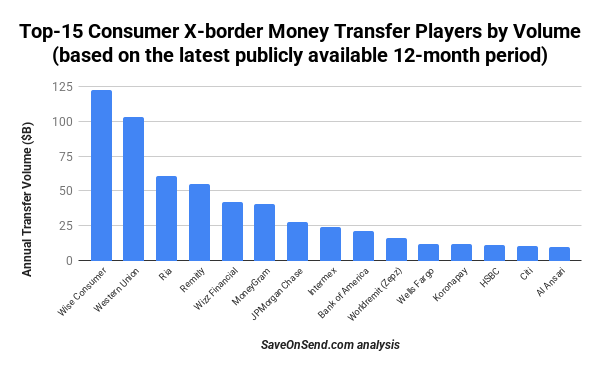

虽然阿兹莫已经不在了, 怀斯 (Wise) 超过了西联汇款 (Western Union) 的转账量 2022, re弱的距离距离全球前三名球员更近:

到目前为止,这种破坏是否影响了传统参与者?

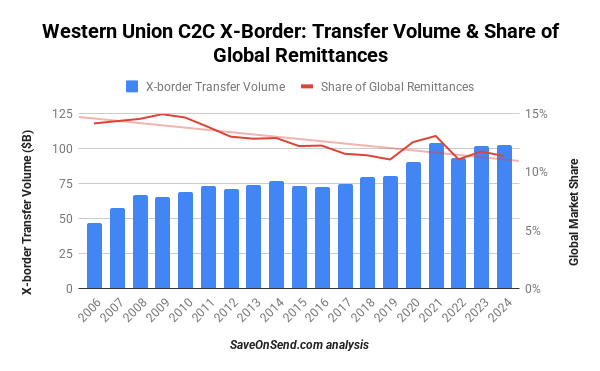

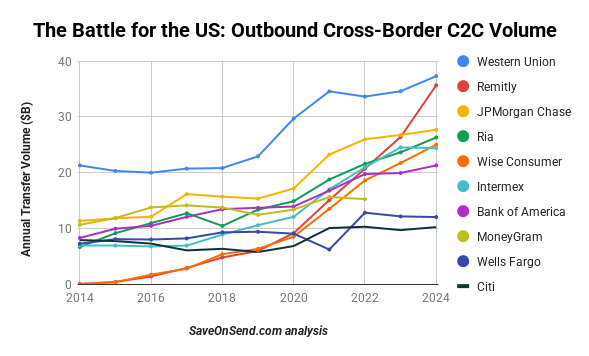

自Xoom早期以来,Western Union的转移量翻了一番 (最初的汇款金融科技). 然而, 这种增长不足以跟上不断扩大的市场的步伐, 导致其汇款市场份额在近二十年中逐渐受到侵蚀:

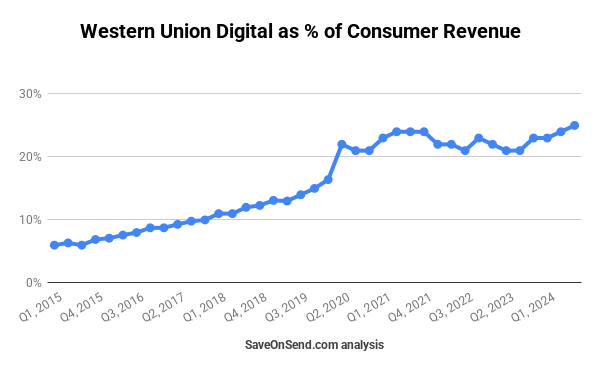

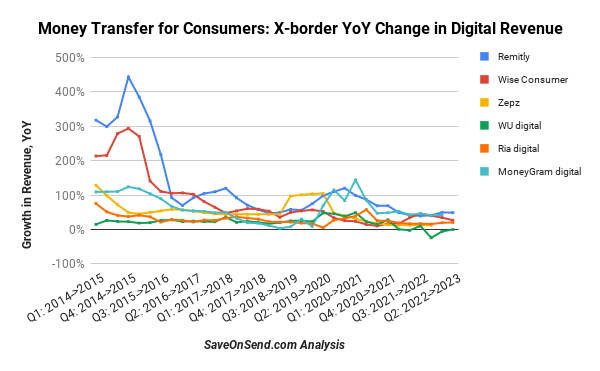

虽然不具有破坏性, 很明显,一旦金融科技公司达到规模 2021, 他们集体放慢了西联盟在数字渠道中的扩展:

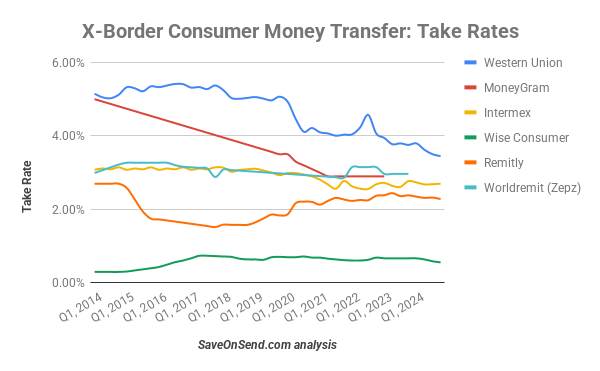

金融科技规模扩大带来的集体影响的另一个迹象是现有企业的利润率下降, 通常称为 “采取率。”. 在金融科技达到规模之前 2020, 现任者并没有太重视这方面. 以下是首席执行官们的做法 西联汇款 和 早 2018 (Ria Money Transfer 的母公司) 描述了竞争性定价环境 2018.

在 2020, 西联汇款利润率下降超过 20%, 从周围掉落 5% 小于 4%. 这部分是由于价格降低和逐渐扩大的较便宜数字转移的份额. 其他老牌企业也降低了利润率, 而 Wise 和 Remitly 则保持相对稳定:

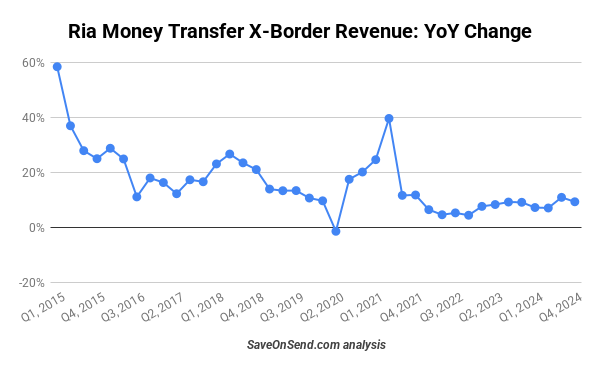

第二大现任者, 利雅汇款, 还没有经历中断, 但其增长率, 以前周围的 20%, 现在已经减少到 5-10%:

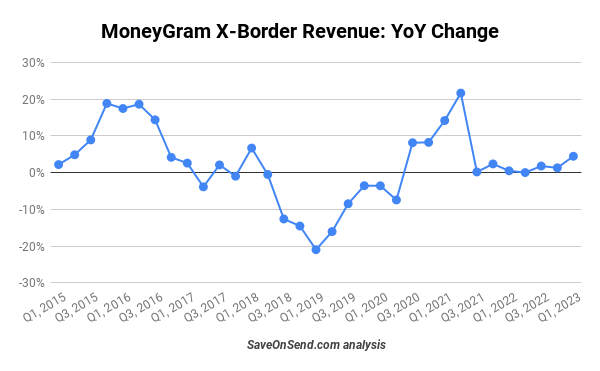

速汇金, 曾经是该行业仅次于西联汇款的第二大老牌企业, 现在处于稳定状态,但在经历了濒死体验后,正在努力解决缺乏成长的问题 2019 (正如本文所讨论的 SaveOnSend 文章):

除了传统的汇款运营商, 银行在跨境汇款中发挥着重要作用. 美国的消费者发送的时间超过 $100 每年通过银行. 银行尚未经历中断,在过去十年中的转移量几乎翻了一番 (了解更多信息, 请参考 SaveOnSend 文章). 美国最大的消费银行, 摩根大通, 一直保持在前列 3 players:

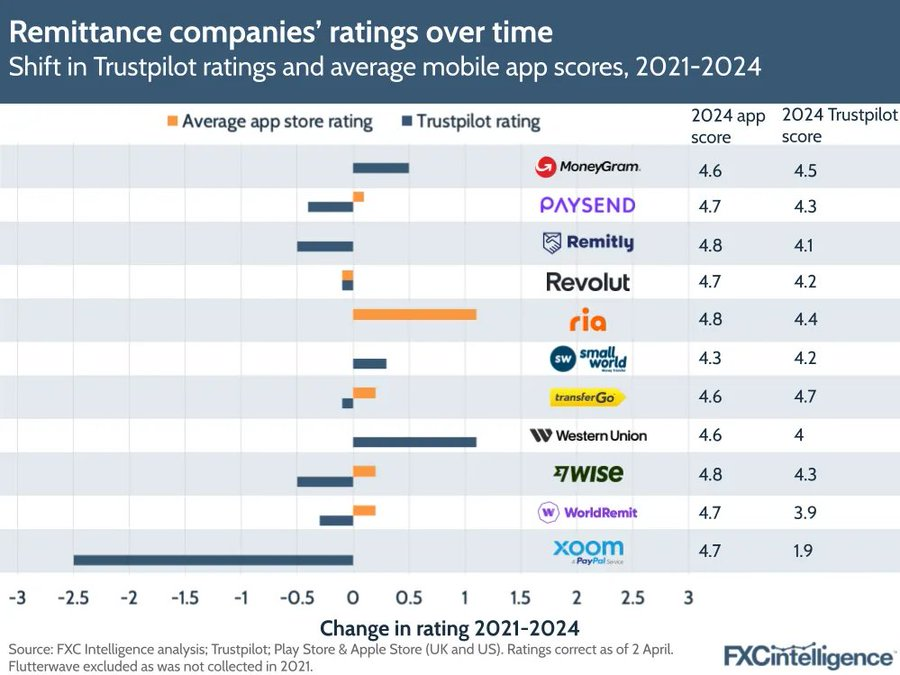

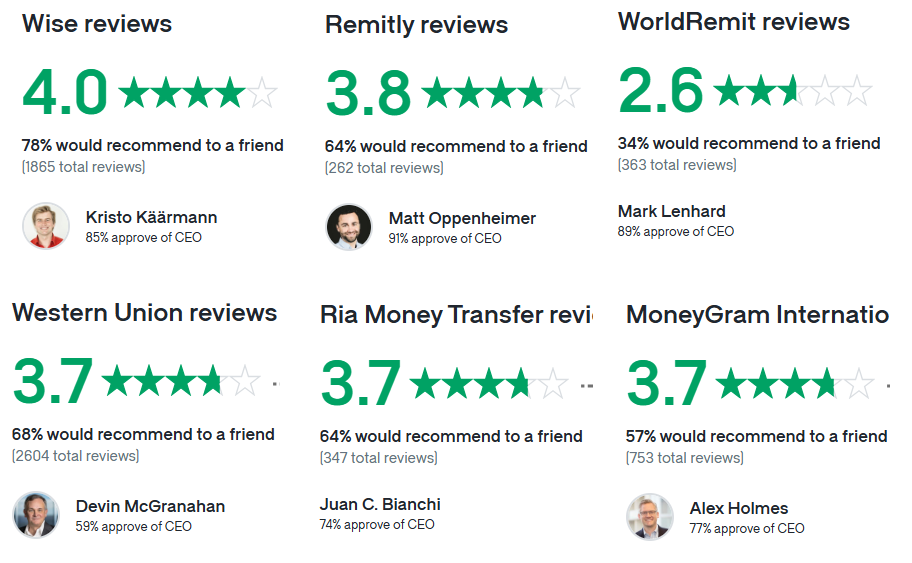

到目前为止,缺乏干扰的部分原因是传统球员不静止不动. 他们在推出新功能方面通常比金融科技公司慢, 但最终, 他们通过观察初创公司并复制行之有效的方法来赶上. 例如, 之间 2021 和 2024, 信任飞行员 评分 传统玩家的数量有所提高, 而金融科技公司的份额有所下降, 使两个群体在客户满意度方面无法区分:

专注在颠覆中的关键作用

饰演吉姆·巴克斯代尔, 网景公司首席执行官 (当时世界上最大的浏览器), 著名的说法是在 1995, “… 我只知道两种赚钱的方法: 捆绑和分拆。” 金融科技通过拆除现有企业的限制来开始捆绑其他产品,从而产生收入. 随后, 新金融科技的出现打破了上一代金融科技的束缚. 在跨境消费者汇款中, 引入 Xoom 和 Remitly 来分拆西联汇款, 明智地分拆银行, 新的金融科技不断推出以取消伪装和谦虚.

对于成长中的金融科技公司来说,最具挑战性的困境之一是捆绑新产品和进入新地区的时机. 随着产品和地理复杂性的增加, 创始人和关键员工可能会发现他们的注意力过于分散. Additionally, 他们可能会脱离核心产品, 特别是如果其增长开始放缓, 并更愿意从事具有更高增长潜力的新内部企业. 确定捆绑销售是否为时过早的一个直接方法是检查核心产品的增长率,以评估其是否快速或逐渐减速.

在最近的几个地方, 顽强和明智的C2C X-Broter量增长在附近 40% 和 20%, 分别. 由于市场的增长少于 10%, 大规模, 他们持续的重点可以维持这些增长率,并将现任银行和MTO中的现有企业推出业务.

汇款融资和估值

颠覆性的吸引力和风险投资公司持有的大量资产确保了金融科技公司在这一领域拥有充足的资金. 之间 2010 和 2019, 只有四家初创公司吸引了过来 $1.5 亿元资金:

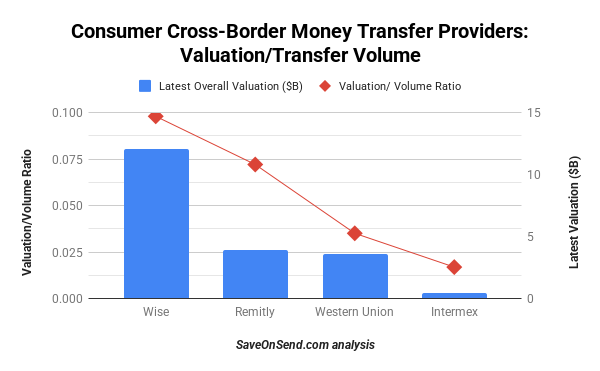

正如快速发展的金融科技公司的惯例, 他们拥有更高的估值倍数. 例如, Wise 和 Remitly 的每单位转账量估值是 Western Union 和 Intermex 的两到四倍:

虽然现有企业的数量尚未受到干扰, 值得注意的是 Wise 和 Remitly 的价值, 以前不存在的 2011, 现在高于西联盟. 投资者清楚哪种类型的公司在消费跨境货币转移中具有更高的潜力.

金融科技公司的绩效差异

几年后, 投资者开始根据其性能质量来区分金融科技, 涵盖业务, 操作, 和技术模型. 在检查融资轮次启动后的速度和规模时, Wise 的年度成绩显着超过竞争对手 3. Remitly 和 WorldRemit 正在努力跟上并取得不同程度的成功, 虽然阿齐莫从未完全受到关注:

到了九月 2018, 雷米特利已达到 $6 billion 在年度转让. 虽然这可能看起来很重要, 与Transferwise的增长轨迹相比,它苍白. 两家公司大约在同一时间成立,并获得了第一个 $1 4月融资额逾百万 2012. 然而, TransferWise 达到了 $2 仅仅一年后,月转账额就达到了百万, 比 Remitly 领先两年多. 通过2015年中期, TransferWise被转移三十次以上,每月超过Remitly:

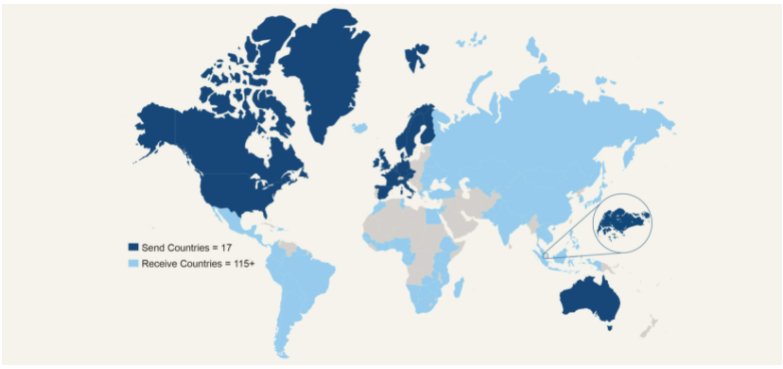

根本原因是 Remitly 的扩展速度慢得多. 在Remitly启动后的头三年, 金融科技仅服务于一个走廊: USA-to-Philippines. 二月里 2015, 烈性发射了第二个走廊, 美国对印度, 而在十月 2015, USA-to-Mexico. 在七月 2015, Remitly还宣布了其第一次收购失败的申请, 腰部, 引进当地人才 (两家公司的总部设在西雅图) 和牛肉了消息功能在Remitly的移动技术. In April 2016, Remitly打开出站业务从加拿大到印度和菲律宾. 在九月 2016, 启动加入拉丁美洲的七个更多的国家从美国转移:

在早期的 2017, Remitly 扩大了服务范围,纳入了来自英国的几个出境走廊. 鉴于数字汇款利基市场令人兴奋, 十月份的时候这并不奇怪 2017 新一轮融资, Remitly 的估值为 “至少” $345 百万.

Remitly 利用这笔资金拓展新市场, 例如澳大利亚, in May 2018. 七月 2019, Remitly 的业务位于 16 国家并已超过 $2 十亿季度传输量:

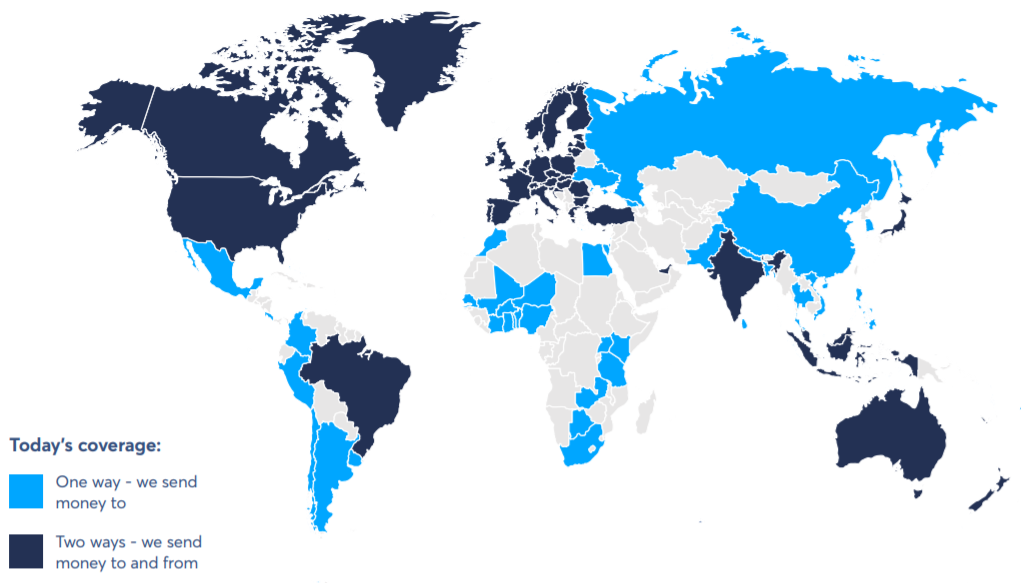

尽管Remitly的进度值得称赞, 它被Transswise的快速扩展所掩盖. TransferWise推出 数百 前四年的走廊数量, reaching $1 billion 在其第一时间的转会中 12 仅在美国几个月. 到2019年年中, Transferwise处理的体积比圆气多7倍, with only 60% 更多的员工. By 2021, TransferWise 已扩展到覆盖 40 出境国家.

… 而 Remitly 仅承保 17:

然而, 在明智和谦虚之间,在消费者跨境转移中争取全球优势的斗争还没有结束. 而明智的转移大约是消费者跨境转移的两倍, 快速增长的速度是两倍. 这导致了两个球员之间的相对差距 $15-20 自每季度十亿美元以来 2022.

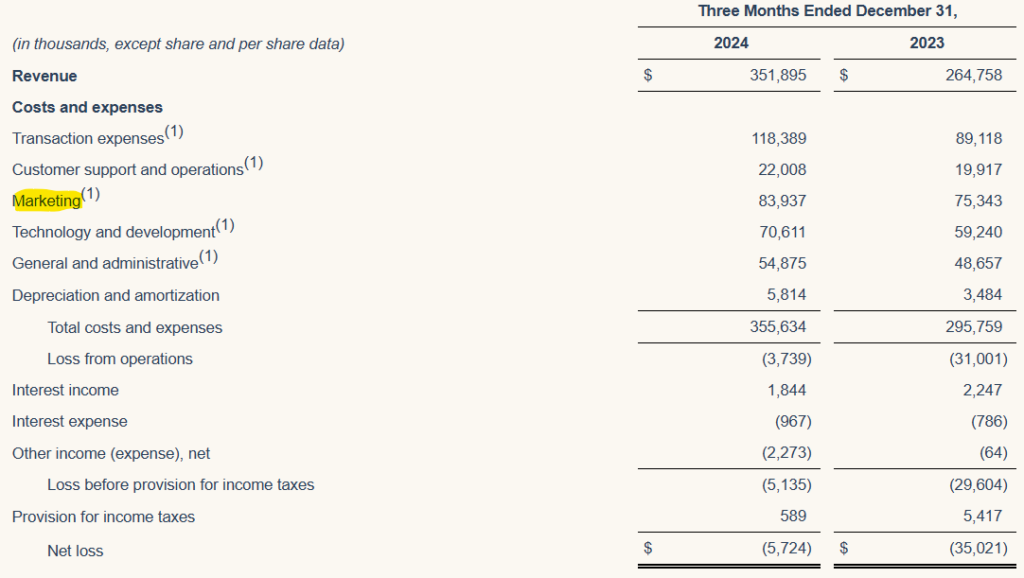

明智地以低成本推荐渠道自豪 (又名, 支付 “口碑”) 负责 70% 仅花费的增长 4% 营销收入. 理论上,如果其数量增长率开始下滑,理论上可以增加其营销支出 20%. Remitly, 另一方面, 维持了它的 40% 通过支出几乎通过 25% 营销收入. As a result, 最终只能在 2025.

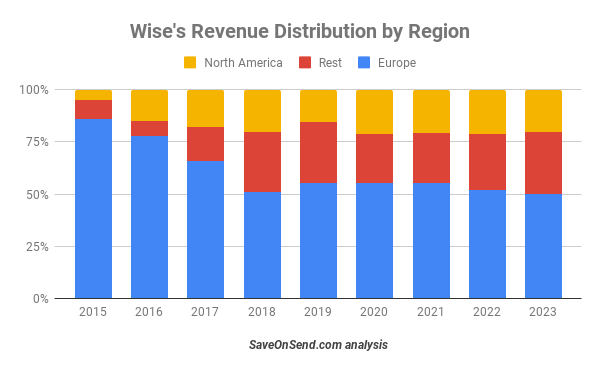

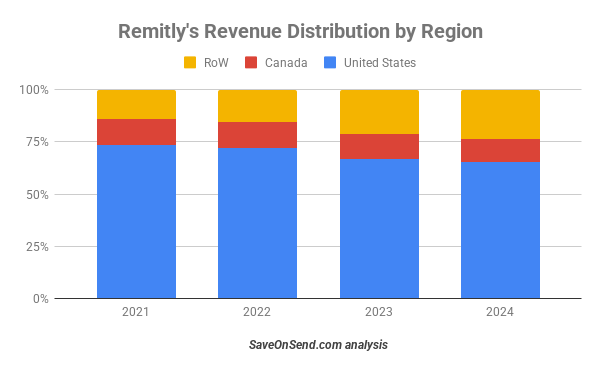

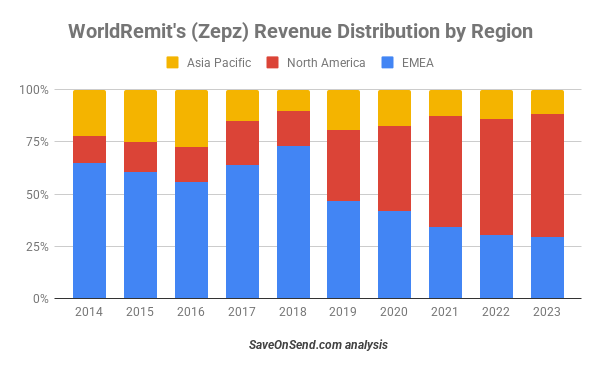

明智的转移量和更快的全球扩张速度已导致区域收入多于多样化. 然而, 近年来值得注意的是,这些区域拆分如何保持大规模稳定, 即使两种金融科技都在继续增长 20-40%.

为什么汇款金融科技会失败?

成功的金融科技通常需要五年才能实现盈利, 需要在此期间投资数亿美元才能获得数百万客户. 风险投资公司介入为现金流缺口提供资金. 鉴于大多数金融科技公司都失败了, 只有当风险投资家相信金融科技有潜力成为市场领导者时,他们才愿意承担如此重大的投资风险, 至少在一个大区域. Remitly 主要被视为美国出境市场的参与者, WorldRemit 在非洲入境, 和Wise在欧洲出境.

对阿兹莫来说不幸的是, 它比 Wise 晚一年开始运营,并具有类似的区域重点. 虽然其客户群包括蓝领移民, 与Wise专注于白领外籍人士相比, 怀斯(Wise)的显着增长向投资者表示,所有类型的跨境消费者最终都会对其服务感兴趣.

然而, 与 Wise 相比,Azimo 的增长速度较慢不仅仅是因为滞后一年. 这也归因于领导能力较差, 尽管比较是针对极高的标准. 没有取得与 Wise 和 Remilty 相当的成功, Azimo的创始人似乎更倾向于在会议上谈论其成就,并就即将消失的离线渠道消失做出了不支持的陈述. 而不是积极获取新客户, 他们似乎依靠数字化浪潮为他们带来客户.

更不寻常的是, 阿齐莫公开讨论中缺乏强度 它的愿望早在 2015, 推出仅三年后. The 与领先的金融科技竞争对手相比 2017, 员工将其描述为 “这个地方的心脏和灵魂。”

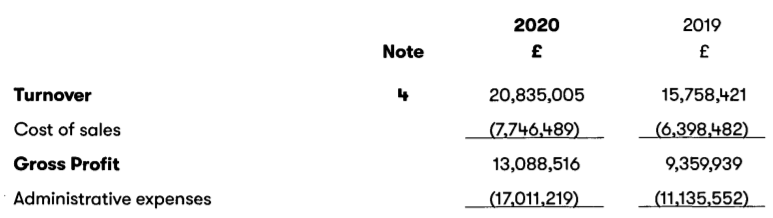

类似于 Xoom, Azimo 还将其增长目标限制在一个出境地区 (在 Azimo 的情况下, 那是欧洲, 然而, 对于Xoom的, 第一个十年是北美). As a result, Azimo的增长放缓至 25% 由 2020, 即使开支增加了 50%:

虽然投资者愿意为 Wise 提供数亿美元, Remitly, 和WorldRemit, Azimo 五月份的最后一轮融资 2018 总计仅 $20 百万, 并且基本估值并未披露. 在早期的 2022, 阿兹莫是 后天 工资支付公司的估值与 2018.

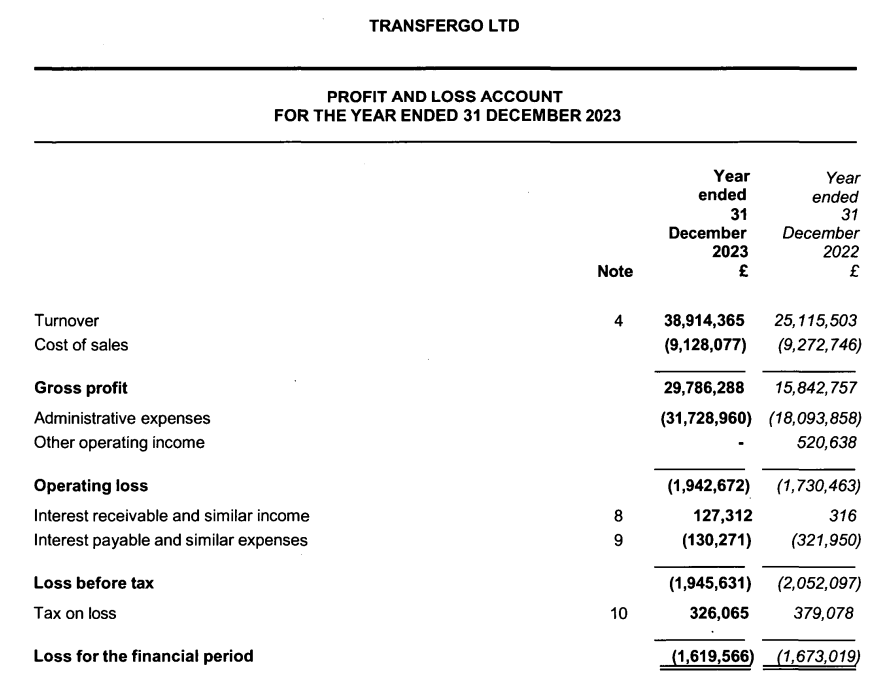

TransferGo 和 WorldRemit (泽普兹)

另一家欧洲初创公司也遭遇了类似的命运, TransferGo, 虽然它仍在运行. 这家初创公司是在 Wise 成立一年后由立陶宛人创立的,他们公开承认他们试图克隆爱沙尼亚的竞争对手. 虽然明智足够小,而且市场正在扩大, TransferGo 实现了快速增长, 与 100% 增长率在 2018:

By 2021, Transfergo的增长放缓至 25%, 累计体积为 $6 过去近十年来. Remitly 已在转移 $6 每年十亿, 不总共, 三年前. 明智的交叉 $6 累计转账量达亿元 2015, 六年前 TransferGo. 在 2022, 其主要的英国子公司显示收入下降和损失增加. 在 2024, 12 存在多年, TransferGo 仅筹集 $10 万元但未透露业绩.

WorldRemit (又名泽普兹) 属于中间类别, 比 Azimo 更成功,但落后于 Wise 和 Remitly. 与领先的金融科技相比,他的估值较低的理由本质上是相同的: 相对较弱的规划和执行. 例如, in 2015, WorldRemit 明显高估了其在各个市场的增长速度, 导致员工 裁员 在美国和英国.

在 2017, WorldRemit 渴望在美国扩张,并将其两个顶级走廊的价格大幅削减了三分之二, 导致大约损失 0.5% 每笔交易. 然而, 意识到这一策略不起作用或不可持续, WorldRemit 最终将价格恢复到之前的水平:

区域扩张努力中的错误导致了多年的努力,并导致欧洲以外地区的综合市场份额低于欧洲地区。 2018 比它在 2014, 之后才开始恢复:

绩效差距也证明了员工对世界工作的工作评论与其他金融科技和传统MTO的关键差异:

WorldRemit管理不均也导致了预测失误. 在六月 2015, 其创始人 & 首席执行官期望将三倍 2015 收入相比 2014. 十一月, WorldRemit降级期望 “至少增加一倍” 和成品 2015 与 80% growth.

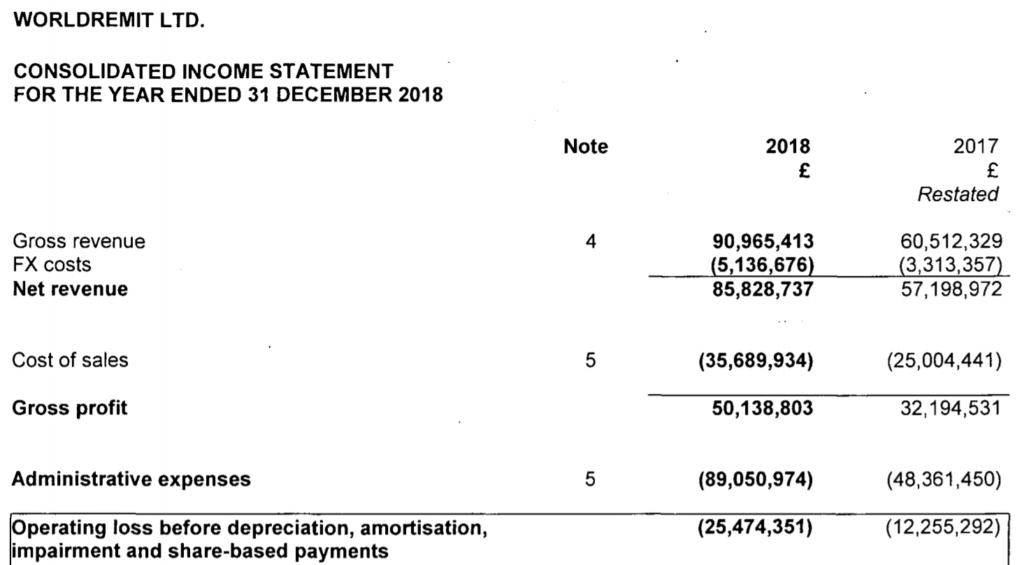

WorldRemit 在开发可扩展的业务模型方面也表现不佳. 一家不断成长的公司 50% 应该享受快速增长的营业利润. 然而, WorldRemit 的损失翻了一番 2017 和 2018:

对于一家近乎独角兽的金融科技公司来说,更不寻常的是解决其管理缺陷, WorldRemit 花费数百万美元聘请管理顾问, 将支出增加两倍 $8.5 亿 2018:

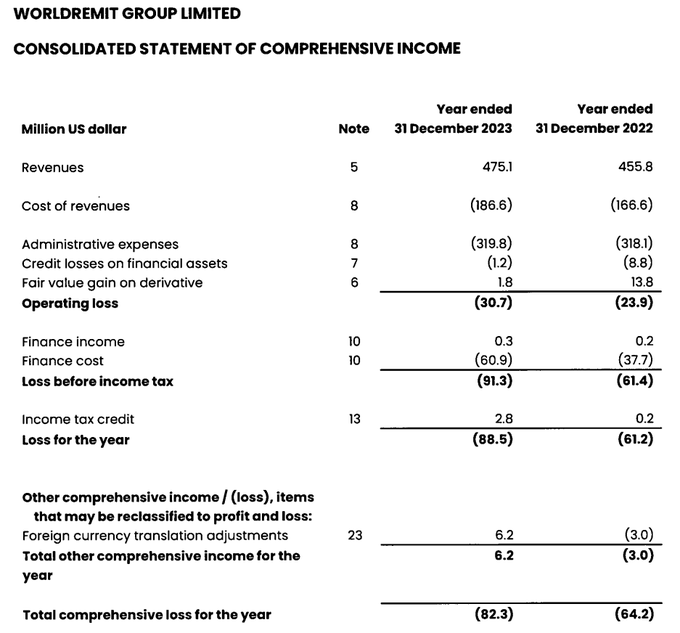

从根本上讲, 在其增长策略中, WorldRemit面临着与谦虚的困境相似的困境 2021: 它也迅速增长,但由于支出几乎是无利可图的 25% 营销收入. 在 2022, 迫于投资者的压力, WorldRemit必须削减营销支出 40% to 13% 收入. Not surprisingly, 这导致了增长率的崩溃 14%. 它是 2023 表现甚至更糟, 同 5% 仅收入增长 11% 数量增长和迅速扩大的运营和收入损失.

将世界主张与仅次于西联盟的第二大传统现任人, RIA货币转移转移的数量增加了四倍,收入增长相似,营业收入不断增长. 哪一个又是金融科技?

新玩家加入消费跨境汇款游戏

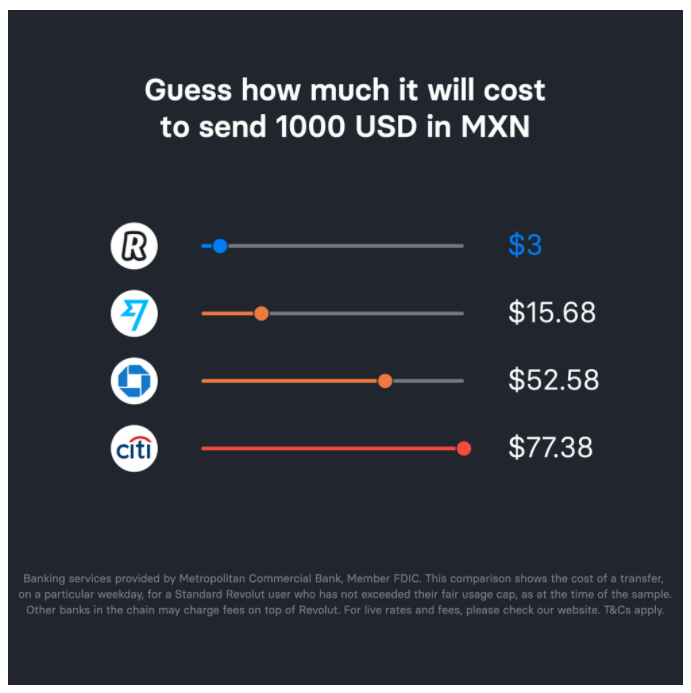

人们可能会认为,消费者转账的竞争性质会阻止其他金融科技公司进入市场. 然而, 事实并非如此. 在 2021, Revolut 进军全球最大的汇款走廊, 从美国到墨西哥 (值得 $60 billion), 向客户提供几乎免费的转账,没有外汇加价:

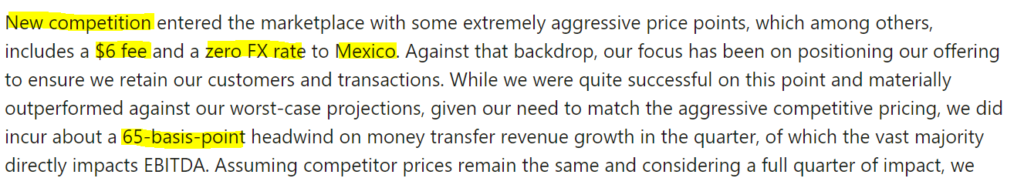

影响力是如此强烈,以至于金钱 to 承认 它是公开的:

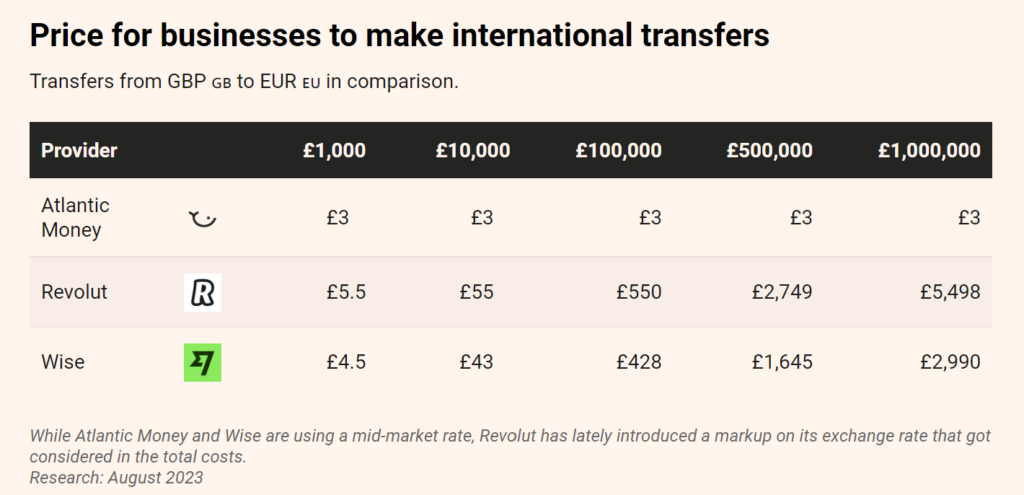

在 2020, Atlantic Money 由知名金融科技公司的前员工在英国推出, 罗宾汉和廷科夫. 他们的营销方法旨在直接与明智的. Atlantic Money 按现行汇率提供 3 英镑或 3 欧元的固定费用转账 (消除外汇加价):

后 1.5 岁月, Atlantic Money 比 Wise 领先一年, 在 2.5 年左右达到了每月 3000 万英镑的里程碑. Additionally, 大西洋的钱计划早点扩展到美国. 其微薄的费用和零外汇加价自然吸引了更高的发送金额:

大西洋货币质疑跨境货币转移的可变成本的前提. 金额越大,成本实际上会增加吗? 如果它们或多或少是固定的, 为什么提供商要根据金额收取更多费用?

更令人惊讶的是汇丰银行子公司 Zing 进入了该市场. 早年推出 2024, 仅 Zing 收费 0.2% 跨越所有走廊,无需额外费用,并提供更有利可图的促销活动, 包括比 Wise 更好的推荐奖金. 尽管 失败 BBVA 的类似努力 (Tuyyo) 和桑坦德银行 (帕戈福克斯), 汇丰全心投入这个竞争激烈的领域, 不亚于在像怀斯这样的激烈球员的主场, 革命, 和大西洋货币. 真实规模, 汇丰银行 (HSBC) 与众多合作伙伴一起推出了 Zing 80 employees, 支持数十种币种转账.

虽然对消费者来说很棒, 如此激烈的价格竞争引起了人们对新进入者的业务模型可持续性的担忧. 怀斯花了六年时间才实现盈利, 并旨在实现这一目标 14 岁月. 然而, 大西洋货币和汇丰银行的收费要比这些领先的金融科技少得多, 给利润率和长期生存能力带来额外压力. 的确, 由已故 2024, 大西洋货币是由工资单平台收购的, 早点 2025, 汇丰银行关闭Zing.

国际汇款的混乱似乎从未停止, 让我们保持警惕,等待更多惊喜: 银行←Western Union←Xoom←明智 / 谦虚← 谁是谁?

结论

希望, 此概述帮助您了解哪些球员将成为消费者跨境货币转移的主要领导者. 与我们所有的分析一样, 如果您遇到任何错误或相信我们错过了本文的基本观点, 请不要犹豫在下面发表评论. 我们重视您的反馈,并将不断更新这篇文章, 因此,请尽快回来查看更多见解!