Cuento de dos sabios

“La revolución es un asunto difícil. No se puede hacer uso de guantes blancos y con las manos limpias”

Lenin

sabios (ex-TransferWise) Los orígenes a menudo se describen de la siguiente manera.: Dos estonios, un ex empleado de Skype, y un consultor de Deloitte, Se hartó de las tarifas exorbitantes que cobraban los bancos por las transferencias de dinero del Reino Unido a Estonia.. Impulsado por su frustración, tuvieron un golpe de brillantez: unir a remitentes y receptores de remesas dentro del mismo país. Con una sauna en su oficina y un equipo que no teme desafiar a la industria bancaria, Nace TransferWise. La startup recibió el respaldo de destacados inversores como Peter Thiel., Richard Branson, y Ben Horowitz, impulsándolo a la cima de las transferencias transfronterizas de consumidores de tecnología financiera, superando una valoración de $10 millones de dólares en 2021.

Como cualquier historia convincente, Wise se destaca en el mundo mundano de fintech con su colección de elementos clave: victimas de sufrimiento, conniving old despots, y un joven, salvador inteligente. Y, como con la mayoría de los cuentos cautivadores, La perorata de relaciones públicas de Wise contiene algo de verdad en la superficie. So, Comencemos con lo que es genuinamente exacto sobre esta intrigante narrativa..

Transferencia de dinero sabia: Things to Love

Wise es, sin duda, el epítome de un transmisor de dinero genial y poco convencional.. A diferencia de las mesas de futbolín y ping-pong estándar que se encuentran en muchas oficinas, Los fundadores y empleados de Wise llevaron las cosas a un nivel completamente nuevo, corriendo desnudo sin miedo por el distrito financiero más famoso del mundo en las gélidas temperaturas de febrero. Y si eso no fuera lo suficientemente único, tener una sauna justo en su cuartel general distingue aún más a Wise de la multitud:

Desde su inicio, Wise se centró firmemente en exponer la “oculto” comisiones cobradas por bancos y transmisores de dinero. Si bien muchos proveedores pueden anunciar “honorario de cero” transferencias de dinero, a menudo imponen márgenes de FX. A diferencia de, Transferwise se situó como una voz solitaria entre sus competidores, perseverar a abogar por los cambios legislativos en el Reino Unido.

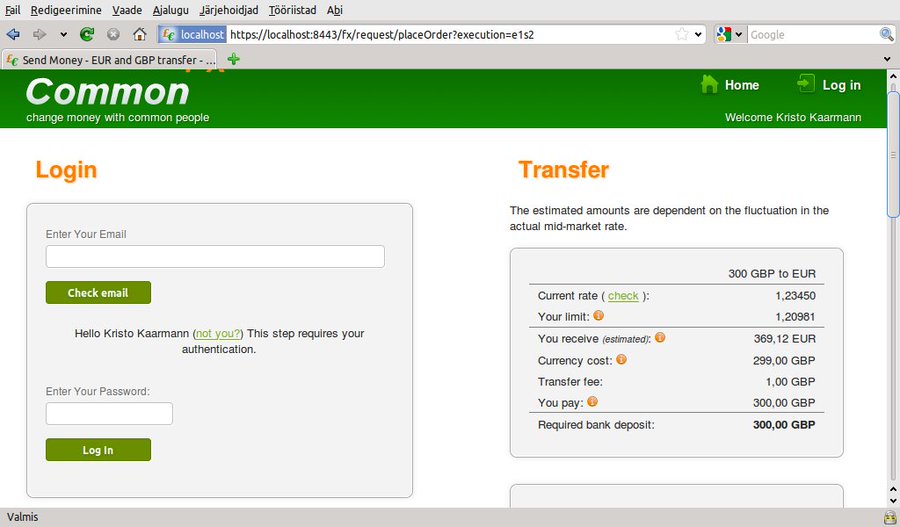

Este compromiso con la transparencia y la equidad era evidente incluso antes de la fundación oficial de Wise., como su co-fundador, Kristo Kaarmann, sentó las bases con su puesta en marcha anterior en 2010:

Esa visión se refinó aún más cuando TransferWise se lanzó en 2011:

La otra característica cultural distintiva de Wise es su persistencia obsesiva en probar nuevos enfoques.. Como muchas startups conocidas, enfrentó desafíos ganando tracción durante sus primeros dos años, llegando a menos de $10 millones de dólares en los volúmenes mensuales…

… pero siguió experimentando en diferentes subsegmentos de consumidores, Probar varias técnicas de marketing. La velocidad de experimentación de Wise era tan alta que cuando los volúmenes mensuales saltaron repentinamente a $50 millón, la dirección de la empresa no pudo identificar inicialmente la causa exacta. A diferencia de muchas nuevas empresas de tecnología financiera e incluso grandes empresas de servicios financieros, Wise posee una habilidad única para aprender rápidamente de los errores y adaptarse rápidamente:

Cuando se trata de prácticas de la organización, Wise también está a la vanguardia. La startup fomenta un entorno colaborativo centrado en perfeccionar la experiencia de usuario y busca activamente jóvenes, mentes brillantes, dotándoles de autonomía:

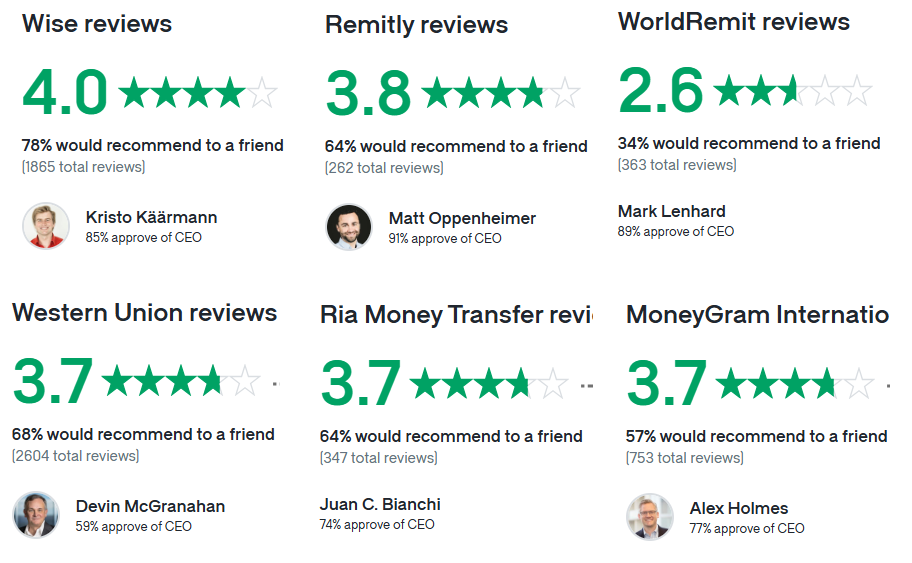

Los empleados de Wise califican constantemente su trabajo en un extremo superior entre los competidores tradicionales y fintech:

La autonomía del modelo operativo de Wise también permite escalar rápidamente (ver los corredores compatibles actualmente en este lugar). Por ejemplo, mientras que Worldremit tardó un par de años en adquirir licencias de EE. UU., Wise inmediatamente comenzó a ofrecer servicios a través de un intermediario. Inicialmente se asoció con PreCash in 2014, que fue multado $150,000 para trabajar con TransferWise, y más tarde en 2015 con CFSB:

En otro ejemplo de un pivote rápido, TransferWise suspendió el apoyo a Nigeria en 2016 debido a la inestabilidad de la moneda. Sin embargo, la empresa volvió en octubre 2017 asociándose con una entidad local, Flutterwave, compartir riesgos e ingresos y reanudar sus servicios regionales.

Después del primer año en los EE.UU., TransferWise ya estaba transfiriendo $2 billion fuera del pais. Dentro de los dos primeros años, TransferWise había obtenido licencias estadounidenses en 39 estados. Sin embargo, Todavía le faltaban algunos estados que requerían tiempos de aprobación más largos, como Nueva York e Illinois o eran demasiado pequeños para ser una preocupación significativa (el último estado está disponible en este lugar). En estados donde TransferWise tenía licencias, solo necesitaba un banco para una cuenta corresponsal, y siguió confiando en CFSB para el resto de sus operaciones:

Wise experimentó un crecimiento aún más rápido en Canadá. Dentro de un año de su lanzamiento en primavera 2016, que ya estaba transfiriendo $2 billion, acercándose a un 10% participación en el mercado transfronterizo de salida del país.

La estrategia de crecimiento de la compañía gira en torno a un canal de referencia, logrado al proporcionar a los clientes una experiencia excelente. Durante las llamadas a ciegas de SaveOnSend a los primeros días del proveedor en EE. UU., Los representantes telefónicos de Wise se destacaron por su capacidad de comprender y resolver personalmente los problemas agradables y humorísticos. Algunos de sus clientes desatendidos incluso recibieron chocolates como un gesto encantador..

El enfoque de Wise para impulsar el crecimiento de referencias es realmente innovador. La compañía no solo prueba varias cantidades de referencia y su distribución entre clientes existentes y nuevos.. Instead, Wise lo lleva más lejos al involucrar activamente a los clientes a actuar como un ejército virtual de agentes de relaciones públicas individuales. Esta estrategia aprovecha los clientes satisfechos’ entusiasmo por correr la voz sobre la plataforma, fomentar un mecanismo de crecimiento fuerte y orgánico:

Wise analiza los datos de referencia y los utiliza en campañas de marketing para generar más referencias:

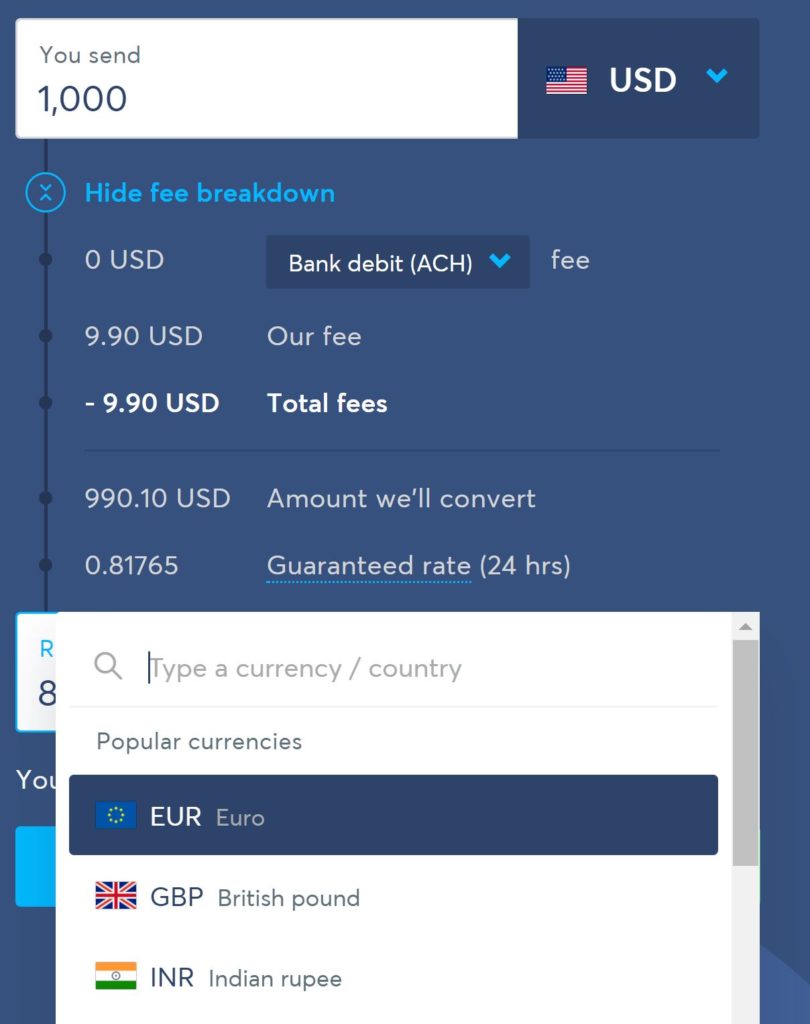

Wise ofrece precios transparentes con un monto fijo para transferencias más pequeñas y una tarifa porcentual para montos más grandes en los EE. UU.. Saveonsend puede confirmar que Wise no cobra un marcado FX, y cualquier fluctuación de precios se debe a ajustes intradiarios:

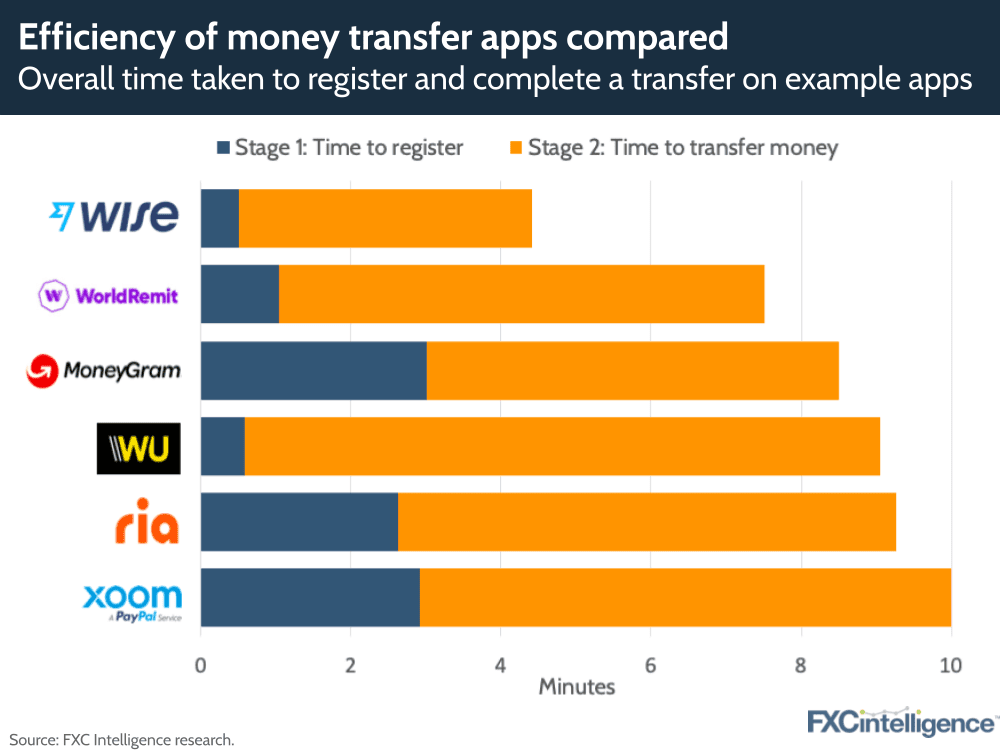

Ciertamente, El precio de Wise es notablemente estable en comparación con otros proveedores conocidos. Wise mantiene una estrategia de precios consistente y amigable para el consumidor, A diferencia de las empresas como Xoom, que a menudo tienen tarifas fluctuantes que pueden subir o bajar 2-3 veces en un solo dia:

El compromiso de Wise con la transparencia se extiende al primero en el mundo en el mundo de su tipo de hojas de ruta de productos.. Este enfoque abierto permite a los clientes y socios mantenerse informados sobre las próximas características y mejoras., Mejora de la confianza y el compromiso con la plataforma.

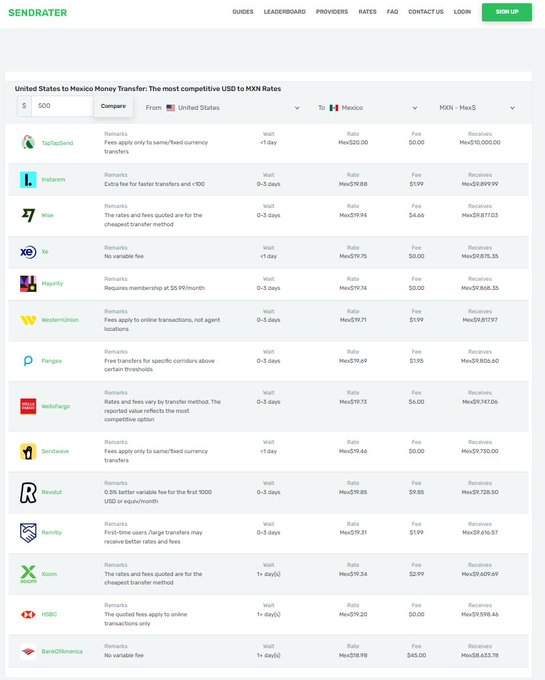

Wise suele ser uno de los proveedores más baratos para cantidades mayores ($300+) cuando se utiliza un método de banco a banco en muchos corredores grandes, como Estados Unidos a México o Estados Unidos a Filipinas.

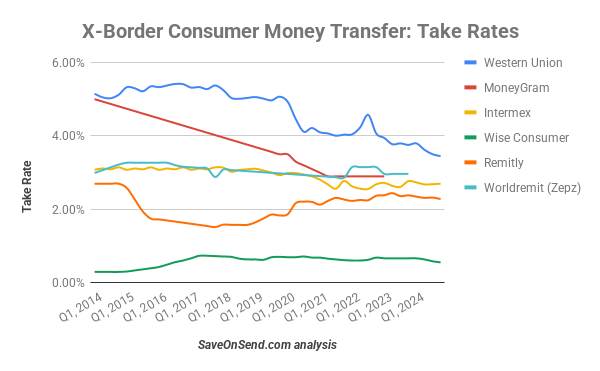

Total, Margen promedio de Wise (también conocido como tasa de toma) tiende a ser mucho más barato que el de otras fintechs. Esto se debe en parte al modelo de negocio de Wise de competir en precio y en parte a que enviar cantidades mayores utilizando el método de recepción digital cuesta menos como porcentaje de volumen..

a diferencia de sabio, algunas otras compañías de transferencia de dinero, incluidas las fintech, puede participar en prácticas engañosas al bajar temporalmente los precios en corredores específicos para ganar participación de mercado, solo para criarlos de nuevo más tarde. Este enfoque puede crear una falsa impresión de competitividad y puede inducir a error tanto a los clientes como a los inversores.:

Ciertamente, mientras que muchas nuevas empresas de tecnología financiera promueven la empatía por los desatendidos y desfavorecidos, sus acciones en momentos críticos como el pánico tras la elección de Trump en 2016 puede contar una historia diferente. Algunos de estos jugadores optaron por aumentar los precios de sus servicios en un momento en que los migrantes mexicanos necesitaban más opciones de envío de remesas asequibles.:

Casi al mismo tiempo, Wise optó por bajar sus precios para apoyar a sus clientes, setting itself apart from those firms that take advantage of vulnerable consumers for PR purposes and financial gains.

Fiel a su misión de reducción de precios y transparencia, in Octubre 2017, Wise began emphasizing to its customers the higher fees for card payments while simultaneously lowering prices for transfers originating from the UK.

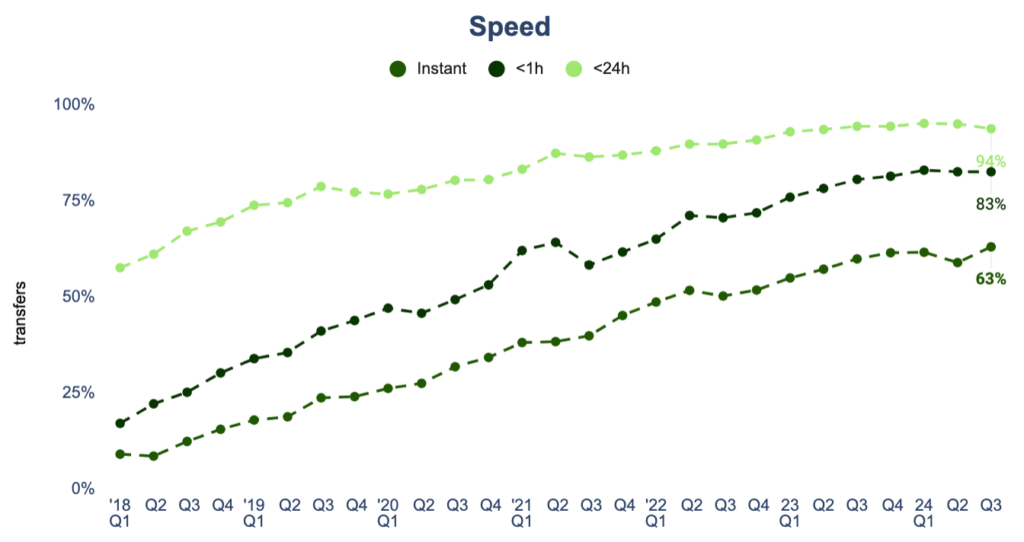

Besides pricing differentiation, Wise prioritizes instant transfer speed, reaching 65% a finales de 2024.

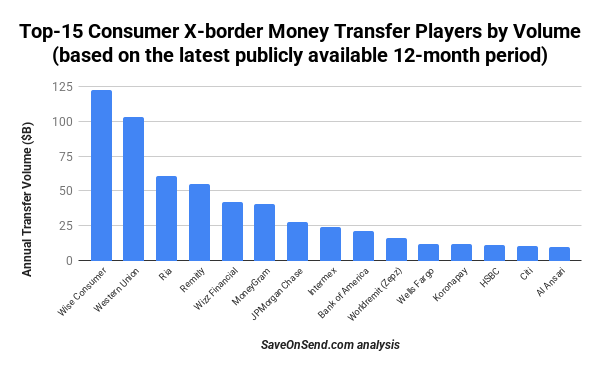

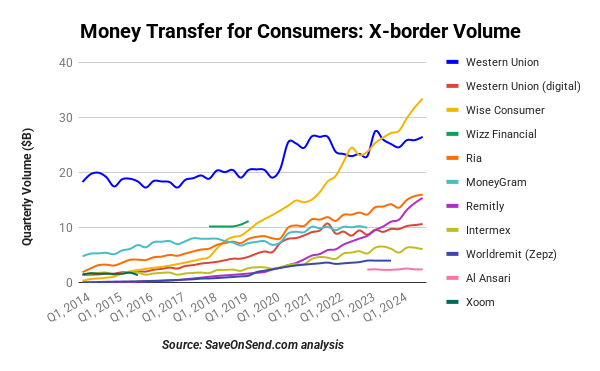

These unique features led to phenomenal and profitable growth, impulsando a Wise a convertirse en la tercera empresa de remesas más grande del mundo a mediados de 2017, a remarkable achievement within six years of its launch.

En octubre 2017, El desempeño excepcional de Wise fue validado con un $280 millón ronda de financiación, la más grande entre las nuevas empresas de transferencias de dinero transfronterizas para consumidores:

A este punto, Wise podría haber recaudado demasiado dinero:

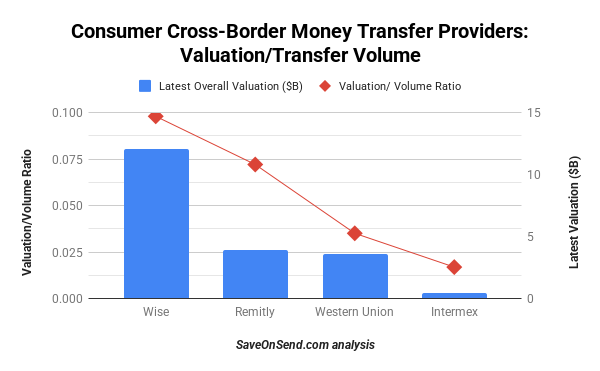

Para enero 2018, Wise reclamó un 15% la cuota de mercado del mercado emisor Reino Unido. En Mayo 2019, Wise fue valorado en $3.5 billion. A mediados de 2021, cuando Wise se hizo público, su valoración superó $10 billion, y tenía el mejor producto digital del mercado.:

By 2022, Wise se puso al día con Western Union, un campeón de 40 años de transferencias de dinero transfronterizas para consumidores, y se convirtió en el líder de la industria:

Ahora, vamos a ver bajo el capó.

Estrategia sabia

1. Segmentación

Cofundador de Wise, Taavet Hinrikus, detalló el enfoque estratégico de la empresa durante una AMA on Reddit:

En el contexto mencionado, “no remesas” se refiere a transferencias de dinero transfronterizas enviadas por expatriados de cuello blanco, jubilados, o estudiantes en lugar de migrantes típicos de cuello azul. As a result, El monto promedio enviado de WISE es mucho mayor que el monto promedio enviado por nuevas empresas de remesas como Worldremit o remitentemente.

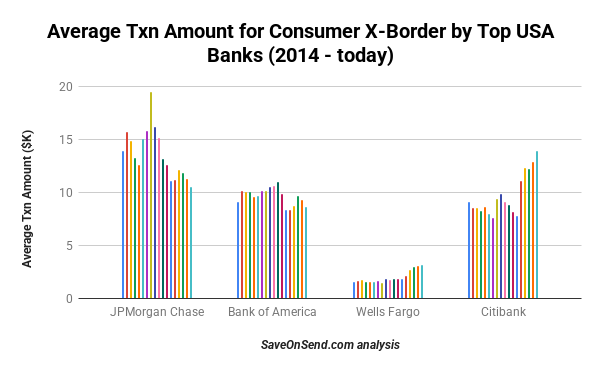

Sin embargo, es mucho menor que la cantidad de la transacción promedio de la mayoría de los grandes bancos (Wells Fargo es un caso especial – ver en este lugar why):

Por esta razón, Wise fue inicialmente desestimado como una amenaza por los titulares de remesas. Así es como el CEO de Euronet, la empresa matriz de Ria Money Transfer, respondió en temprano 2018 a una pregunta sobre si estaba preocupado por TransferWise con respecto a la interrupción de su negocio de remesas de efectivo a efectivo:

2. diferenciación de precios

A traves de Los años, siendo generalmente más barato, Wise ha hecho numerosas afirmaciones engañosas sobre su precio. La preocupación práctica del comportamiento de Wise es lo que hará si obtiene una participación de mercado decisiva y cuándo. ¿Subirá los precios?, como lo hizo PayPal en una circunstancia similar, Con algo de justificación? Estos son los hechos para que pueda juzgar si este comportamiento se debe a la incompetencia/ignorancia., como afirmó Wise cuando lo atraparon, o por falta de ética en el cumplimiento de su misión.

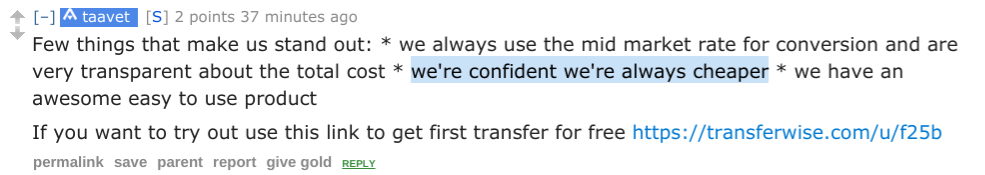

De los directores ejecutivos de TransferWise mencionados anteriormente AMA on Reddit in 2015:

Aquí hay una cita de un co-fundador interview en junio 2016 la comparación de Western Union y la fijación de precios TransferWise:

“Hinrikus dice que la compañía [Western Union] cargos 10 veces más que TransferWise, de media…”

TransferWise también mencionó repetidamente “10x más barato” y “up to 90%” ahorro en su publicidad:

Con tiempo, la empresa se volvió menos engañosa. En esto entrevista PR a partir de octubre 2016, TransferWise afirmó ser 80% más barato que otros proveedores transfronterizos de los EE.UU.. En junio 2017, TransferWise rebajó su “10x” afirmar solo ser 7x más barato:

Para abril 2018, TransferWise reclamó solo 3x superioridad, mientras que los competidores mantuvieron los mismos márgenes durante esos años.

Comparemos las afirmaciones de Wise sobre la superioridad de precios con la realidad en ese momento.. Como se mencionó anteriormente, Sabio es a menudo el proveedor de transferencia de banco a banco más barato para cantidades anteriores $300. Sin embargo, este no fue el caso para enviar cantidades más pequeñas:

Tampoco fue el caso en algunos de los corredores más grandes del mundo.. Por ejemplo, for USA-to-China:

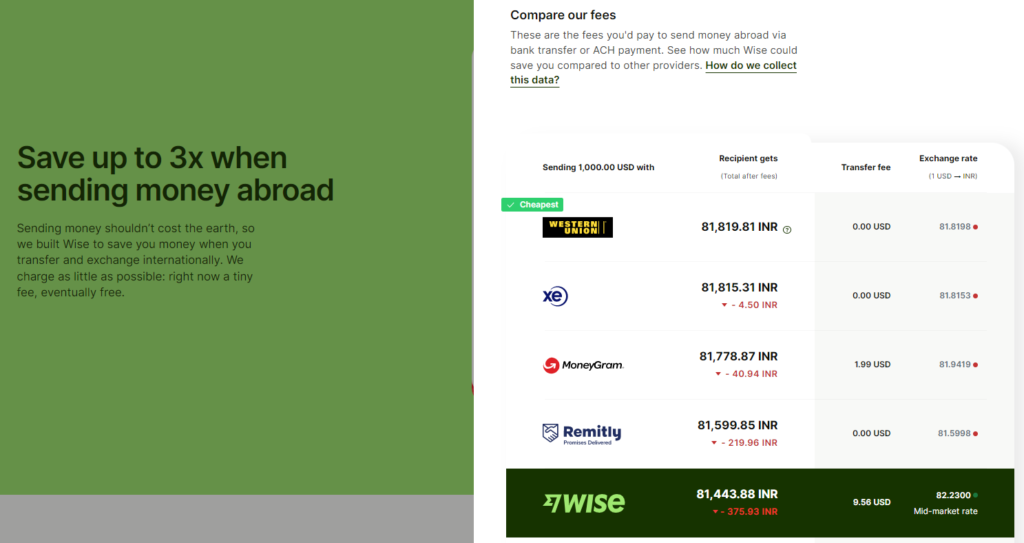

En el corredor de Estados Unidos a India, que incluye remitentes excepcionalmente sofisticados, TransferWise ni siquiera estaba entre los cinco proveedores más baratos para transferencias de dinero:

Ciertamente, en su sitio de comparación en esos años, Wise admitió el último lugar en el corredor único de EE. UU. A la India, al tiempo que reclamó 3x ahorro en la misma página:

El corredor entre Estados Unidos y India es único a nivel mundial (Como se mencionó en este artículo de Saveonsend). Wise no podía ganar en precio y no quería perder dinero para ganar cuota de mercado, Pero continuó anunciando su superioridad de precios. Estos son algunos anuncios dirigidos específicamente a este corredor.:

Los anuncios específicos de la India no eran diferentes de los genéricos.. Aquí hay un anuncio del lanzamiento de TransferWise en los Estados Unidos en 2015, exhibido en el metro de NYC:

Aquí hay un ejemplo del anuncio de TransferWise en Google durante esos años, reclamando “up to 90%” savings (compararlo con la redacción de sus competidores’ anuncios en la misma página).

Se hicieron afirmaciones engañosas similares utilizando la herramienta de comparación de TransferWise. Observe a continuación una afirmación de que “Promedio bancario” es igual a un $46.58 comisión y un tipo de cambio mucho peor.

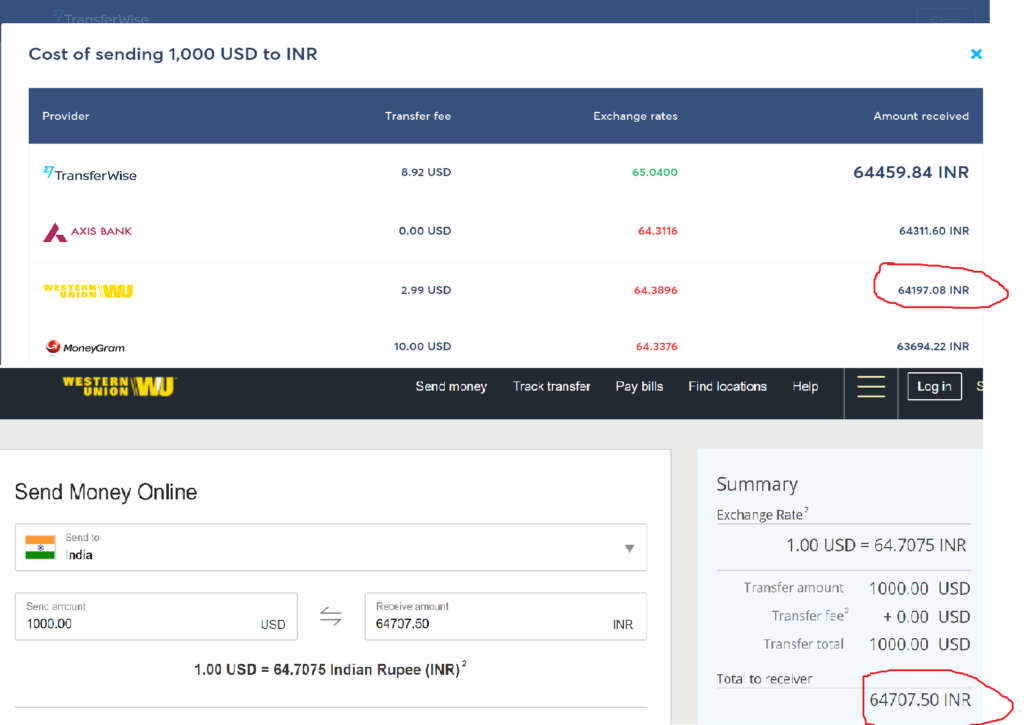

TransferWise comparó convenientemente sus precios con los bancos’ servicios de transferencia bancaria, que los indios rara vez usaban para transferir dinero, salvo cantidades muy grandes. similar, TransferWise comparó sus precios digitales con el servicio fuera de línea de Western Union, que tampoco era comúnmente utilizado por los indios en los EE. UU. para enviar dinero a casa. Como se muestra en la tabla de comparación anterior, Ningún proveedor cobró tarifas tan fuertes por enviar dinero a la India. Additionally, los mejores competidores’ los tipos de cambio en la misma época eran los siguientes: Western Union – 61.98, MoneyGram – 62.21, Xoom – 61.5, Alegre – 62.17, TransFast – 61.9. Estas tasas fueron ligeramente peores que las de transferencia “tasa honesta” de $62.3418. Si bien TransferWise todavía tenía una ventaja competitiva, parecía insuficiente para sus afirmaciones de marketing viral.

Tales travesuras hicieron las críticas de Wise a los competidores por ser “unfair” y “hiding” tarifas algo irónicas. A pesar de la solicitud de SaveOnSend para abordar esta inquietud, Wise no cambió su enfoque:

merecidamente, TransferWise fue amonestados por el gobierno del Reino Unido in 2015 y otra vez en May 2016 Anuncios engañosos. Aquí estaba la explicación de TransferWise en 2017:

En 2017, Sabio desarrolló una nueva técnica de marketing: una herramienta de comparación de precios. Escucha esto Fintech Insider de podcast a partir de octubre 2017, donde los directivos de TransferWise lo promocionaron. Afirmaron que incluso si el precio de TransferWise no fuera el mejor, la herramienta sería transparente señalar un usuario al proveedor más barato.

¿Cómo funcionaba la herramienta en ese momento?? Mostró un precio falsamente inflado para Western Union y omitió a otros competidores con precios mejores que los de TransferWise.:

En ese tiempo, SaveOnSend tuiteó los comentarios anteriores, y dentro 2 semanas, TransferWise solucionó el problema:

en enero 2018 interview, El director ejecutivo de Wise describió la estructura de tarifas de la siguiente manera:

“Käärmann dijo, permitiría a los usuarios cambiar dólares a euros y viceversa sin ver el valor de su dinero disminuido. Dijo que la compañía cobra una tarifa - $3.50 por $1,000 en Europa y $7 por $1,000 en los Estados Unidos - para cubrir sus costes.”

Comparemos que “$7” reclamar la tarifa real que se muestra en el sitio web de TransferWise el mismo día:

En febrero 2018, TransferWise anunció reducciones de precios:

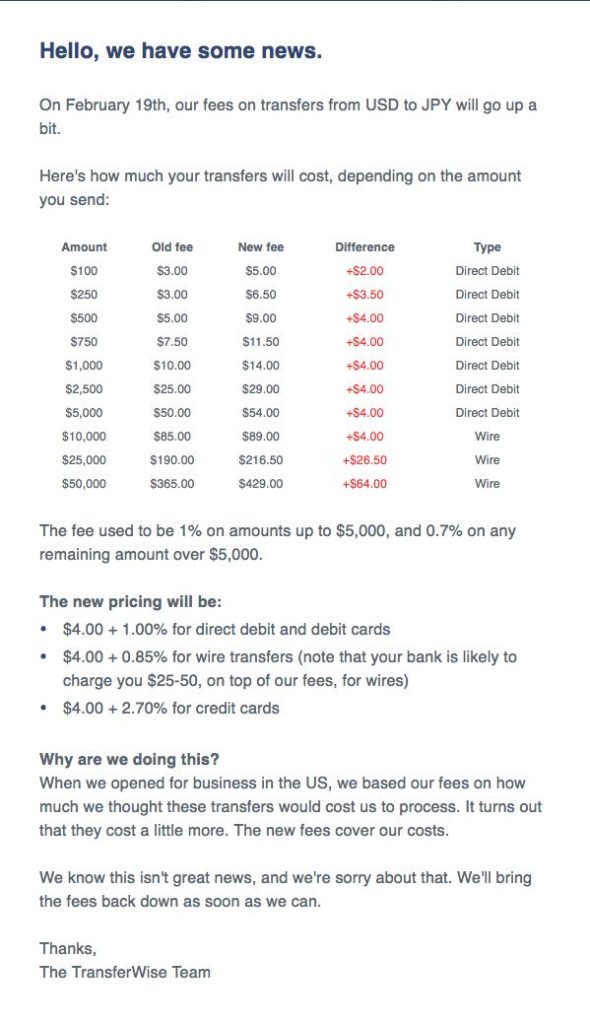

In reality, TransferWise subió los precios en muchos corredores, una vez más atribuyéndolo a su ignorancia. Algunos de los aumentos, como en el caso de EE.UU. a Japón, fueron bastante dramáticos, mientras que otros fueron descritos como “Subir un poco” en TransferWise:

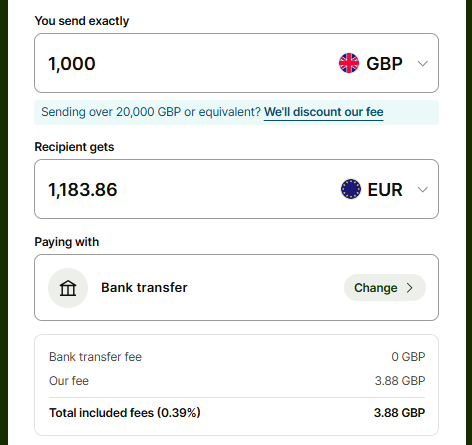

En su “Informes de misión,” publicado cada trimestre a partir de Abril 2018, Wise tenía como objetivo mostrar transparencia y mantenerse conectado con los clientes bajo el objetivo general de “Hacer transferencias de dinero eventualmente gratis.” Todavía, entre tarde 2016 y mediados de 2024, el margen de beneficio promedio fluctuó alrededor 0.6-0.7% a pesar de que los volúmenes crecieron 10 veces durante ese período. Incluso en su corredor de inicio, Reino Unido->UE, Wise ha mantenido aproximadamente el mismo margen de beneficio de alrededor 0.4% durante una década:

Una respuesta sensata por parte de la dirección de Wise sería disculparse por establecer expectativas poco realistas y abandonar la misión utópica.. Sin embargo, desviarse de un mensaje de relaciones públicas no es el estilo de Wise. Instead, la empresa ha decidido inexplicablemente culpar a sucesos puntuales, Como el cambio a AWS en 2019:

Or, culpando al honorarios de ACH in 2020.

3. P2P: realidad vs. ficción

“P2P” (“persona a persona”) es cuando los consumidores se envían dinero entre sí sin un intermediario financiero autorizado que mantenga reservas para dichos pagos. El debate sobre si P2P podría funcionar para las remesas internacionales a escala global o no es un ligero mito que comenzó en 2014. Las startups como TransferWise y su contraparte B2B CurrencyFair se fundaron con un enfoque inicial en transferencias de dinero transfronterizas entre los expatriados intraesternes-europeos. Esos flujos tienden a ser altamente equilibrados y, por lo tanto, Permitir una relación P2P relativamente alta, Según el CEO de CurrencyFair:

Después de unos meses de operar en los EE. UU., TransferWise realizó las diferencias fundamentales cuando se trabaja en diferentes corredores de transferencia de dinero. Un ejemplo fue el corredor de Estados Unidos a México., the #1 global remittance corridor, con $60+ mil millones en transferencias anuales de dinero. Sin embargo, la cantidad enviada de México a los EE. UU. fue menos de $5 billion. Esta realización fue reconocida por el gerente general de TransferWise en los EE. UU., Joe Cross, y por un co-fundador, Taavet:

By June 2016, TransferWise reconoció que solo una fracción de los corredores a los que servían tenían un saldo de transferencias de dinero entrantes y salientes., que era aplicable para cualquier proveedor, incluso aquellos que no reclamaron una salsa secreta de “P2P” en su comercialización.

“… se encuentra el verdadero partidos peer-to-peer en al menos 60 por ciento de su volumen de transacciones en 20 "rutas" entre Europa, los Estados Unidos., el Reino Unido., y Australia… casi todos de transferencia en libras se corresponde 100 ciento peer-to-peer…”

Por el lado de los costos, “P2P” doesn’t mean much either – todos los proveedores están tratando de minimizar el flujo de transferencias internas. Wise no espera literalmente $1,000 a llegar desde el Reino Unido a los EE.UU. para iniciar una transferencia exacta de $1,000 de los EE.UU. al Reino Unido. Otros jugadores de transferencia de dinero también son, obviously, not initiating bank transfers every time a request is made. Estiman cuánto dinero y en qué moneda se requiere para financiarse en países de su operación y luego compran/venden esas monedas, a menudo diario.

Los jugadores más grandes también tienen operaciones de cobertura para mitigar la volatilidad de FX (Lee esto Artículo SaveOnSend para más detalles). Por otra parte, Para algunos corredores con una opción para transferir dinero transfronterizo sin conversión de FX (por ejemplo, USD-a-USD), operadores tradicionales ofrecen una estructura de precios similares, por ejemplo, para EE. UU. a China o EE. UU. a Filipinas.

By 2020, TransferWise finalmente dejó de comercializar “P2P” como su diferenciador y admitido que tenía que manejar la liquidez como cualquiera:

4. Adquisición de boca en boca: ¿Es una diferenciación??

“… La estadística de la que estoy más orgulloso, y lo más difícil de lograr de todo eso fue que adquirimos 70% de los usuarios que conocieron Wise el mes pasado a través del boca a boca:

Fuente: Nilan Peiris, Director de productos de Wise, Setiembre 2023

Hiding from investors and charging users to slow down growth, Whatsapp establece el bar para lo que “viral” expansión significa. Sabio wants us to believe que su crecimiento tiene raíces similares:

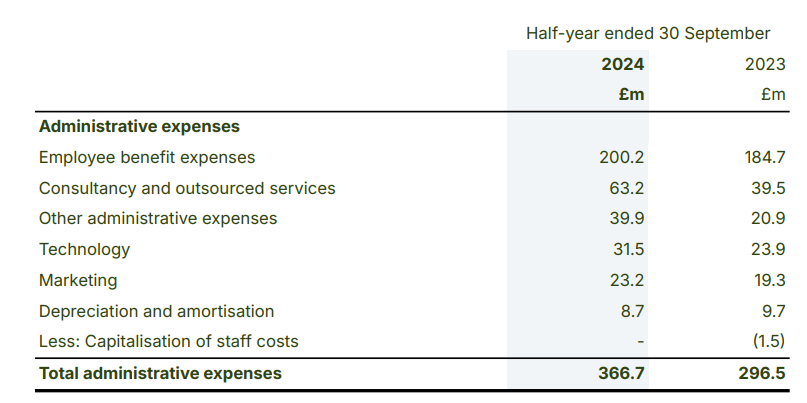

Total, Wise está implementando canales de comercialización estándar para adquirir clientes, Como cualquier otro jugador de transferencia de dinero, incluyendo programas de referencia, partnerships, affiliate marketing, billboards, redes sociales, PR, and SEO. Sin embargo, El gasto de marketing solo representa 4% de ingresos y 6% de gastos administrativos, significativamente por debajo de sus competidores tradicionales y fintech.

En lugar de marketing pesado, La diferenciación de Wise en el precio y la velocidad le permite confiar en las referencias para atraer a la mayoría de los nuevos clientes. Como todo lo demás en sabio, El programa de referencia se gestiona utilizando un altamente data-driven acercarse (Ver explicación más larga en este lugar).

Además de boca de boca libre, Wise ofrece un bono de referencia significativo, pagando casi $40 por cada referencia además de una primera transferencia gratuita:

Este monto de referencia pagado es el doble que hace unos años, mientras que el gasto de marketing es la mitad en términos relativos, lo que implica que la mayor parte del crecimiento viene de forma gratuita. Tal éxito es probablemente la razón por la cual Wise dejó de usar tácticas de relaciones públicas para promover su marca, como en los primeros años. En 2014-2015, Wise recibió menciones favorables en The Guardian en seis artículos, incluyendo un podcast que parecía un truco de relaciones públicas descarado. Mientras que otros proveedores de remesas también aprovechan los canales de relaciones públicas, El enfoque de Wise parecía más poco ético, Presentar estos artículos como informes genuinos, desdibujando la línea entre el periodismo objetivo y el contenido promocional (ver en este lugar).

5. actuación de Wise

En dias tempranos, los medios a menudo se hicieron eco de la narrativa de relaciones públicas de Wise disruption y imminent threat a jugadores establecidos como Western Union. Con el tiempo, Wise logró hitos significativos, superando los volúmenes de Xoom en 2015, alcanzando el punto de equilibrio por 2016, superando a MoneyGram en 2018, superando a Ria Money Transfer en 2019, y superando a Finablr en 2020. By 2022, mientras Western Union choca contra la pared, Sabio seguido creciendo alrededor 20%. Todavía no ha interrumpido Western Union, ya que los respectivos segmentos de clientes siguen siendo algo diferentes, Pero parece estar sacando nuevos consumidores que de otro modo podrían haber considerado a los jugadores tradicionales.

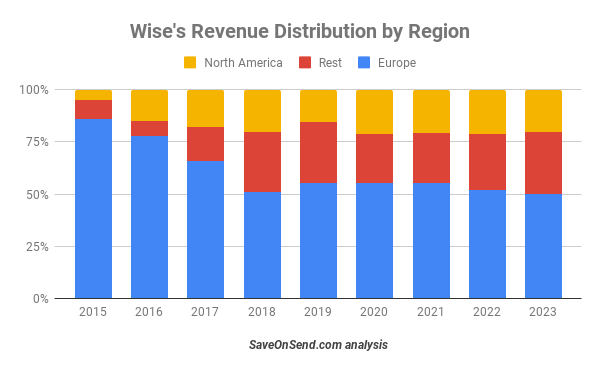

Since 2018, El desempeño regional de Wise se ha mantenido relativamente estable, siendo Europa el principal contribuyente a sus ingresos. Las regiones de Asia Pacífico y América del Norte contribuyen cada una aproximadamente 20% de los ingresos de Wise, mientras que el resto del mundo contribuye menos que 10%.

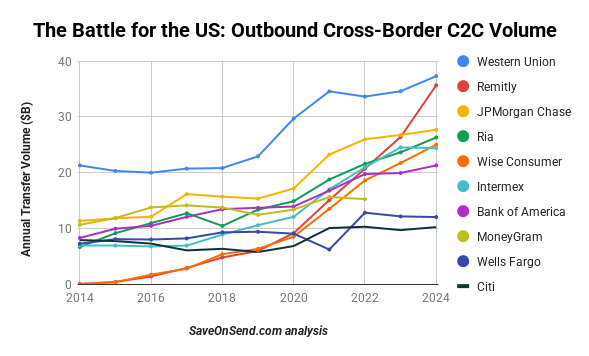

A pesar del liderazgo global de Wise en los volúmenes de transferencia de consumidores, Todavía está muy por detrás de Western Union y las posiciones dominantes de Remitly en los Estados Unidos desde su lanzamiento en 2015. A finales de 2024, Wise estaba en el quinto lugar, pero en camino de pasar por JPMorgan Chase y Ria pronto.

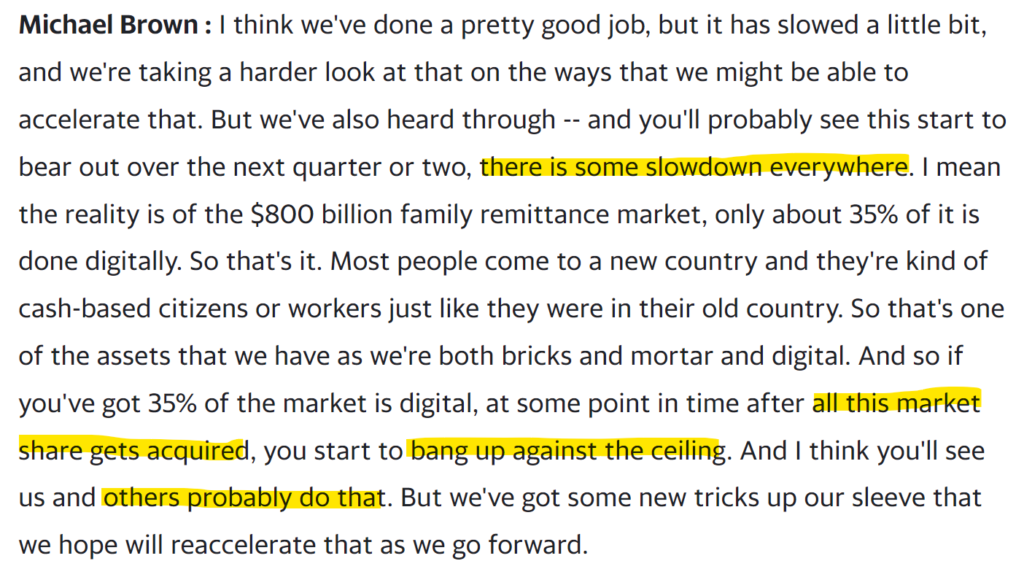

La pregunta clave que rodea el desempeño de Wise es si sus líderes tienen la tenacidad de seguir avanzando a medida que la compañía alcanza su marca de 15 años., especialmente con un cofundador ya se fue. Wise se destaca entre sus competidores y en toda la industria de FinTech por su negocio superior, operando, y modelos tecnológicos. A pesar de un marketing engañoso, Es un estudio de caso global en el lanzamiento y escala de un negocio. Incluso el típico director general confiado de Euronet, propietaria de Ria Money Transfer, Tuve que reconocer cuán dura se había vuelto la competencia digital por las remesas en los últimos tiempos. 2023:

Con el mercado transfronterizo C2C creciendo alrededor 9%, para que sabio sostener 20% growth, necesitaría interrumpir a los competidores tradicionales y digitales activamente. Algunos, como petición, ya he salido, Mientras que otros, como WorldRemit, continuar luchando con el crecimiento y la rentabilidad, sugiriendo que la interrupción es posible, particularmente dada la escala superior de Wise. Curiosamente, Sus principales competidores, bancos tradicionales como JPMorgan Chase y Bank of America, han seguido aumentando sus volúmenes.

Alternativamente, Sabio podría aumentar significativamente su presupuesto de marketing relativamente pequeño. Sin embargo, Su camino preferido al dominio no es expulsar a los bancos del mercado transfronterizo de C2C, sino que reemplazaran sus sistemas centrales con una plataforma sabia.

6. Plataforma sabia

En la industria de servicios financieros, Monetizar plataformas internas para competidores ha ganado popularidad, siguiendo las historias de éxito de Amazon AWS y Aladdin de Blackrock. Numerosos jugadores grandes han introducido soluciones de plataforma en el sector de transferencia de dinero transfronterizo. Wise también se ha expandido a las asociaciones bancarias, ofreciendo su solución transfronteriza de transferencia de dinero a los bancos en lugar de mantener la suya propia. Esta iniciativa comenzó como un experimento a pequeña escala en 2016, asociarse inicialmente con dos bancos relativamente insignificantes (N26 y LHV), seguida de otra en 2017 (Estornino). En 2018, TransferWise decidió elevar este canal a una parte central de su estrategia. Un equipo de asociación global dedicado con un API se inauguró el portal. También, ese año, Sabio perdido Estornino pero firmado Monzo.

En junio 2018, TransferWise hizo un anuncio importante sobre su acuerdo de asociación con un banco importante, BPCE. Sin embargo, no ha habido indicios de que BPCE alguna vez se puso en marcha con la asociación. En 2019, TransferWise aseguró algunas asociaciones más con bancos más pequeños en los Estados Unidos y Australia. Durante su evento Missions Days en junio 2019, El CEO de TransferWise mencionó con humor la posibilidad de firmar una sociedad con HSBC, pero aclaró que probablemente se llevaría a cabo en 2029.

By 2023, Wise Platform había firmado acuerdos con 70 socios que sirven 10 millones de clientes y negocios (N26 y Monzo habían crecido significativamente desde la firma inicial). By 2024, La plataforma sabia tenía 85+ fogonadura:

Algunos socios incluso reclaman una 15% tasa de penetración de la plataforma de Wise. Sabio espera que la mayor parte de su volumen futuro eventualmente provendrá de su negocio de API. Sin embargo, Wise continúa alegando que los volúmenes de la plataforma permanecen “pequeñito” y “no tener un impacto significativo.” Asombrosamente, Ni un solo socio promovido en su sitio web puede confirmar si han movido su volumen C2C transfronterizo heredado a WISE:

En conclusión: Rebel-Schmebel

En 2019, el CEO de TransferWise expresó la esperanza que dentro 10 año, incluso llegar a un aldeano africano con sus servicios sería factible a través de medios digitales.

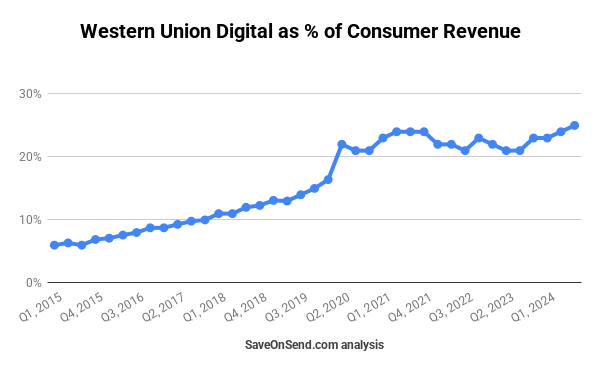

Sin embargo, la transición de los métodos fuera de línea a los métodos en línea para enviar dinero ha sido lenta, con solo una aceleración temporal debido a la pandemia mundial en 2020:

Si bien Wise no puede expulsar a los titulares, su viaje ha estado lleno de sorpresas positivas, por lo que no es aconsejable apostar en contra de su éxito continuo. Sin embargo, Los días de rebelión de Wise pueden haber quedado atrás. Éticamente, El disruptor parece estar a la par de los bancos que critican., Dada su historia de cortar esquinas en el marketing mientras condenan a otros por hacer lo mismo. El mayor misterio sigue siendo por qué Wise participó en tales prácticas..

Cualquier retroalimentación?

Esperemos, Encontró esta descripción general útil y se siente más segura de sus opciones sobre si usar o no Wise. Háganos saber si tenemos algo mal o hicimos un buen trabajo: fije su comentario en la sección a continuación.

Vamos a mantener este post actualizada regularmente, así que vuelve pronto!