“…MoneyGram hasta la fecha se ha negado a abrir un diálogo significativo con nosotros, nos deja otra opción que hacer esta propuesta pública…”

La carta de Euronet director general a los empleados, diciembre 13, 2007

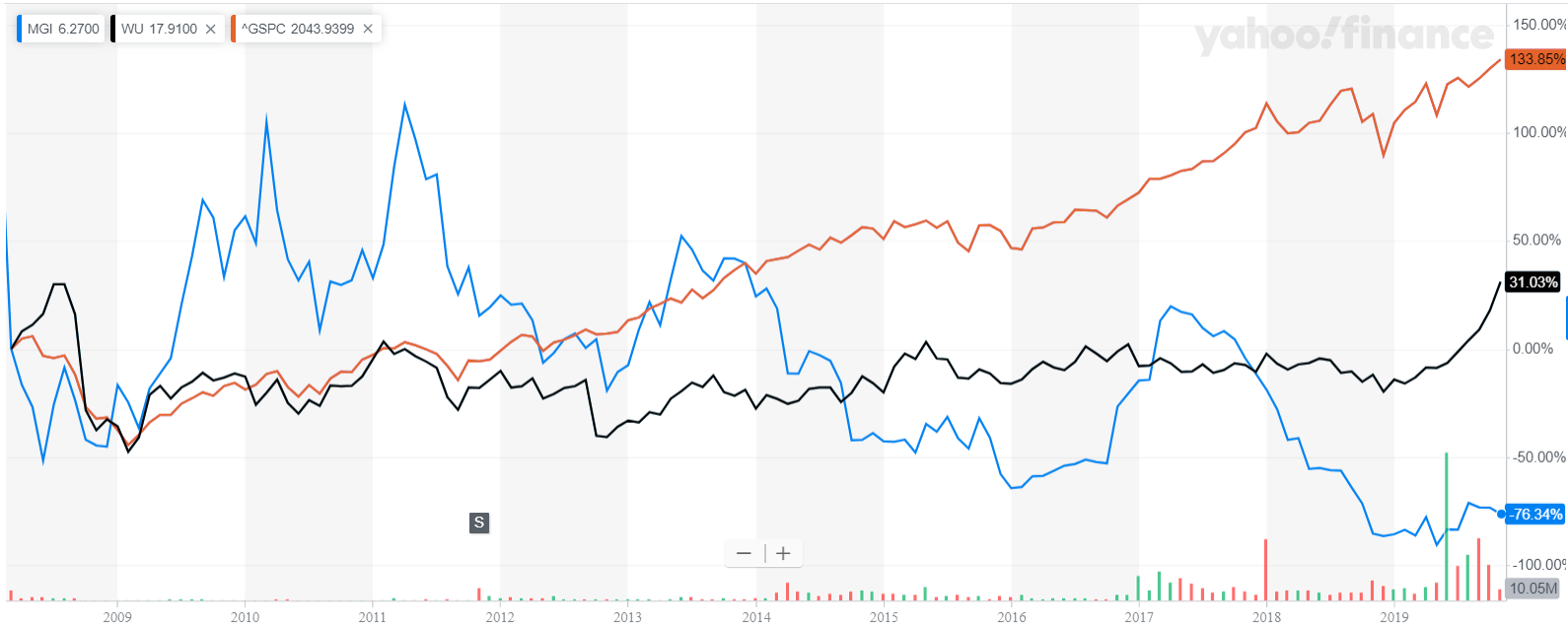

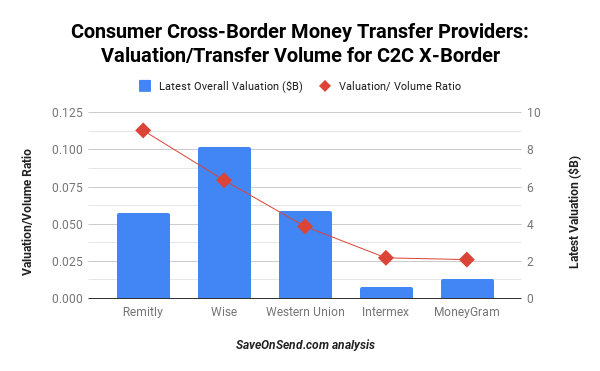

En el pasado, Moneygram y Western Union a menudo se llamaban el “monopolios” de transferencias de dinero transfronterizas. Sin embargo, La valoración de Moneygram fue significativamente menor que la de Western Union y tenía un múltiplo por debajo de la de cualquier competidor.

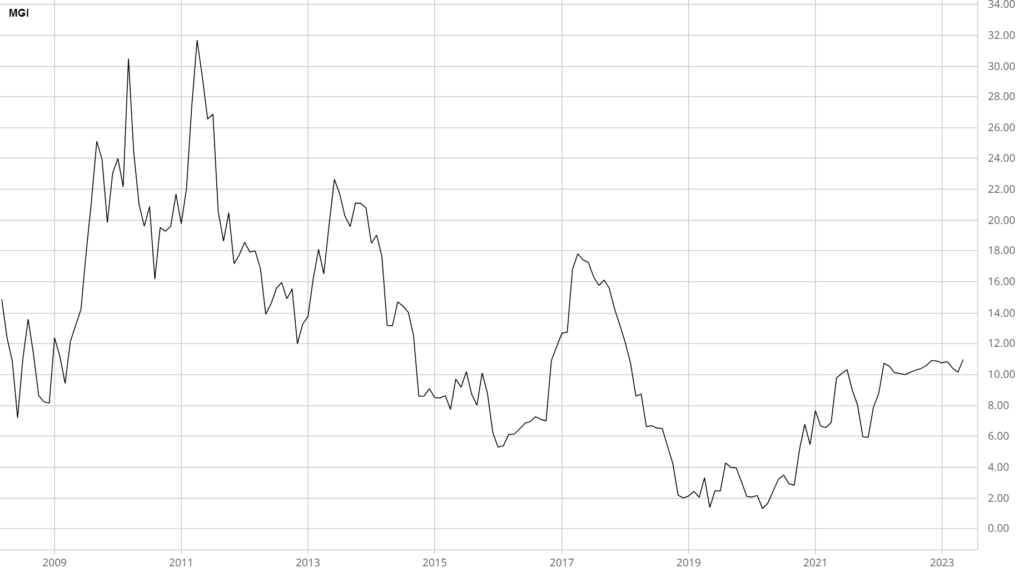

La valoración de MoneyGram había sido errática desde su oferta pública inicial en 2004, llegando incluso a niveles cercanos a cero en 2019 y 2020, hasta que finalmente fue adquirida por una firma de capital privado, Socios de Madison Dearborn, in 2023:

A través de su historia, MoneyGram se ha destacado como el jugador más irracional en remesas, Desafiar el estereotipo de que las empresas de servicios financieros titulares son demasiado conservadoras. La única explicación para tal comportamiento podría ser la maldición de una eterna “medalla de plata.”

Breve historia de las transferencias internacionales de dinero

Si bien puede sentir que Western Union y MoneyGram han estado ahí desde siempre, La oferta de transferencias de dinero transfronterizas fuera de bancos y oficinas de correos se lanzó hace menos de cuarenta años.. En esos días, Las opciones de los consumidores se limitaban a servicios bancarios lentos y costosos o al envío físico de giros postales por correo.. Western Union, como se detalla en este artículo en profundidad Artículo SaveOnSend, comenzó las transferencias internacionales de dinero en 1982, Inicialmente el aprovechamiento de redes de Visa y MasterCard. Procedió con una rápida expansión global comenzando en 1989. similar, American Express lanzó un servicio de transferencia de dinero nacional llamado “Moneygram” in 1988 y comenzó la expansión internacional en 1989.

Otros líderes mundiales actuales en transferencias internacionales de dinero comenzaron en los años siguientes.: UAE Exchange (adquirida por Wizz Financial en 2022), Ria Envia (ahora Transferencia de dinero Ria, adquirida por Euronet en 2007), y la corona de oro (en Rusia). Incluso Wells Fargo comenzó un negocio de las remesas por separado en 1994. A finales de los años 90, varios proveedores estaban ofreciendo casi instantánea (en minutos) las transferencias de todo el mundo. Recuerde este hecho cuando se lee otro artículo engañosa sobre las transferencias de dinero de hoy siempre teniendo días o semanas.

El momento demostrado ser bastante fortuito como la migración global estaba recogiendo ritmo:

El rápido crecimiento de la migración resultó en un aumento en los volúmenes de remesas en los años siguientes.:

A finales de los años 1990 y principios de los 2000, PayPal y Western Union comenzaron a ofrecer opciones de transferencia en línea. Por alrededor 2010, Todos los principales reproductores tradicionales lanzaron canales digitales. Por ejemplo, Wells Fargo ha añadido una característica en línea 2009 (leer más sobre los bancos’ papel de las remesas en este Artículo SaveOnSend).

Además de los jugadores originales, La industria de las remesas comenzó a enfrentar el interés de las nuevas empresas digitales en el siglo XXI. By 2007, Xoom, la primera startup de este tipo, finalmente actuó en conjunto (más detalles en este artículo SaveOnSend) y comenzó a ofrecer casi instantánea (en minutos) Transferencias digitales en todo el mundo desde los Estados Unidos. En Torno A 2010-2012, muchas de las llamadas startups Fintech entraron en escena. Finalmente, a partir de 2014, algunos bitcoin- o las nuevas empresas de consumo basadas en blockchain comenzaron a ofrecer transferencias de dinero transfronterizas para los consumidores. Sin embargo, falló o giró más rápidamente a B2B (mira esto SaveOnSend artículo para más detalles).

Western Union vs. MoneyGram: cuestiones de rendimiento

Además de ser pioneros en las remesas transfronterizas a finales de los años 80, Western Union y MoneyGram también comparten algo de la historia corporativa. Dos de los directores ejecutivos de MoneyGram, James Calvano y Alex Holmes, procedían de Western Union. Por un breve momento en 1995-96, ambas empresas estaban bajo la misma matriz, First Data. Sin embargo, Debido a la presión regulatoria para prevenir un monopolio potencial en el mercado global de remesas, MoneyGram tuvo que ser despojado. coincidentemente, a pesar de cambios sísmicos en las remesas globales durante las décadas siguientes, La misma preocupación sobre un potencial monopolio volvió a surgir veinte años después., En Mayo 2015. Justo después de que PayPal anunciara la adquisición de Xoom, Comenzaron a circular rumores de que Western Union podría adquirir MoneyGram., Lo que provocó una avalancha de opiniones de expertos sobre los riesgos de tal fusión..

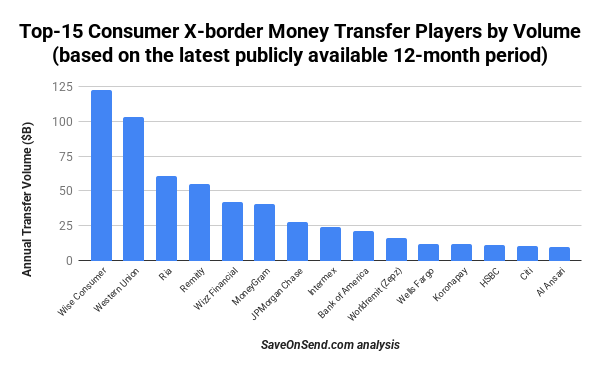

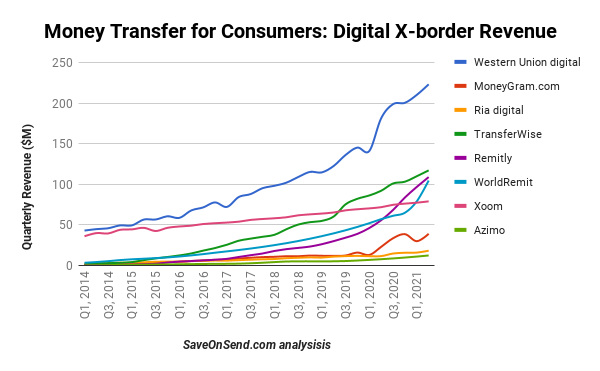

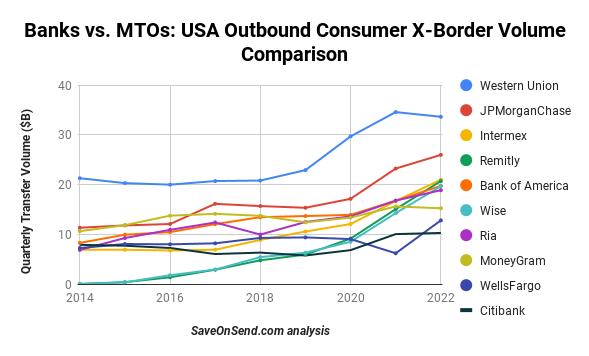

El negocio de las remesas de Western Union ha sido significativamente mayor que el de Moneygram desde el principio. Mientras que Western Union está #2 entre los jugadores C2C transfronterizos en todo el mundo, Rangos de MoneyGram #6.

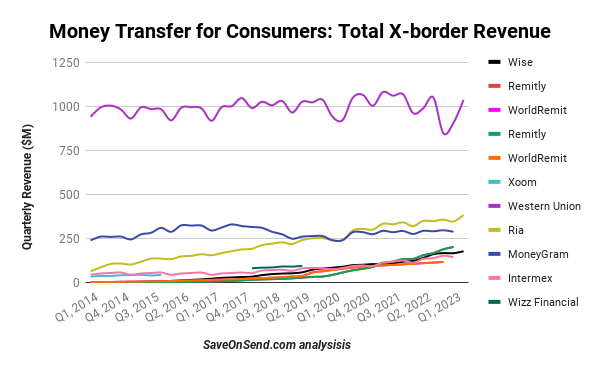

A medida que los proveedores tienen márgenes similares, la diferencia en sus tamaños se aplica tanto al volumen de transferencias como a las comparaciones de ingresos:

Con respecto a las transferencias de dinero digital, MoneyGram inicialmente asignó sin éxito demasiado de sus esfuerzos tecnológicos a los quioscos digitales en lugar de un sitio web o una aplicación móvil. As a result, por 2018, su sitio web y su aplicación móvil fueron calificados como algunos de los peores de la industria:

Esto dio como resultado solamente 43% de ingresos digitales a través de Moneygram.com, con un crecimiento digital desacelerando año tras año desde 70-80% in 2014 a un solo dígito por 2018.

Western Union amplió su sitio web y su aplicación móvil a nivel mundial en los mismos años, manteniendo una ventaja de ingresos 5 veces mayor que MoneyGram en transferencias digitales transfronterizas.

Pero esto no explica por qué las acciones de MoneyGram tuvieron un rendimiento inferior al del mercado en general y al de Western Union antes. 2020.

El suicidio de MoneyGram

MoneyGram era rentable y en crecimiento en la década de 2000. Su modelo de negocio generó miles de millones de dólares en flotación a partir de giros postales remitidos temporalmente y fondos de cheques oficiales.. Invertir esos miles de millones proporcionaron ingresos adicionales para el negocio principal de transferencia de dinero de MoneyGram. A finales de 2006, la compañía tenía $6 mil millones en su cartera y una $32 precio de mercado.

Al igual que otras empresas de servicios financieros en el momento, MoneyGram era un inversor entusiasta en valores respaldados por hipotecas, incluidos aquellos con calidad crediticia de alto riesgo. A medida que el mercado inmobiliario de los Estados Unidos falla, MoneyGram no pudo identificar y abordar su riesgo de cartera de inmediato. Instead, Los ejecutivos de la empresa y la junta directiva siguieron estancados. en todo 2007, asegurar a los inversores que su cartera se mantuvo sonido:

“Ha sido 3 años que hemos estado en este tipo de medio ambiente y nuestros gestores de cartera han hecho precisamente un trabajo excepcional continua para conseguir una cierta extensión para nosotros”

“No creo que no hay realmente ha habido algún cambio desde que tuvimos nuestro último reporte de ganancias que realmente afectar la Cartera en este punto de un modo u otro fuera de ese rango.”

“… visto muy poco impacto de lo que ha estado sucediendo en el mercado de las agencias de calificación o de otra manera en los niveles de los valores…”

[portafolio] “… sigue llevando a cabo como era de esperar…”

Por junio 2008, la mayoría de los ejecutivos y los miembros de la junta “resignado,” y un grupo inversor externo se convirtió en el accionista mayoritario. MoneyGram se salvó pero estaba cargado de deudas, y esa carga ha permanecido en la empresa durante los próximos años., como se ilustra en este Q3 2016 reporte de ganancias:

“Definitivamente me gustaría hacer más en el paydown deuda. Creo que como Larry habló de, estábamos tipo de hasta 3.95x, estamos abajo a 3.45x, y que deberíamos terminar el año en torno Conjeturaría, después de este pago, around $925 millones pendientes. Me encantaría empujarlo hacia abajo por debajo de 3x y seguir mostrando o poner el flujo de caja para la utilización en el lado de la deuda. So, será grumosa. No voy a predecir en este momento que vamos a hacer un pago cada trimestre…”

Para empeorar las cosas, similarly to Western Union, durante demasiado tiempo, Moneygram estaba ocupado persiguiendo ganancias a expensas del cumplimiento. En 2012, Esto resultó en una $100 millones de multa para la empresa y, más singularmente, un $1 Multa personal de millones contra el Chief Compliance Officer. Las violaciones de MoneyGram incluido:

- No poner fin a puntos de venta específicos MoneyGram después de haber sido presentado con la información que indican firmemente que las salidas fueron cómplices en los esquemas de fraude al consumidor

- No implementar una política para la terminación de puntos de venta que plantea un alto riesgo de fraude

- Estructurar el programa ALD de MoneyGram de manera que la información agregada por el Departamento de Fraude de MoneyGram en puntos de venta, incluido el número de informes de fraude al consumidor que determinados puntos de venta habían acumulado durante períodos específicos, No fue proporcionado de forma general para los analistas de MoneyGram que eran responsables de la presentación de informes de actividades sospechosas (SAR) en la FinCEN.

La carga de la deuda siguió siendo de MoneyGram. “espada de Damocles,” No importa las mejoras de la empresa. A lo largo de 2012-2016, la empresa renovó por completo su oferta digital, cerró su costoso experimento con quioscos digitales, lanzó nuevos corredores digitales, y procesos fijos de cumplimiento y back-office al tiempo que se promueve la próxima generación de una gestión más ágil. Sin embargo, en vano. En la segunda mitad de 2016, analistas de investigación no estaban convencidos de que MoneyGram acción podría ser mucho más efectivo que una $6-9 alcance:

- JP Morgan: $8

- Feltl & Co: $9

- Evercore: $6

- Morgan Stanley: $9

Pero entonces comenzaron a circular rumores sobre una adquisición inminente.…

Euronet descarrila a MoneyGram & Acuerdo financiero de hormigas

En enero 26, 2017, hormiga financiera (más tarde convirtiéndose en Ant Group) Ofrecido $13.25 por acción para MoneyGram y acordó asumir su deuda. Esta combinación propuesta difería fundamentalmente de las adquisiciones en serie de la industria o un acuerdo de PayPal-Xoom. Como se discutió en este Artículo SaveOnSend, PayPal adquirió Xoom mediante un acuerdo preferencial, sin intención de generar sinergias de primera línea. Ant Financial estaba considerando los activos de MoneyGram como una plataforma de lanzamiento para construir un ecosistema similar de varios servicios financieros y tangenciales a la que proporciona en China.

MoneyGram estaba encantado de finalmente deshacerse de sus propietarios de capital privado y su carga de deuda mientras acelera el viaje de transformación digital. Sin embargo, un viejo enemigo no podía dejar pasar la oportunidad de atacar…

Euronet había intentado comprar MoneyGram antes. Como MoneyGram comenzó a desmoronarse a finales de 2007, Euronet Ofrecido un acuerdo de todas las acciones. Menos de un año antes, Euronet compró Ria Envia (ahora conocida como Ría de transferencia de dinero) y esperaba que agregar MoneyGram lo acercaría en escala a Western Union.

A este punto, Moneygram no entretuvo la oferta de Euronet – todavía tenía la esperanza de sobrevivir a su crisis de inversión existencial, y también hubo un mal encaje cultural entre las dos empresas. Euronet no tomó el rechazo bien y amenazado con MoneyGram menos agradable interacciones:

“Nuestra preferencia es no hacer pública nuestra propuesta, y esperamos que le mantiene su carácter confidencial. Por supuesto, nos reservamos el derecho de discutir nuestra propuesta con sus accionistas en caso de que persistan en no estar dispuesto a reunirse con nosotros para hablar de ello.”

MoneyGram siguió estancado, Y luego su stock comenzó a caer gratis. Euronet puso fin a su búsqueda, dejar un grupo inversor externo como única opción.

En retrospectiva, La oferta de Euronet habría sido financieramente muy superior para los accionistas de MoneyGram si la hubieran aceptado de inmediato.. En los meses siguientes, Las acciones de Euronet nunca alcanzaron los peligrosos niveles de las de MoneyGram., pero aun así cayó 70%.

Sin embargo, la adquisición probablemente nunca habría ocurrido. Euronet era muy consciente del problema de la cartera de inversiones de MoneyGram, incluirlo en la solicitud de diligencia debida:

“…Nuestra propuesta es, of course, basa en tener la oportunidad de realizar una revisión de la debida diligencia habitual de los negocios de MoneyGram incluidos, específicamente, su cartera de inversiones (que, basado en nuestras conversaciones, creemos que puede requerir una inyección de efectivo en el muy corto plazo…”

Volver a marzo 17, 2017, Euronet cuando decidió ir tras MoneyGram nuevo… coincidentemente, Los ingresos de Moneygram y la oferta de Euronet fueron similares a la situación de casi 10 años antes.

Saber que Moneygram no agradecería sus oberturas, Euronet también lanzó una campaña de lobby, citando preocupaciones sobre la relación de Ant Financial con el gobierno chino:

“El camino por recorrer para MoneyGram sigue siendo muy incierto en nuestra opinión. En vista de las preocupaciones de ambos partidos que se han planteado por cuatro miembros del Congreso, extensos informes públicos que examinan las prácticas de seguridad de datos de dudosa Ant Financiera y amplia preocupación planteada sobre adquirentes base china, seguimos manteniendo la opinión de que el acuerdo hormiga puede nunca se cierran.”

Además de ser objetivamente incorrecto (Lee esto puesto perspicaz Faisal Khan), Es irónico que una compañía llamada Euronet contratara a los cabilderos para evitar que una empresa china compre un negocio de los Estados Unidos.. Por otra parte, La mayoría de las operaciones de Euronet estaban fuera de los Estados Unidos, con “71% de nuestros ingresos denominados en monedas distintas del U.S. dólar.”

La ironía del lobby de Euronet sobre el gobierno de Estados Unidos se vuelve aún más sorprendente cuando se considera la fuente clave de sinergias. propuesto por Euronet: la reducción de costes. El impacto negativo habría sido directamente en EE.UU., donde MoneyGram implementó la mayoría de sus activos y recursos.

“Sinergias de costes esperados de aproximadamente $60 Millones en el primer segundo año del anuncio”

A Euronet no le importaban esas ironías y no le importaba ser percibido como voluble.. Aquí estaba la portada de Euronet. 2016 Reporte anual, Centrado alrededor de una tecnología de 50 años como ganador en medio de una gore de entretenimiento del siglo XIV:

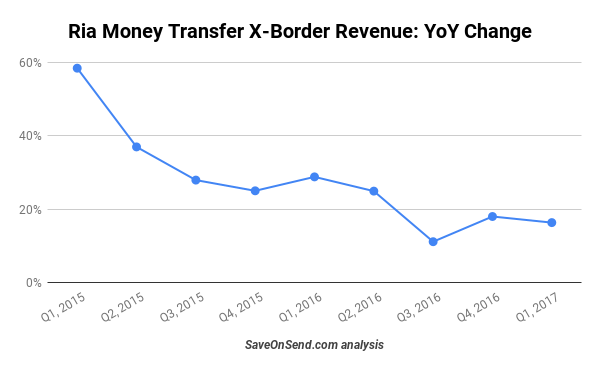

Pero, ¿qué había realmente detrás del intento de adquisición de Euronet a pesar de saber muy bien que no sería bienvenido?? Sin una adquisición, el rendimiento de Ria orgánica de transferencia de dinero fue disminuyendo rápidamente desde casi 60% a comienzos de 2015 a menos de 20% a principios de 2017:

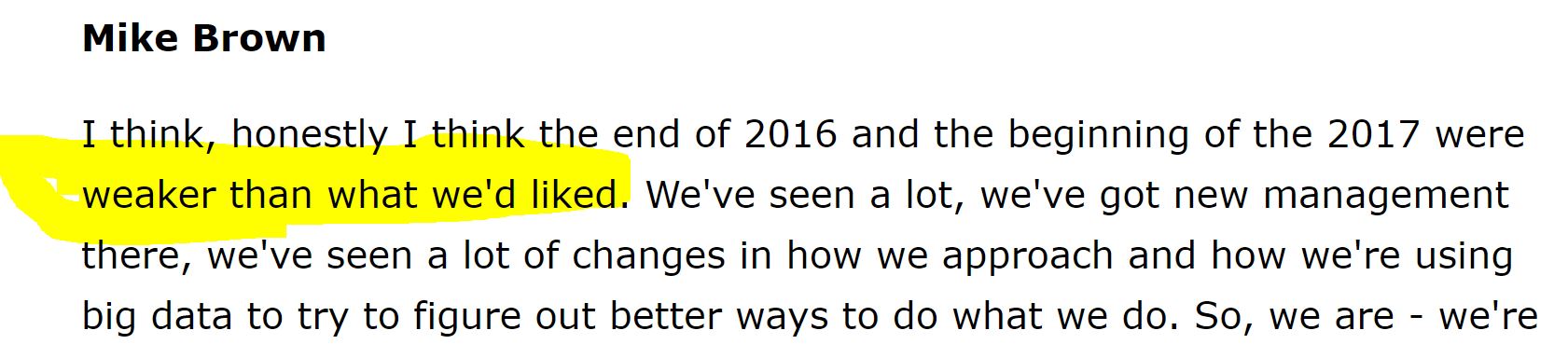

Esta disminución ocurrió a pesar del gasto Euronet $100+ millones de XE.com en 2015. El director ejecutivo de Euronet explicó algunas de las causas profundas detrás del débil retorno de esa adquisición en Julio 2017:

Y luego de nuevo en temprano 2018:

En ese contexto y sin poder competir por méritos con la oferta más alta de Ant Financial de $18 por acción, Euronet cambió su atención a maniobras políticas:

Los esfuerzos de Euronet dieron sus frutos, lo que provocó repetidos retrasos en la revisión por parte de la agencia gubernamental de EE. UU., CFIUS. Al final de 2017, El precio de las acciones de MoneyGram había caído 25%, significativamente por debajo de la oferta de Ant Financial.

En enero 2, 2018, Ant Financiera y MoneyGram terminado el trato:

“El entorno geopolítico ha cambiado considerablemente desde que anunciamos por primera vez la transacción propuesta con Ant Financial hace casi un año. A pesar de nuestros mejores esfuerzos para trabajar de manera cooperativa con el U.S. gobierno, ahora ha quedado claro que CFIUS no aprobará esta fusión. Estamos decepcionados en la terminación de esta transacción convincente, que habría creado un valor significativo para nuestros grupos de interés.”

Euronet descarriló con éxito el acuerdo entre MoneyGram y Ant Financial, y en 2019, Ant financiera terminó pasando $0.7 billion las remesas en la empresa del Reino Unido, WorldFirst.

MoneyGram y. Ria Money Transfer en la batalla por Walmart

Históricamente, cerca de 30% (!) del volumen de MoneyGram provino de Walmart. Sin embargo, in 2014, el gigante minorista presentó el “Walmart-2-Walmart Money Transfer Service,” Colaborando con RIA Money Transfer como su proveedor de back-end para destinos de transferencia de dinero transfronterizo específicos. La división de volúmenes de transferencia de dinero entre los rivales amargos se complicó aún más porque Moneygram continuó manejando KYC (Conozca a su cliente) Requisitos incluso para las transferencias de Ria..

Esto dio lugar a una disputa pública en el verano de 2019 cuando Euronet acusado MoneyGram de compensar estrictos requisitos de identificación para Walmart:

MoneyGram respondido que Euronet (Transferencia Ria Dinero) era ignorante y negligente:

La disputa entre las dos firmas continuó a lo largo 2019, Euronet culpa repetidamente a los requisitos impuestos por MoneyGram por la disminución de sus tasas de crecimiento..

Más tarde 2019, Walmart anunció que otras marcas, incluyendo Western Union, se agregaría a su mercado, donde los clientes en las tiendas podían seleccionar entre múltiples proveedores de transferencia de dinero. A finales de 2020, Walmart solo había representado 8% de los ingresos de MoneyGram.

2017-2019: Colapso en el desempeño de MoneyGram

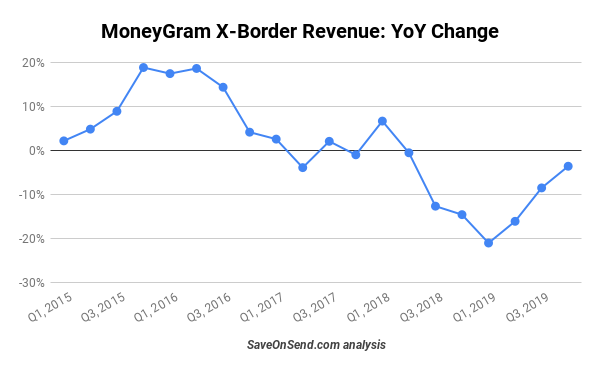

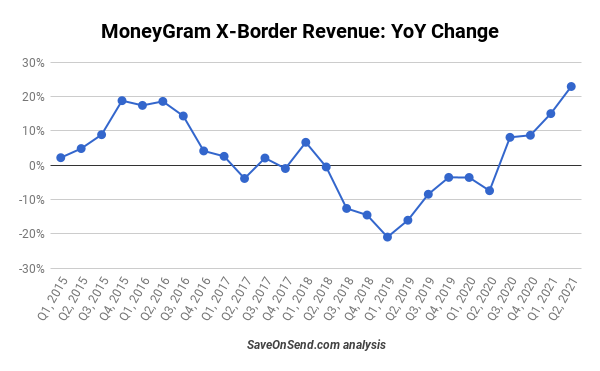

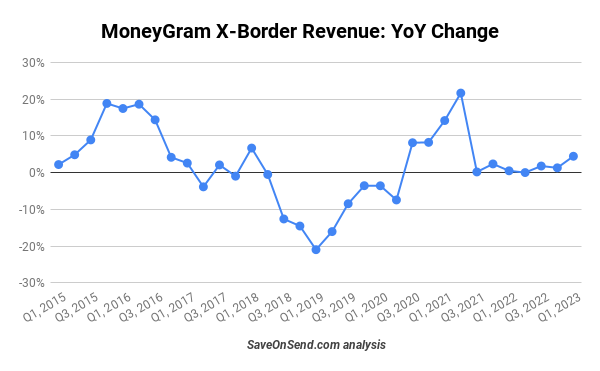

La guerra de ofertas de hormigas financieras-euronet fue fascinante dado el contexto del rendimiento de Moneygram durante ese tiempo. Si bien el cambio comenzó en 2012 e inicialmente condujo a una aceleración de los ingresos, La curva de crecimiento de Moneygram alcanzó su punto máximo al final 2015- temprano 2016, y su rendimiento comenzó a colapsar después.

Durante un año y medio en 2018-2019, MoneyGram no tuvo ni un solo trimestre de crecimiento e incluso experimentó pérdidas de ingresos de hasta 20%. Era como si las esperanzas y el posterior descarrilamiento de una adquisición de Ant Financial dejaran a los ejecutivos de MoneyGram ambivalentes acerca de cómo dirigir la empresa..

En el mismo año, el mercado de transferencias de dinero transfronterizas estaba creciendo, lo que significaba que MoneyGram estaba perdiendo cuota de mercado, incluso en su corredor más importante y más grande del mundo, Estados Unidos a México.

¿Perdió participación de mercado frente a una sofisticada startup de tecnología financiera o a un jugador de blockchain rico en efectivo?? Era incapaz de competir con fondo de guerra mucho más grande de Western Union? ¡No. El ganador de la cuota de mercado, Intermex, era mucho más pequeño y carecía de capacidades digitales.

Intermex creó una cultura enfocada en la ejecución de alta calidad, contratado a los mejores ejecutantes de MoneyGram, y siguieron resultados impresionantes:

Para limitar la pérdida de cuota de mercado, MoneyGram ocasionalmente redujo los precios durante ese período en sus corredores más grandes.:

A finales de 2019, MoneyGram incluso decidió renunciar a las ganancias de las transferencias digitales en sus dos corredores principales cobrando un margen de cambio cero.:

Moneygram enfrentó varios desafíos durante este período, incluida la pérdida de un contrato nacional con Albertsons a favor de Western Union. Additionally, tuvieron que renegociar un acuerdo a largo plazo con Walmart, resultando en un nuevo acuerdo donde MoneyGram operaba como “etiqueta blanca” proveedor de detrás de las escenas. Si bien este acuerdo dado en algún volumen nuevo para MoneyGram, obtuvo un ingreso por transacción significativamente menor:

“Este fue un proceso RFP competitiva y mientras que el resultado será un impacto negativo en los ingresos y la rentabilidad en el corto plazo, en el largo plazo, esto es un contrato mejor haber ganado de haber perdido. In fact, desde el lanzamiento de Wal-Mart2World, 15% de los clientes que utilizan este servicio no se habían utilizado anteriormente MoneyGram…”

MoneyGram se asocia con Ripple

Bitcoin, Ripple, Estelar, y la tecnología blockchain siempre se ha considerado infraestructura potencial para transferencias de dinero transfronterizas (más sobre eso en esto Artículo SaveOnSend). Después de años de pilotos a pequeña escala, El revuelo de blockchain por las remesas se reavivó en 2018. El precio de las acciones de Western Union subió 20% debido a rumores sobre un posible piloto que involucra a Ripple.

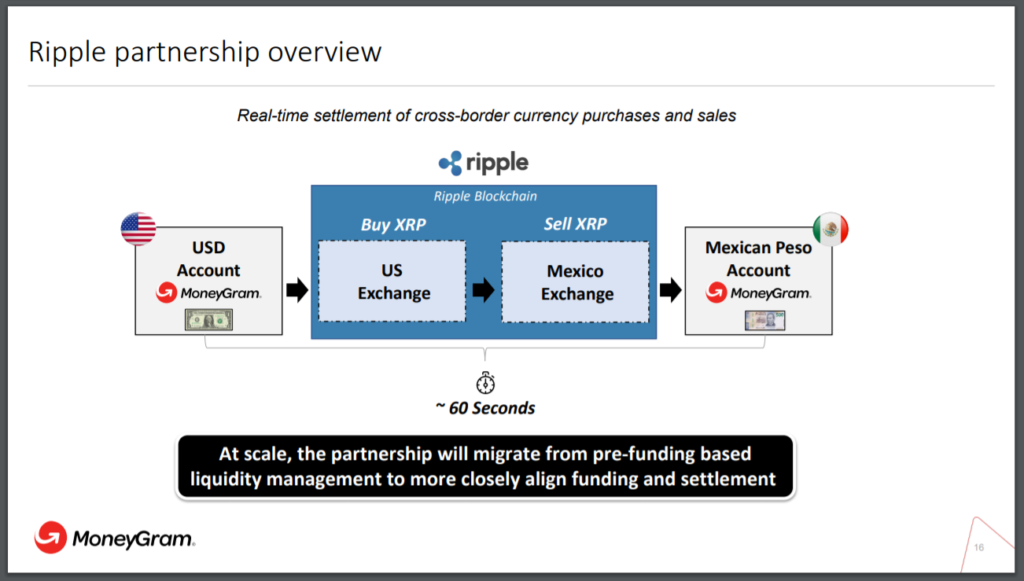

Una semana después, MoneyGram también se unió al revuelo de blockchain al anunciando su asociación con Ripple:

“El modelo actual de estos pagos requiere que las compañías de transferencia de dinero a utilizar las cuentas pre-financiado en todo el mundo a la fuente de liquidez. blockchain tecnologías nuevas tienen el potencial de revolucionar este proceso y optimizar el despliegue de capital.”

De acuerdo con esta lógica, si el piloto con Ripple tuvo éxito y los bancos de todos los corredores principales adoptaron la tecnología de Ripple, MoneyGram potencialmente necesitaría tener menos efectivo disponible. El efectivo liberado podría estar a la altura $35 millón, approximately 1% de la cartera de inversiones de MoneyGram en ese momento. Incluso si genera un 5% retorno anual, significaría un extra $2 millones en ingresos para un $1 empresa de mil millones de ingresos. Algo sobre esta asociación no cuadraba…

A finales de 2018, la exageración del inversor Alrededor de una asociación de ondulación se había calmado, y el precio de las acciones de Moneygram cayó a su nivel más bajo en 10 año. En Junio 17, 2019, La desesperación de MoneyGram llevó a una decisión sorprendente. La compañía acordó vender 10% de su patrimonio a la ondulación por $50 millón, que se habría duplicado aproximadamente el precio de las acciones en ese momento.

Podría parecer como una decisión desperdicio de ondulación. Quieto, El unicornio blockchain estaba literalmente imprimiendo dinero. (mediante la creación de cripto-tokens llamada XRP y venderlos a las instituciones y los consumidores) a un ritmo de $250 millón por cuarto. ¿Qué se hace con mil millones? Se puede pasar decenas de millones de nombrar a un colegio después de que su esposa, pero entonces, ¿qué? Hasta entonces, Ripple tuvo numerosos pilotos., incluso con Western Union y muchos bancos grandes. Quieto, Finalmente tuvo que demostrar a los titulares de XRP que una firma de servicios financieros conocida lo estaba utilizando en producción..

Gasto $50 Millones en acciones de MoneyGram le dieron a Ripple publicidad gratuita y apalancamiento para lograr que MoneyGram adoptara la vía de pago basada en XRP., comenzando con el corredor de transferencia de dinero del consumidor más grande del mundo, USA-to-Mexico. Moneygram tuvo que completar dos conversiones dentro y fuera de la cripto. Estas conversiones adicionales y la volatilidad resultante hicieron que MoneyGram incurriera en costos adicionales en lugar de un solo, sencilla conversión de divisas entre dos de las monedas más negociadas.

La lectura de la diapositiva anterior estrechamente, Notarías que MoneyGram ni siquiera podía negociar con Ripple para obtener XRP gratis., lo que le habría permitido evitar la necesidad de prefinanciación en efectivo. Por Consecuencia, la promesa de blockchain de al menos ahorrar algo de capital de trabajo tampoco se materializó.

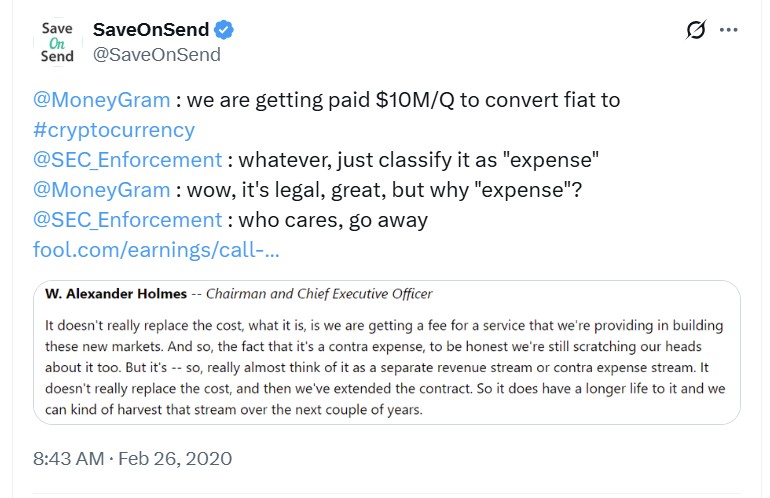

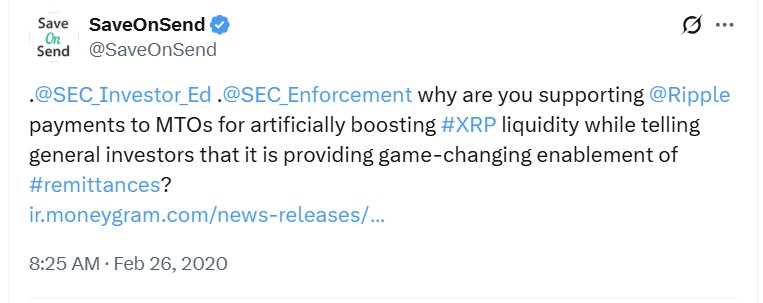

Entonces, ¿qué había realmente detrás de esta asociación para ambas partes además 1) publicidad con una caja de arena para Ripple y 2) $50 millones en efectivo para MoneyGram cuando nadie más estaba dispuesto a apoyar a la empresa? Aquí estaba la trampa: Ripple pagado un extra $10 millones por trimestre a MoneyGram para transferir dinero a través de XRP.

Ripple creó hábilmente una ilusión de un caso de uso real al aumentar artificialmente la liquidez de XRP en intercambios extranjeros. Este, Sucesivamente, podría persuadir a más instituciones y consumidores a invertir en XRP, aumentando así el precio de la moneda. Así es como el director ejecutivo de MoneyGram, Alex Holmes, describió este arreglo en el otoño de 2019:

Entendiste el punto, querido lector? No es que la tecnología superior de Ripple hiciera que el modelo de negocio de MoneyGram fuera fundamentalmente más eficaz frente a Western Union o Remitly., y MoneyGram compensó a Ripple por ese valor agregado. Es el tradicional dinero de MoneyGram. las transferencias hicieron que XRP fuera más valioso, y Ripple estaba compensando a MoneyGram por ello (Ripple hizo acuerdos similares con proveedores más pequeños como Intermex, TransferGo, Azimo, etcétera, pero por menos de $20 millón annually En el momento). La liquidez XRP resultante fue responsable de 60% de todos los volúmenes de cifrado en el corredor Estados Unidos-México.

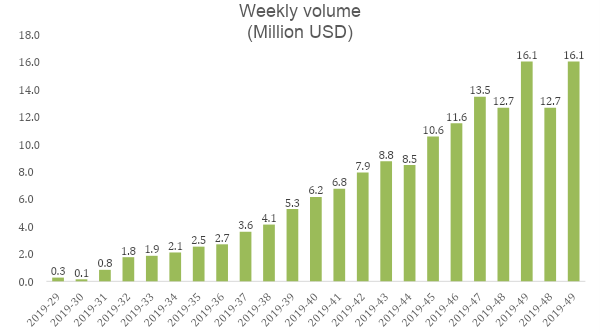

La junta y la gerencia de Moneygram no esperaban cómo una infusión de efectivo de Ripple aumentaría significativamente la volatilidad de las acciones. En lugar de los típicos inversores, Las acciones de MoneyGram aparecieron repentinamente en el radar de los comerciantes de criptomonedas, lo que resulta en volúmenes de negociación mucho mayores…

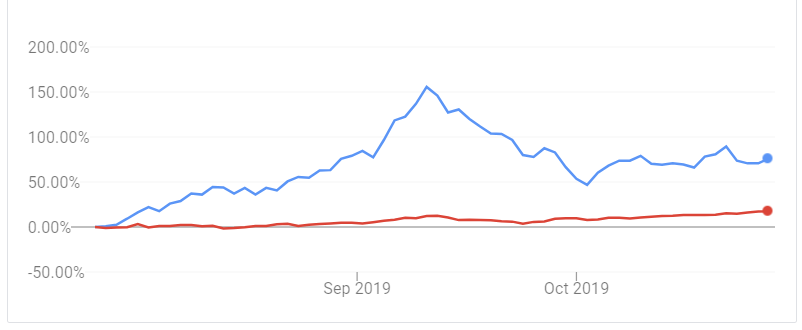

… y la volatilidad excepcional en el precio de las acciones de MoneyGram, for example, En comparación con Western Union:

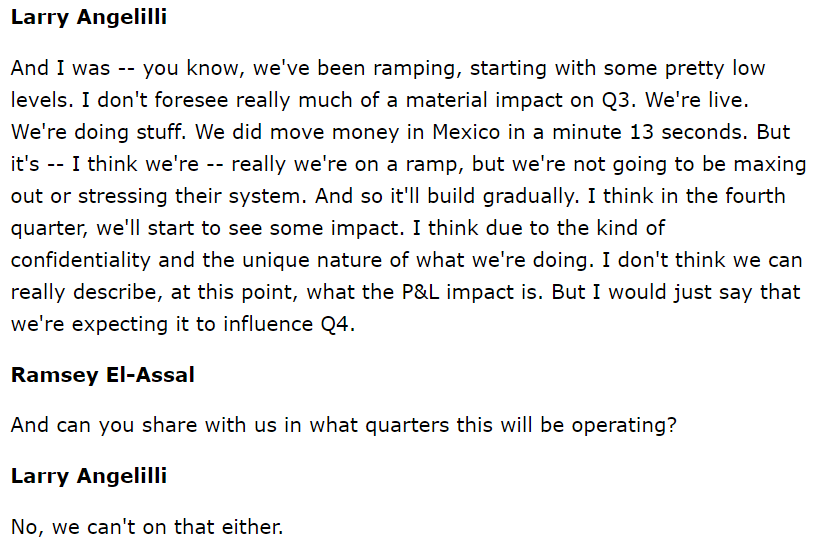

Si bien Ripple no afectó el modelo comercial de MoneyGram, la asociación hizo que escuchar las presentaciones de MoneyGram para inversionistas fuera más agradable. Un intercambio trimestral Entre los ejecutivos de MoneyGram y los analistas de Wall Street comenzaron a incluir una actualización obligatoria sobre la falta de cualquier impacto material de Ripple Partnership, Pero con la seguridad de un inminente avance:

Dado que los tratos de MoneyGram con Ripple no tuvieron impacto en su modelo de negocio, por marzo 2020, el precio de las acciones se acercaba a los niveles anteriores a Ripple:

A pesar del conocimiento directo de la SEC de este descarado esquema de pago por jugada desde 2019, no tomó ninguna acción.

Fuente: X

A comienzos de 2020, SaveOnSend comentarios solicitados, but to no avail:

Fuente: X

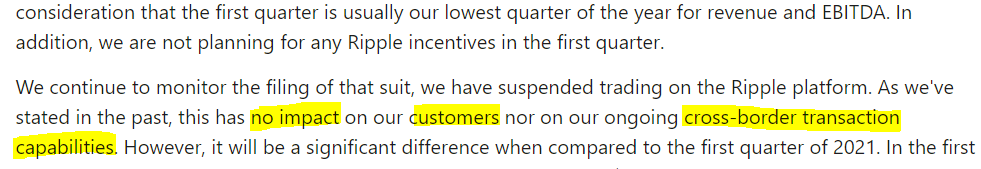

Finalmente, in December 2020, la SEC decidió tomar acción yendo tras Ripple. Después de algunas dudas, MoneyGram tuvo que renunciar $50 millones en el pago anual de Ripple y rescindir el acuerdo. Después de una larga campaña de relaciones públicas que describió la asociación como “pionero,” “transformador,” y “único,” MoneyGram tuvo que reconocer que el acuerdo de Ripple nunca significó nada sustancial:

Esta debacle asustó a otros proveedores de transferencias de dinero transfronterizas y los alejó de las asociaciones cripto-blockchain., lo que provocó este comentario de otro de los 10 principales actores mundiales en remesas, Intermex, in 2021:

Se podría suponer que MoneyGram evitaría actividades similares después de una debacle tan rentable pero legalmente cuestionable. Sin embargo, Ese no fue el caso. Para compensar la $50 brecha de millones dejada por Ripple, MoneyGram comenzó casi de inmediato promoviendo Bitcoin a inmigrantes indocumentados cobrando una comisión de 4% más $3:

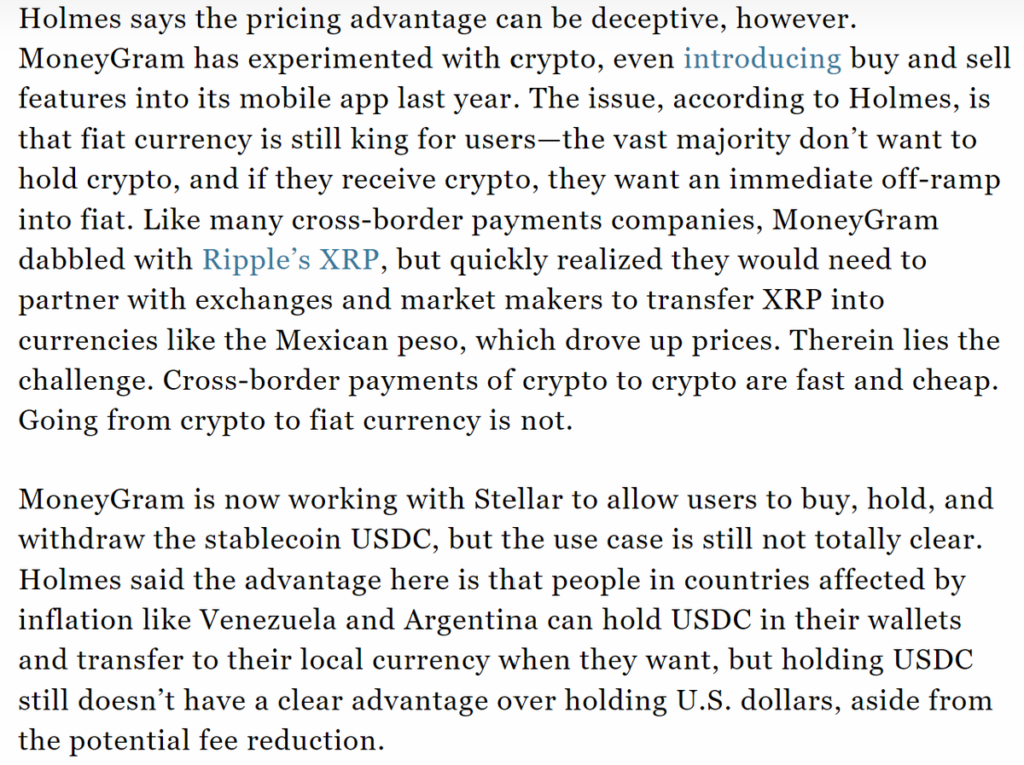

Por junio 2023, el CEO de MoneyGram finalmente admitido Las razones aparentes por las cuales las tecnologías de cripto-blockchain no estaban teniendo un impacto significativo, basado en sus extensos esfuerzos con Ripple y Stellar:

MoneyGram obtiene el derecho digital

En 2018, MoneyGram finalmente se tomó en serio la expansión internacional de sus capacidades digitales, mejorando significativamente la presencia global de su sitio web y aplicación móvil:

en el verano de 2019, MoneyGram tenía tanta confianza en el éxito de sus esfuerzos digitales que hizo una afirmación extravagante sobre la superioridad de su aplicación móvil..

In reality, la aplicación móvil de MoneyGram, al mismo tiempo que muestra una mejora significativa, todavía estaba por detrás de algunos de sus competidores en términos de calidad y cantidad de comentarios de los clientes:

Sin embargo, inversores’ principal preocupación, y la razón por la cual el precio de las acciones se mantuvo en un mínimo histórico durante ese período, era si los ingresos en rápida disminución permitirían a MoneyGram refinanciar su $0.9 mil millones de deuda hasta marzo 2020. Por mayo 2019, La capitalización de mercado de MoneyGram había caído por debajo $100 millones por primera vez en la historia de la empresa:

Con blockchain y las iniciativas digitales que no dan resultados, 2020 parecía sombrío para MoneyGram. La llegada de Covid arrojó dudas sobre la supervivencia de la compañía. Para el 1 de abril, la acción se cotizaba a $1.18.

Sin embargo, siete meses después, la acción se había multiplicado por seis. Durante la espiga covid, mientras que Western Union vio un 20% declinó y las acciones de Intermex subieron 50%, Las acciones de MoneyGram surgieron como el intérprete más fuerte.

El sorprendente cambio se atribuyó principalmente al renovado enfoque de MoneyGram en los servicios móviles y en línea en la segunda mitad del año. 2018, que empezó a dar resultados dos años después. Con aplicaciones móviles de primer nivel en Over 20 países y presencia en línea en aproximadamente 80 countries, combinado con precios agresivos, Esto creó la oportunidad perfecta para presentar MoneyGram a los consumidores de todo el mundo que buscaban formas digitales de transferir dinero durante la pandemia de COVID-19..

Los consumidores aceptaron esta oferta, y por Q3 2020, Los ingresos digitales de MoneyGram estaban creciendo lo suficientemente rápido como para compensar las pérdidas en el negocio fuera de línea.. En 2021, por primera vez desde 2015, MoneyGram volvió a ser un 20% tasa de crecimiento.

Estancamiento, Venta, y más cadenas de bloques

Como habrás deducido de la historia de MoneyGram., el aumento temporal del crecimiento no duró. Later, in 2021, Moneygram dejó de crecer.

Muchas malas decisiones llevaron a la disminución de Moneygram del #2 actor global de remesas para #6. Entre 2014 y 2022, MoneyGram se deslizó del #3 hacia #8 lugar incluso dentro de su territorio, el mercado emisor de EE.UU..

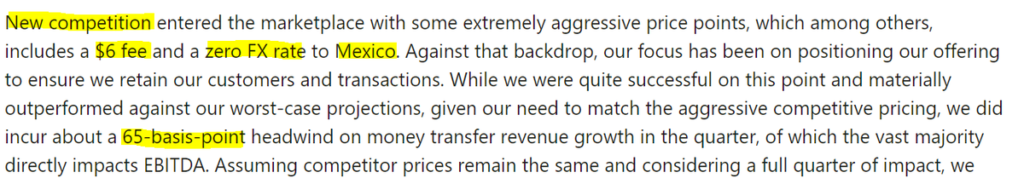

Para ser justos con MoneyGram, La competencia también se ha vuelto significativamente más dura desde la década de 1990.. Las startups de Fintech han complementado especialistas y bancos tradicionales de transferencia de dinero. Algunas de estas fintech, como Wise and Remitly, han demostrado ser mucho más efectivos que MoneyGram en sus enfoques operativos y tecnológicos.. En septiembre 2021, el director ejecutivo de MoneyGram compartido Un ejemplo específico de cómo un fintech como Revolut impactó el crecimiento de los ingresos.

Cuando una empresa deja de crecer, y las adquisiciones estratégicas no son viables, la última alternativa será comprada por una firma de Private Equity. En febrero 2022, MoneyGram acordado que será adquirida por Madison Dearborn Partners en una transacción en efectivo valorada en aproximadamente $1.8 billion, around 50% por encima del precio de las acciones. La adquisición se completó en junio. 2023.

Los nuevos inversores y miembros de la junta directiva de MoneyGram incluyeron una incorporación curiosa: Estelar. La misma persona que creó el monte.. Gox y Ripple fundaron Stellar, otra aplicación blockchain para facilitar pagos transfronterizos. en su octubre 2023 interview, El CEO de MoneyGram intentó hilarantemente presentar una diferenciación real entre Ripple y Stellar, caracterizándolo como la distinción entre una cadena de bloques privada y una moneda diseñada para facilitar los pagos., versus tecnología para hacer del mundo un lugar mejor.

Una explicación igualmente desconcertante provino del director ejecutivo de Stellar.. Ella enfatizó cómo Stellar jugó un papel crucial en ayudar a MoneyGram a la distribución de dinero en Ucrania, pero no aclaró lo que faltaba a Moneygram. MoneyGram opera en Ucrania desde finales de los años 90, Ofrecer una entrega en efectivo durante mucho tiempo sin necesidad de una tarjeta de crédito o una cuenta bancaria.

En sus más de treinta años de historia, Moneygram ha sido muchas cosas pero nunca aburrido. Como un juego de golpear un topo, No importa lo duro que le haya golpeado el destino., MoneyGram siempre ha logrado resurgir. ¿Cómo sorprenderá a todos a continuación??

Conclusión

Esperemos, Esta descripción general le ayudó a formar su perspectiva sobre el futuro de Moneygram. Al igual que con todos nuestros artículos, Por favor comente a continuación si tiene alguna información fáctica adicional que pueda alterar la conclusión..

Mantendremos esta publicación actualizada periódicamente., así que por favor vuelve pronto!