¿Tienen las empresas emergentes de remesas una estructura de costos fundamentalmente diferente a. incumbents? What are the primary customer acquisition channels for money transmitters? ¿Qué puede explicar las startups de remesas?’ valoraciones relativas masivamente más altas vs. established providers? If you are interested in such questions, este artículo es para USTED TU.

We will cover the following topics:

- Tamaño de mercado

- Precios

- Proveedores

- Tendencias digitales

- Usuarios

- Modelos de negocio

- Acquisition Channels

- Valuations

Tamaño de mercado

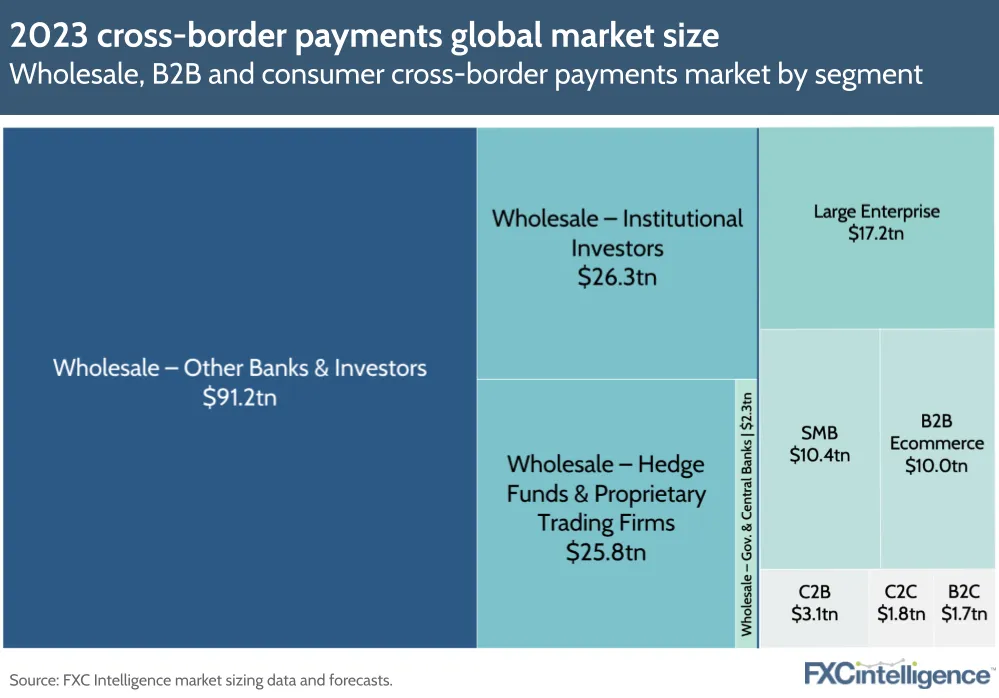

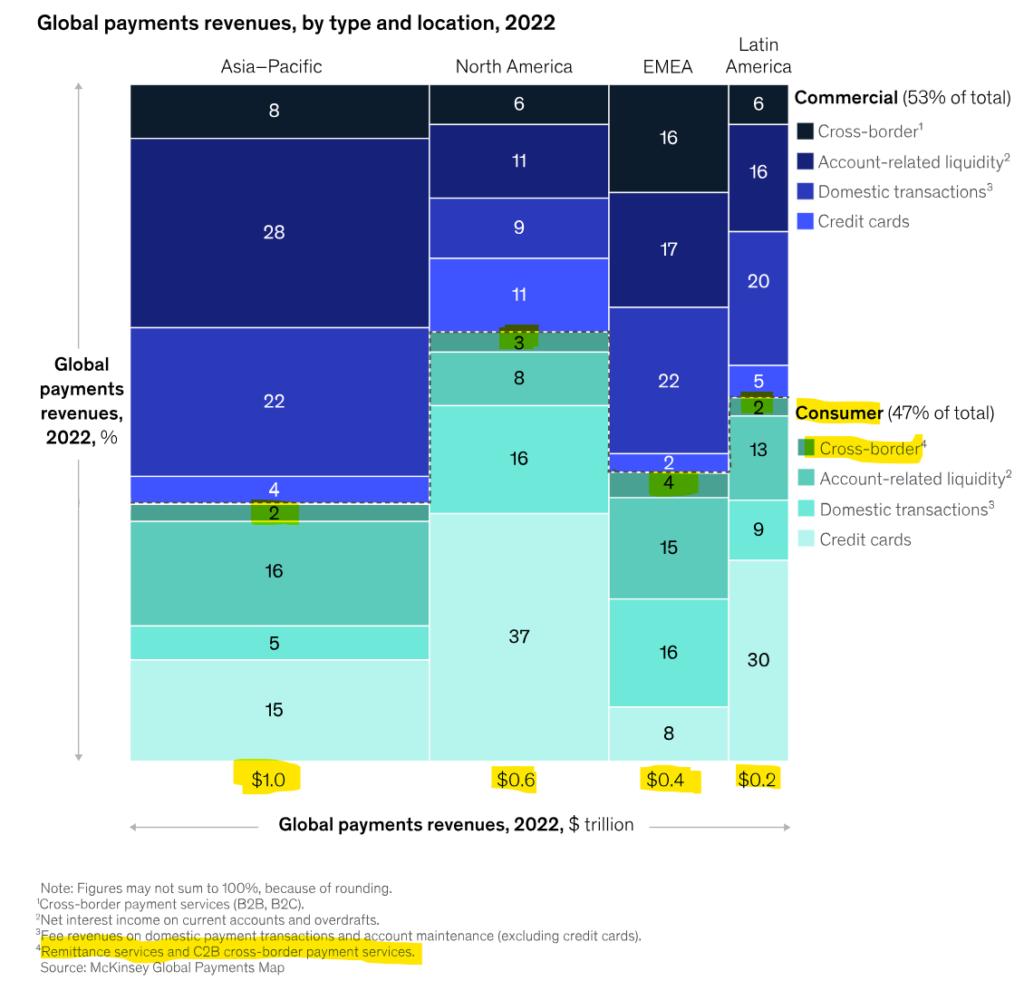

Las remesas son el tipo más común de comunicación de consumidor a consumidor. (C2C) transferencias de dinero transfronterizas entre consumidores. Se trata de trabajadores migrantes que envían dinero a casa para mantener a sus familias.. Esto representa una pequeña subsección de pagos transfronterizos con un volumen anual de aproximadamente $1 billones. Se envía un número similar de transacciones C2C entre personas para otros casos de uso. (por ejemplo, no inmigrantes, para ellos mismos, no a familiares).

Si bien los canales formales de transferencia de dinero son cada vez más populares, los informales, conocido como “hawala,” Continúe teniendo una participación de mercado significativa en corredores específicos. Esto se debe a que los consumidores desean ocultar sus transferencias y a “de-arriesgando” prácticas de los bancos que se niegan a enviar dinero a países de alto riesgo como Somalia:

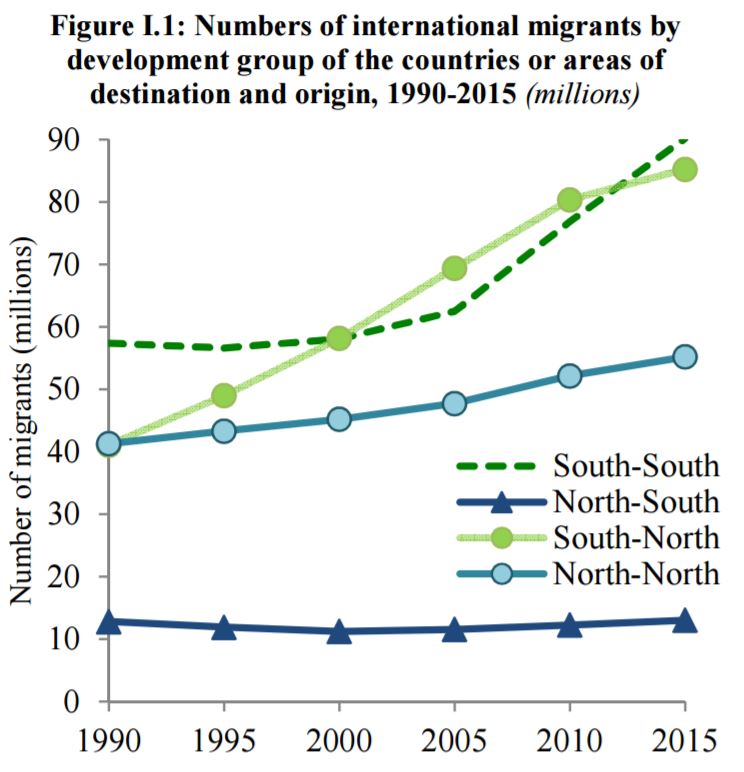

Las remesas están correlacionadas con el tamaño de la migración global, que experimentó un aumento significativo de los países del Sur a los del Norte en la década de 1990 y de los países del Sur a los del Sur a partir de 2005:

Fuente: Y

La creciente migración significa millones de nuevos consumidores de transferencias de dinero transfronterizas cada año.. Incluso cuando un nuevo actor que ingresa al mercado no puede robarle clientes a los tradicionales, todavía podrían crecer significativamente gracias a la captura más fácil de inmigrantes y expatriados recién llegados.

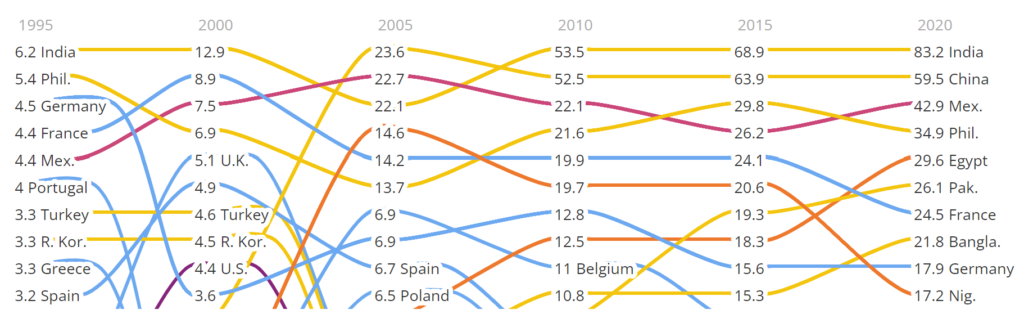

Los patrones de migración están directamente correlacionados con los cambios en los volúmenes de remesas. Por ejemplo, cuando el Partido Comunista de China comenzó a permitir la inmigración en la década de 1990, the Chinese became the top immigrant group to the US. Eso convirtió a China en el #2 mayor destino de remesas de 2000, mientras que ni siquiera estaba en el radar en 1995.

Debido al margen relativamente bajo (tomar tasa) que las empresas cobran por las transferencias internacionales de dinero, los consumidores pagan colectivamente $60 billion anualmente a proveedores de transferencia de dinero. Esto incluye casos de uso C2C y C2B., como la educación. Las empresas C2C ganan aproximadamente la mitad de esa cantidad total. Es importante señalar que una parte importante del volumen transfronterizo de C2C todavía se envía de manera informal., a veces denominado hawala, y no genera ingresos para empresas legítimas.

En el caso de las remesas, Hay una notable concentración de países que producen la mayor cantidad de migrantes y, como consecuencia, recibir transferencias de dinero de ellos. Sólo las transferencias entrantes a la India representan más de 10% de las remesas globales. Las transferencias de EE.UU. a México constituyen el corredor individual más grande del mundo, representando más de 5% del volumen global de remesas. Finalmente, Las remesas desempeñan un papel económico enorme en ciertos países., representa aproximadamente la mitad de su PIB.

Not surprisingly, Hay una diferencia fundamental en el volumen de remesas por persona si se separan las economías en auge y las que están estancadas.. La falta de oportunidades domésticas, naturalmente, impulsa una mayor migración y una transferencia de dinero entrante. Por Tanto, China e India solo reciben $50 por nacional. Mientras tanto, México, Las Filipinas, y Egipto consigue $300.

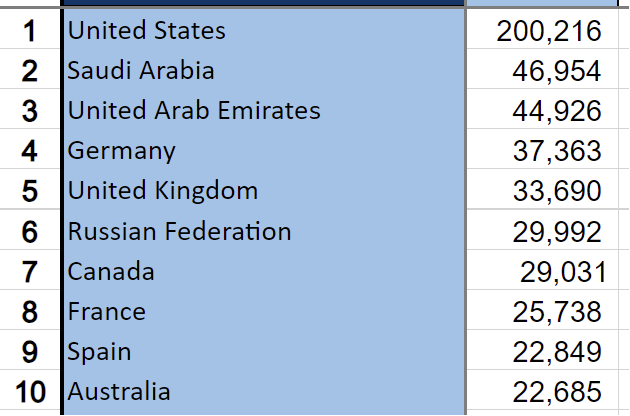

Estados Unidos es, con mucho, la mayor acogida de inmigrantes, lo que resulta en un volumen dominante de remesas salientes, reaching $200 millones de dólares en 2021 o 25% del total global de salidas. Como era de esperar, Entre la parte superior 10 Los remitentes de remesas son algunas de las economías más grandes del mundo. (ver la imagen de abajo, medido en millones de dólares). Sin embargo, Vale la pena señalar qué principales economías faltan: Japan, debido a sus políticas migratorias muy restrictivas, y la India y China, ya que no tienen una escasez de mano de obra que facilitaría la migración.

A medida que un país se vuelve más desarrollada, tiende a producir menos inmigrantes, Cambiando el equilibrio de remesas salientes e entrantes. Por ejemplo, Turquía, que solía ser un receptor neto de remesas, vio un cambio hacia un 60/40 relación entre remesas salientes y entrantes por 2017, and by 2021, esto se había sesgado aún más hacia una 90/10 relación.

Precios de transferencias de dinero transfronterizas

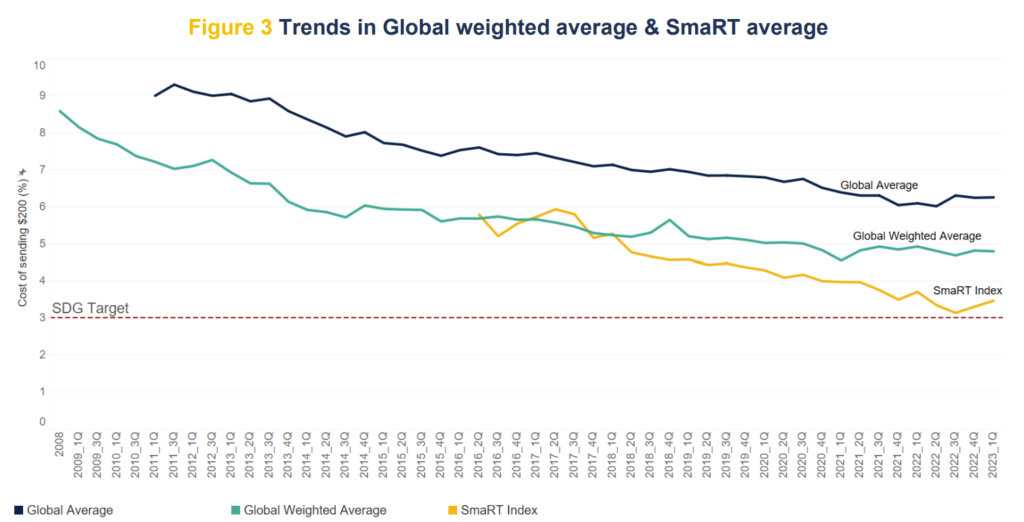

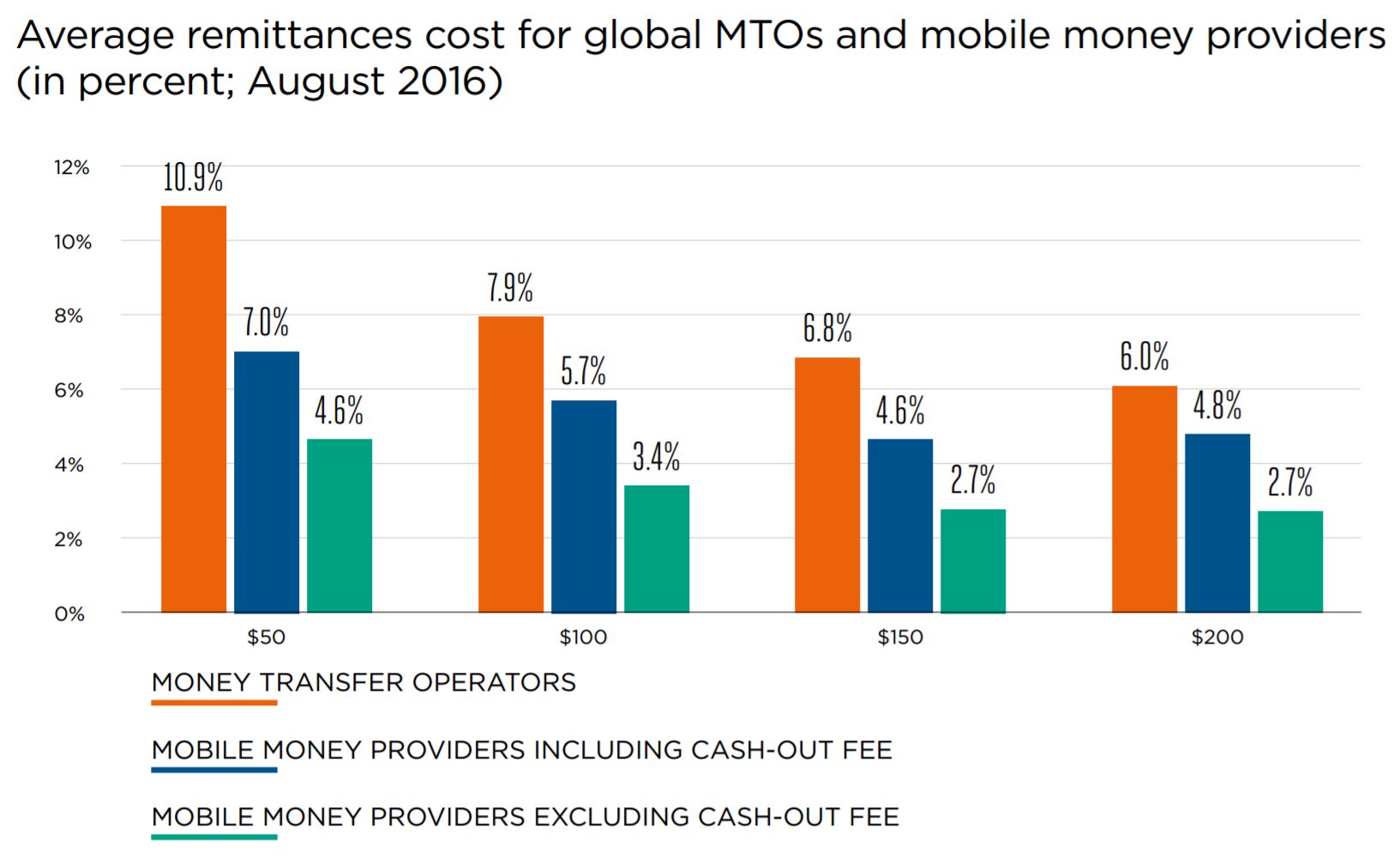

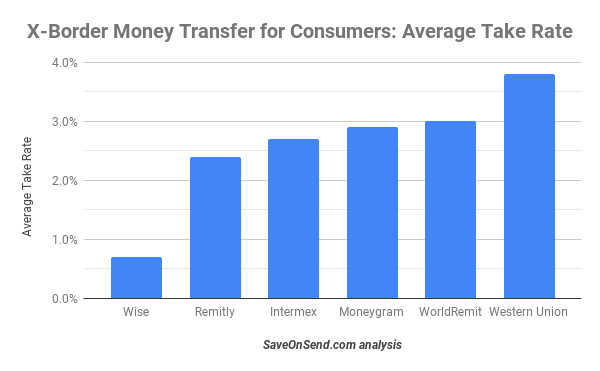

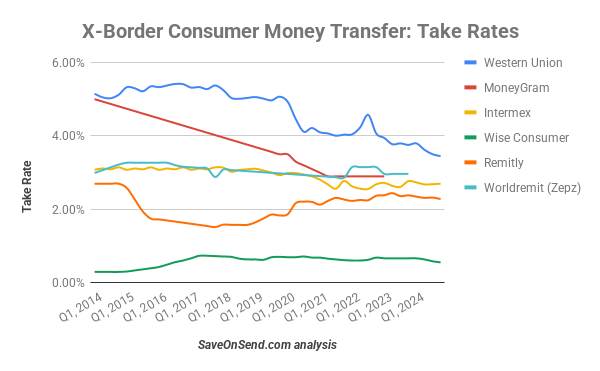

Los precios de las transferencias internacionales de dinero han disminuido significativamente en las últimas tres décadas.. En la década de 1990, la tasa de toma promedio (cuota + Marcado FX) caido de 20% a la 15%. By 2010, había caído a menos de 10%, y la mejor opción disponible (Índice inteligente) ahora es menos que 4%.

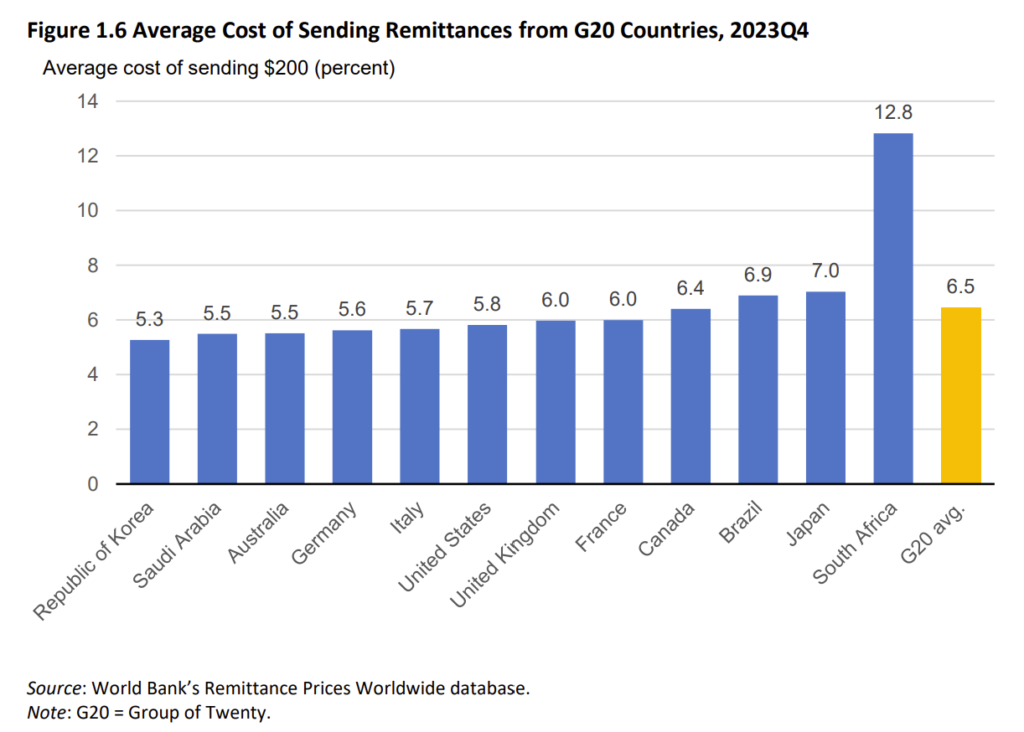

El precio promedio de los corredores de remesas más grandes del mundo es generalmente similar, excepto en Sudáfrica.

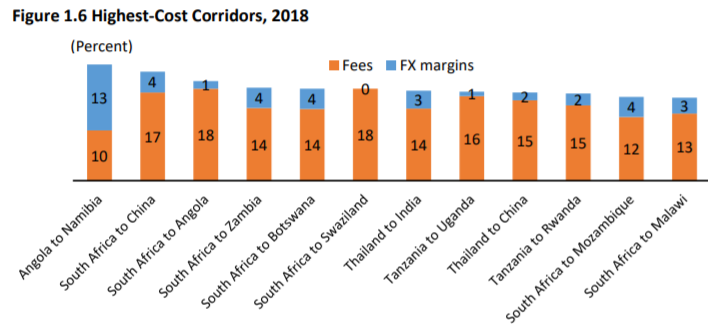

La mitad de los corredores más caras del mundo están llegando desde Sudáfrica a solas:

Fuente: Banco Mundial

¿Qué hace que Sudáfrica sea significativamente más cara que otros países?? La mayoría de los expertos lo atribuyen a dos factores: de-arriesgando por los bancos y exclusivo asociación con los minoristas a través de Western Union y MoneyGram:

“Un obstáculo importante para la reducción de costos de las remesas es de-arriesgando por los bancos internacionales, cuando se cierran las cuentas bancarias de los operadores de transferencia de dinero, con el fin de hacer frente a la alta carga normativa dirigida a reducir el lavado de dinero y los delitos financieros. Esto ha planteado un reto importante para el suministro y el costo de los servicios de remesas a ciertas regiones.”

“… el problema de fondo es WU sus cláusulas de exclusividad que se han utilizado durante décadas para bloquear con éxito los mercados a un proveedor, que luego puede aumentar sus tasas de marcado como no hay otra alternativa.”

Tampoco es el caso de Sudáfrica.. es fácil culpar “banks” o “Western Union,” pero la verdadera causa raíz suele radicar en:

- Gobiernos opacos o corruptos con regulaciones que favorecen a los bancos frente a los operadores de transferencia de dinero (OTDs).

- Empresas tradicionales que están contentas con su participación de mercado actual y no están dispuestas a competir en precios..

- Consumidores a los que no les gusta buscar las mejores ofertas.

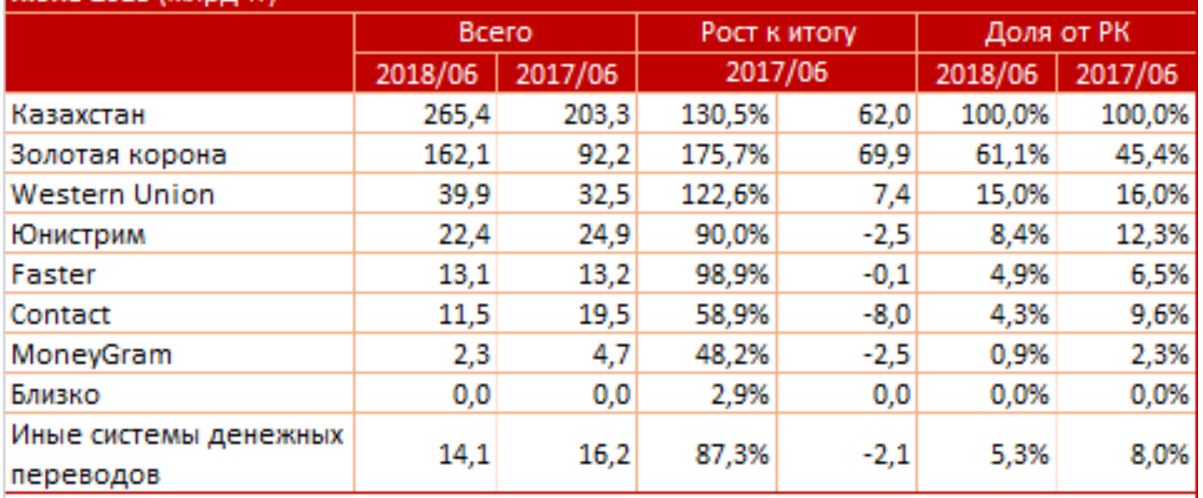

Es por eso, in some countries with opposite, condiciones favorables, empresas tradicionales de bajo precio como Golden Crown en Kazajstán podrían controlar 60% del mercado.

Fuente: Capital

Principales proveedores de transferencias de dinero transfronterizas

Si bien puede sentir que Western Union y MoneyGram han estado ahí desde siempre, La oferta de transferencias de dinero transfronterizas fuera de bancos y oficinas de correos se lanzó hace menos de cuarenta años.. En esos días, Las opciones de los consumidores se limitaban a servicios bancarios lentos y costosos o al envío físico de giros postales por correo.. Western Union, como se detalla en este artículo en profundidad Artículo SaveOnSend, comenzó transferencias internacionales de dinero a finales de 1980, Inicialmente el aprovechamiento de redes de Visa y MasterCard. Procedió con una rápida expansión global comenzando en 1989. similar, American Express lanzó un servicio de transferencia de dinero nacional llamado “Moneygram” in 1988 y comenzó la expansión internacional en 1989.

Otros líderes mundiales actuales en transferencias internacionales de dinero comenzaron en los años siguientes.: UAE Exchange (adquirida por Wizz Financial en 2022), Ria Envia (ahora Transferencia de dinero Ria, adquirida por Euronet en 2007), y la corona de oro (en Rusia). Incluso Wells Fargo comenzó un negocio de las remesas por separado en 1994. A finales de los años 90, varios proveedores estaban ofreciendo casi instantánea (en minutos) las transferencias de todo el mundo. Recuerde este hecho cuando se lee otro artículo engañosa sobre las transferencias de dinero de hoy siempre teniendo días o semanas.

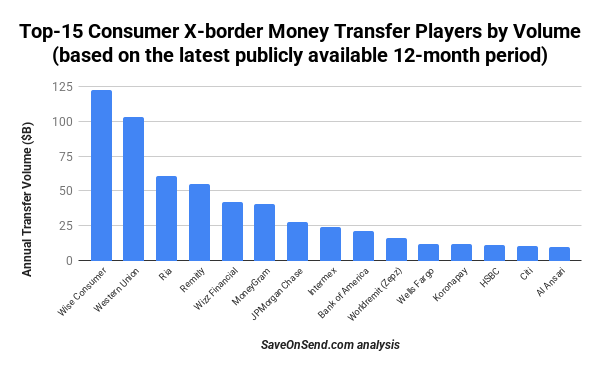

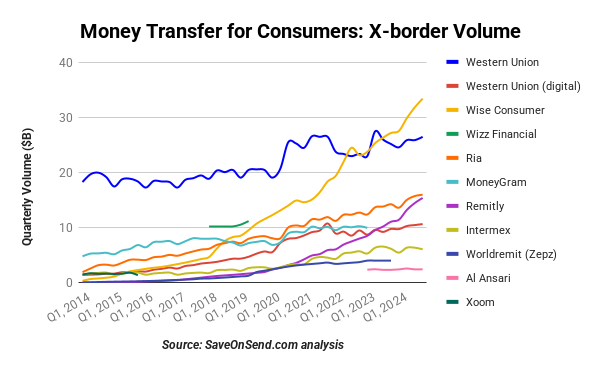

Today, mientras que los bancos, como una clase, todavía maneja la mayoría de los volúmenes C2C x-border (mira esto Artículo SaveOnSend para detalles), No pueden igualar especialistas transfronterizos con respecto a la cobertura geográfica. As a result, Los bancos no se encuentran entre los cinco principales actores mundiales.:

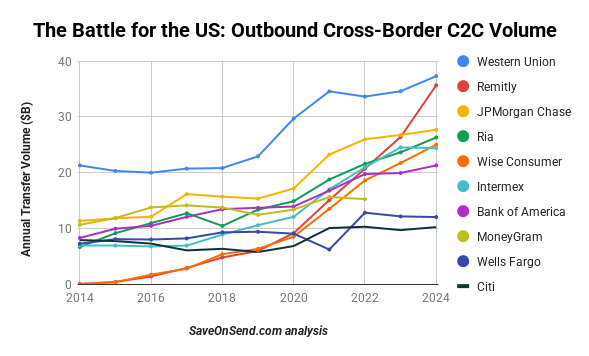

Sin embargo, dentro de un mercado en particular, Los principales bancos suelen estar entre los mayores proveedores de remesas.:

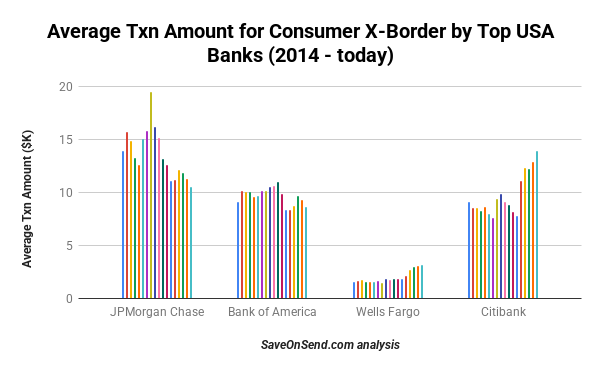

Con raras excepciones, Los clientes del banco tienden a ser remitentes poco frecuentes que transfieren cantidades mayores. (Wells Fargo es una historia única; leer más en este Artículo SaveOnSend):

Los especialistas en transferencia de dinero continúan dominando por cantidades más bajas, que son típicos de las remesas. Esto es especialmente evidente en destinos con menor uso de canales digitales., como el corredor de Estados Unidos a México, corredor más grande del mundo:

Fuente: Intermex

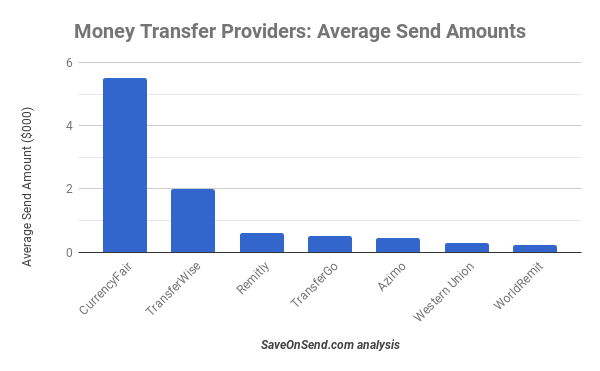

Sin embargo, incluso entre los especialistas en transferencias de dinero, El monto promedio de la transferencia puede variar significativamente según el caso de uso.. MonedaFair y TransferWise (Sabio) Principalmente expatriados objetivo de los países desarrollados y tienden a tener tamaños de transferencia promedio de miles de dólares. A diferencia de, Las empresas de transferencia de dinero dirigidas a inmigrantes de países en desarrollo suelen tener tamaños de transferencia promedio de cientos de dólares..

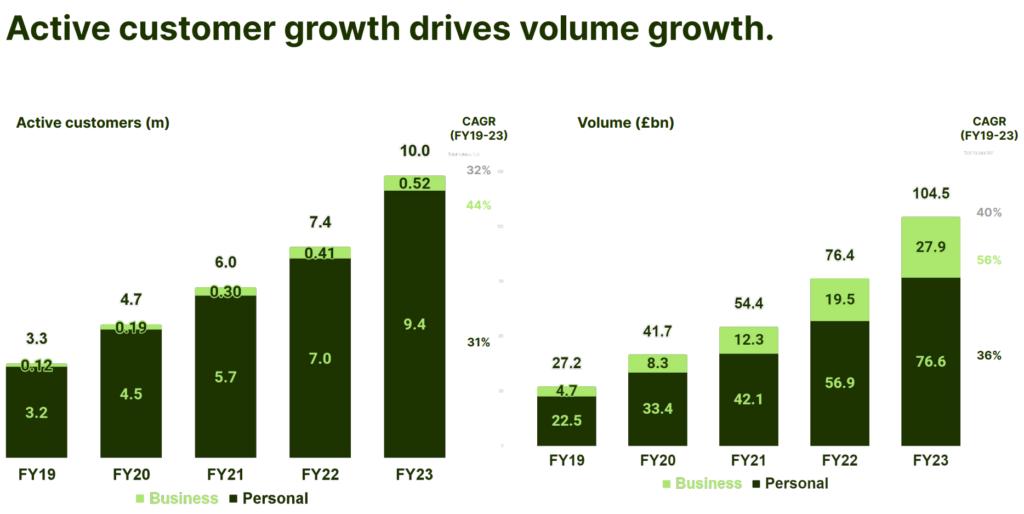

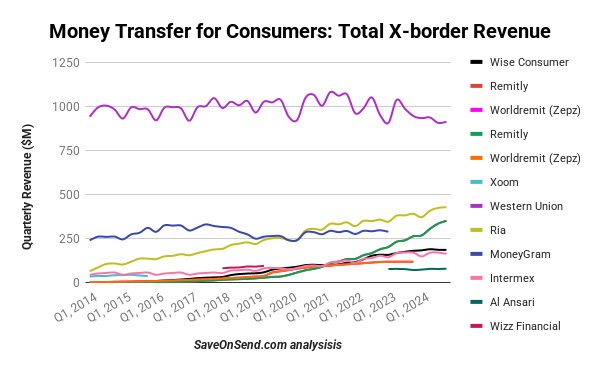

Sabio, aka TransferWise, es una empresa particularmente intrigante entre los especialistas en transferencia de dinero. Fundado en 2011, sus volúmenes de consumo transfronterizo superaron a MoneyGram en 2018, Ria Money Transfer en 2019, y Western Union en 2022. Puede encontrar más detalles sobre todas las principales empresas emergentes de transferencia de dinero en este Artículo SaveOnSend.

Además de estos principales proveedores, Miles de otros transmisores de dinero se especializan en corredores específicos y métodos de envío, utilizando principalmente agentes de efectivo. Por otra parte, Existen numerosas empresas emergentes de remesas basadas en Bitcoin, Pero ninguno produce un volumen de transferencia significativo. Para obtener más información sobre Bitcoin, cadena articulada, y tendencias criptográficas en las remesas, puedes referirte a esto Artículo SaveOnSend.

Tendencias digitales para transferencias de dinero transfronterizas

Hay cierta confusión al definir métodos para enviar y recibir remesas. Varios términos como “digital,” “en linea,” “móvil,” o “pagos móviles” a menudo se usan indistintamente. “Digital” es un término general que puede abarcar todo, Incluyendo “en linea” y “móvil.” Additionally, inmigrantes’ La preferencia por un canal específico está muy influenciada por su origen étnico., incluso entre los países vecinos.

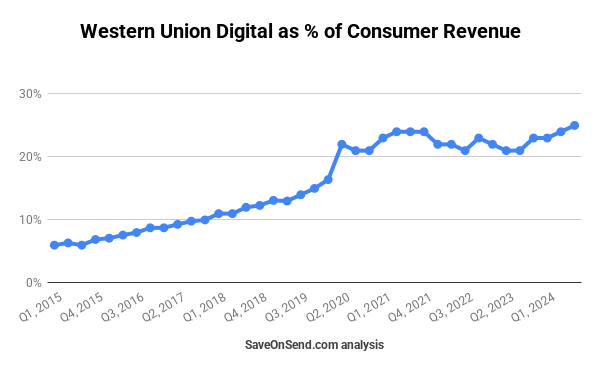

Total, Los canales digitales siguen eclipsados por las transacciones en efectivo.. A pesar de más 70% de los clientes de Western Union que tienen una cuenta bancaria, La proporción digital de los ingresos de los consumidores solo ha crecido en 1-2% annually, excepto por un aumento único en 2020 Debido a Covid-19:

La proporción de remesas en efectivo en el extremo receptor es aún mayor. Por Tanto, mientras que a las nuevas empresas de tecnología financiera les encanta hablar de una inminente victoria digital sobre el efectivo, siguen firmando acuerdos con las predominantes para distribuir efectivo. Por ejemplo, Se asocia remitemente con RIA Money Transfers, y 50% de sus remesas son recibidas en efectivo.

Hay algunas razones clave para este nivel de penetración digital en las remesas. Para uno, Los consumidores están bastante contentos con una oferta basada en efectivo.

Una proporción significativa de los consumidores en algunos corredores también evita el cumplimiento de la banca estricta para evadir la deportación o los pagos de impuestos.

Since 2016, Los titulares han tratado de encontrar un punto medio entre el efectivo y las opciones digitales. Introducieron aplicaciones móviles que permiten a los clientes de efectivo ingresar todos los detalles de transferencia en línea y traer efectivo a un agente sin completar ningún documento adicional. So far, Ahi esta sin evidencia que dichos esfuerzos generen una adopción significativa entre sus clientes.

El término “dinero móvil” normalmente implica que el dinero se paga desde la cuenta de un cliente con su proveedor de telecomunicaciones. A pesar de ser pilotado por Western Union 2007, Los pagos móviles siguen siendo una pequeña porción de las remesas globales., Se utiliza principalmente para transferencias a algunos países africanos como Kenia y Tanzania.. Despegó en esos países porque no tenían una infraestructura de tarjetas bancarias de alta calidad para pagos como en los países más desarrollados.. El ejemplo más famoso es M-Pesa., lanzado en 2007 por Vodafone.

Los volúmenes de remesas entre estos países africanos tienden a ser relativamente pequeños y, así, fuera del foco de expansión digital por parte de empresas tradicionales o startups de Fintech. As a result, El método de dinero móvil podría ser la opción más rentable para estos corredores en comparación con el envío de efectivo a efectivo.

No hay una diferencia real entre “en linea” y “móvil.” Con la llegada de los teléfonos inteligentes a 2007, Ha habido un crecimiento constante en su uso para transferencias de dinero., y la mayoría de las transacciones digitales ahora se envían a través de dispositivos móviles. Por ejemplo, for MoneyGram, el ratio de transacciones móviles en el canal online pasó de 60% in 2016 a la 80% in 2019 y para 85% in 2020. por Western Union, igualmente aumentó de 65% in 2016 a la 75+% in 2019. Aquí hay un gráfico para Xoom que estuvo por delante de la manada durante 2011-2015:

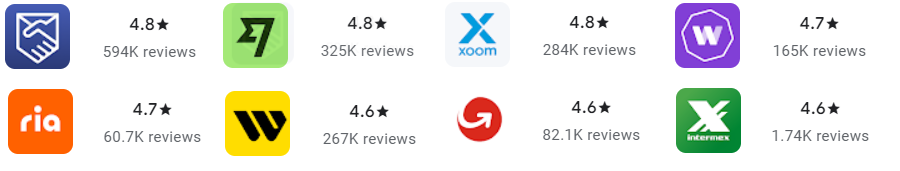

Prácticamente todos los grandes jugadores tienen una aplicación móvil, y los comentarios de los clientes son en su mayoría positivos:

Existe una creencia muy extendida, propagado por personas influyentes en tecnología financiera, que los bancos están perdiendo negocios frente a nuevos actores como Wise, en parte debido a su vencimiento de la madurez digital, dando como resultado una experiencia móvil deficiente. In reality, Entre 2021 y 2023, El uso de aplicaciones móviles bancarias para remesas creció más en comparación con las aplicaciones de billetera y transferencia de dinero., convirtiéndola en la aplicación más utilizada entre estos tres grupos:

Usuarios de transferencias internacionales de dinero

Las razones por las que los migrantes envían dinero varían significativamente según el corredor y los subsegmentos dentro del mismo.. Por ejemplo, a comienzos de 2017, Remitly encuestado sus clientes y encontró la siguiente distribución de razones:

- 70% Enviar dinero para ayudar a sus familias con necesidades básicas, incluyendo vivienda, comida, y utilidades

- 16% enviar dinero para cubrir sus gastos personales y las inversiones

- 11% enviar dinero para ayudar a pagar los gastos de estudio, tales como útiles escolares, libros, y la matrícula

- 3% enviar dinero para ayudar a pagar los gastos médicos y de emergencia

Como hemos revisado en el artículo sobre Western Union, el mismo proveedor podría tener un enfoque muy diferente al apuntar diversos grupos de migrantes. La razón detrás de esto es que cada grupo de migrantes es único. Por ejemplo, Considere este gráfico que compara los ingresos y la educación por origen étnico en los EE. UU., e intenta adivinar qué grupo tiene más probabilidades de enviar dinero en línea:

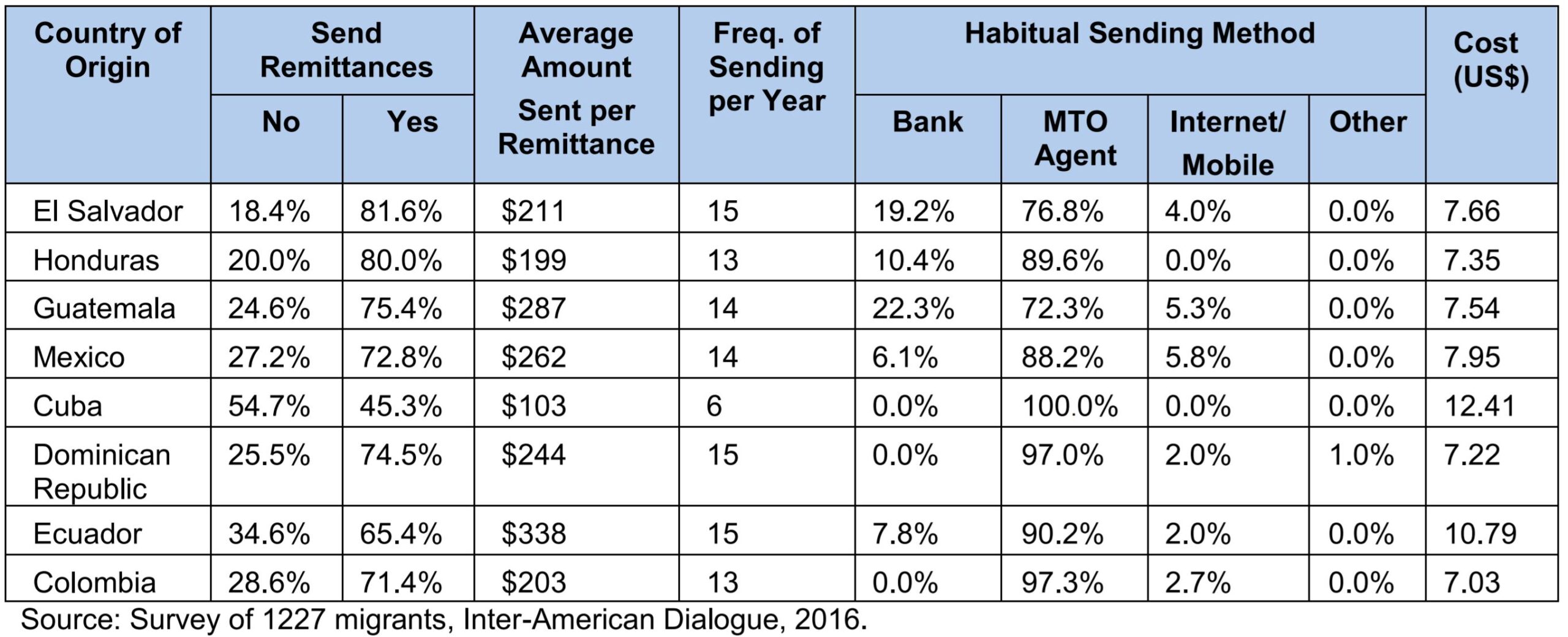

Los consumidores más educados tienen más probabilidades de enviar dinero en línea por algunas razones principales: que tienden a ser más inteligente digitalmente, están más abiertos a probar un nuevo proveedor, y recibir ingresos imponibles en su cuenta bancaria. Por Tanto, encima 80% de las remesas de EE. UU. a la India se envían en línea, mientras que menos de 40% son para el corredor Estados Unidos-México.

La relación inversa también es cierta.: los remitentes en línea tienden a tener ingresos más altos. Incluso dentro del mismo grupo étnico, la cantidad promedio enviada en línea podría ser 50-200% superior a través de un agente efectivo. Los segmentos de consumidores de mayores ingresos también tienen diferentes motivos para enviar dinero a casa. Migrantes de bajos ingresos suelen transferir cantidades más pequeñas ($200-300) mensual para cubrir las necesidades básicas de sus familias de vuelta a casa o para emergencias. En cambio, Las personas de ingresos más altos envían más dinero ($1,000-2,000) con menos frecuencia, ya sea a sus cuentas de ahorro en casa, como un regalo, o para emergencias.

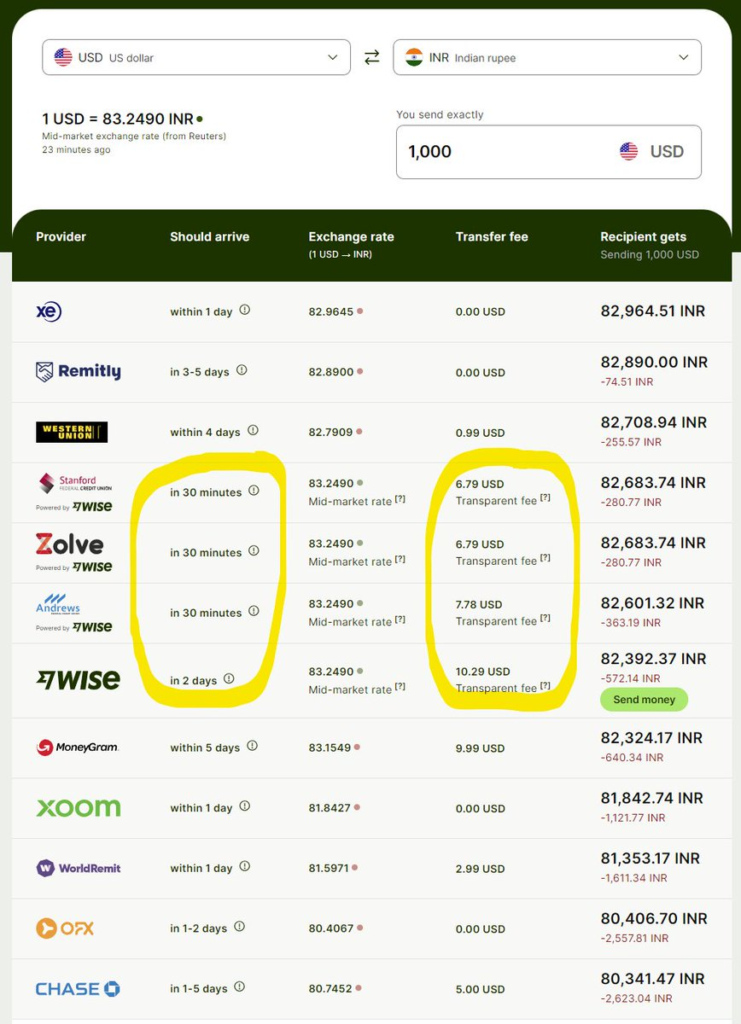

También hay diferencias culturales entre los grupos de inmigrantes.. Por ejemplo, Los indios en EE.UU. suelen mostrar una alta sensibilidad a los precios como consumidores.. Son más propensos que otros a buscar la mejor oferta a través de aplicaciones de comparación y son más propensos a cambiar de proveedor para minimizar las tarifas o asegurarse un tipo de cambio más favorable.. En cambio, Los mexicanos o filipinos tienden a ser menos sensibles a los precios y demuestran mayor lealtad a sus proveedores de servicios actuales..

Finalmente, incluso dentro del mismo grupo de inmigrantes y nivel de ingresos, hay preferencias de comportamiento. Algunas personas pueden pagar más por una transferencia de dinero inmediata, mientras que otros esperarán unos días para asegurar el mejor tipo de cambio. Estos factores, junto con muchos otros, Tienen implicaciones directas para los proveedores con respecto a cómo comercializar y fijar el precio de sus servicios., en última instancia influyendo en sus flujos de ingresos.

Modelos de negocio

La mayoría de los proveedores destacados de transferencias de dinero transfronterizas atienden a tres tipos de clientes:

- Consumidores: el enfoque principal de los artículos de SaveOnSend.

- Empresas: typically smaller businesses that are comfortable with digital self-service.

- Competidores (Plataforma): Ofrecer transferencias de dinero, pero prefiero usar una plataforma central de un proveedor más avanzado digitalmente.

SaveOnSend se centra principalmente en el segmento de Consumo y no profundiza en los segmentos de Negocios y Plataforma con gran detalle.. Vale la pena señalar que el segmento Empresarial suele generar menores ingresos que el segmento Consumidor entre los especialistas en transferencias de dinero., y el segmento de Plataforma es aún más pequeño. Como ejemplo, Sabio breaks down its Consumer and Business segments, with the Platform business passing 5% of the overall volume in 2025.

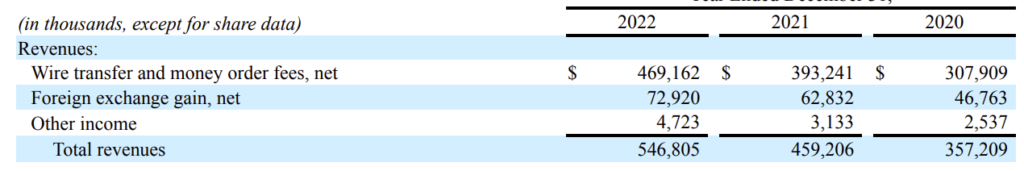

Los proveedores generalmente generan ingresos a través de tarifas y divisas (divisas) Marca en el segmento de consumo. El margen de beneficio FX implica que el dinero de un cliente se cambie a un tipo de cambio menos favorable que el que está disponible para los proveedores.. Dependiendo de los métodos de envío y recepción e incluso de un corredor de transferencia específico, el mismo proveedor puede no cobrar tarifas y depender únicamente de un margen de beneficio FX. Por ejemplo, Intermex genera menos de 20% de sus ingresos provenientes del margen FX:

Some providers, como sabio, son reconocidos por no cobrar tarifas y beneficiarse únicamente del marcado de FX.

Sabio, ciertamente, opera con los márgenes más bajos.

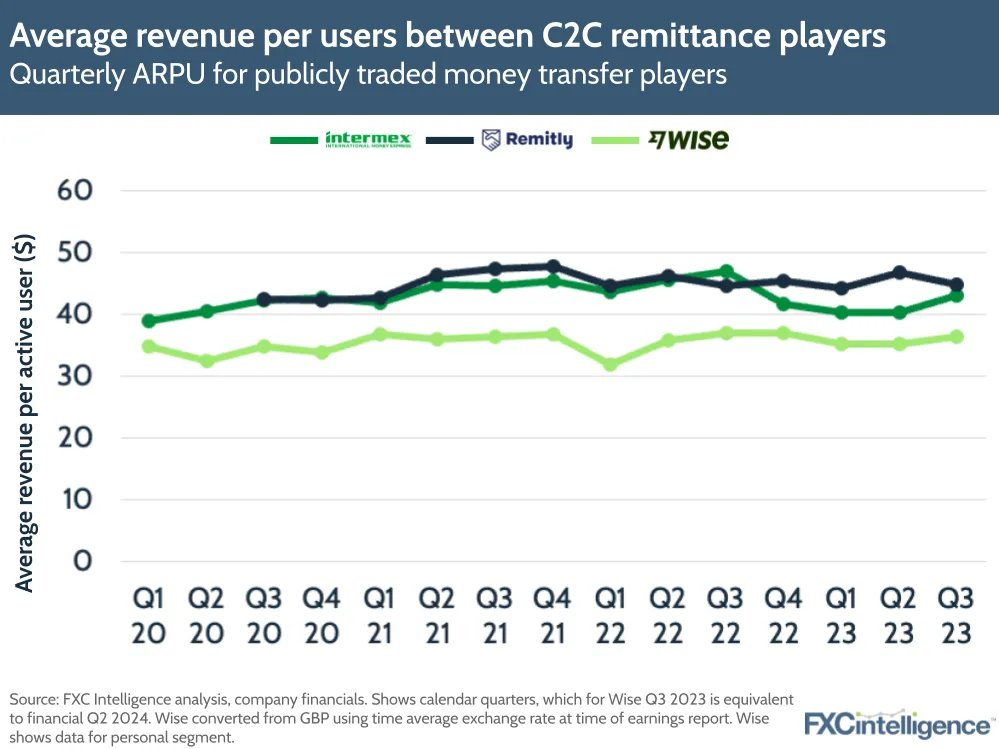

Sabio podría hacer esto de manera rentable porque su monto de transferencia promedio es mucho mayor debido a los tipos de clientes y casos de uso que mencionamos anteriormente. Así es como Wise puede generar aproximadamente los mismos ingresos por usuario que los especialistas en remesas con montos de transferencia más pequeños.:

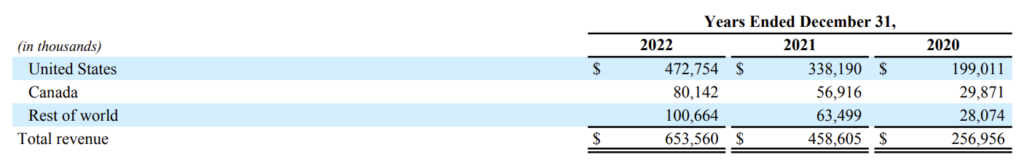

Todos los proveedores conocidos cubren múltiples países emisores e incluso más destinos entrantes.. Los proveedores suelen obtener más volumen del país de origen que de otros mercados donde se expanden más tarde.. He aquí un ejemplo con Remitly, que fue fundada en los EE.UU..

Si bien las tarifas tienden a cambiar con poca frecuencia, Algunos proveedores ajustan el margen FX dinámicamente con cambios significativos.:

Algunos proveedores también realizan promociones de precios temporales, Reducir significativamente el marcado de FX durante algunas semanas o incluso no cargar ningún marcado, para aumentar la participación de mercado en un corredor particular rápidamente.

Empresas establecidas como Western Union y MoneyGram solían cobrar un marcado promedio más alto, impulsado en parte por una marca más fuerte y también por el apoyo a más corredores de subescala. Sin embargo, En la ultima década, ese margen de marca se ha vuelto insignificante. Como ya se discutió, una excepción de precios es Wise, cuyo modelo de negocio implica explícitamente reducir los precios para interrumpir bancos y especialistas.

Finalmente, Los proveedores de transferencia de dinero generalmente cobran diferentes marcos basados en la estructura de costos del corredor, el tipo de transferencia, y comportamiento del cliente. Por ejemplo, como lo reconoció Western Union en 2020, Algunas etnias tienden a ser más sensibles a los precios y más propensas a cambiar de proveedor., por lo que normalmente obtienen un margen de beneficio menor.

Esto impulsa a algunos proveedores incluso a ofrecer FX negativo, es decir, perder dinero con clientes muy sensibles a los precios en grandes corredores, como enviar dinero a la India desde EE. UU. o el Reino Unido, como reconoció MoneyGram en 2019:

Entonces, ¿por qué hay tantos artículos libres de hechos?, en parte impulsado por las fintechs, sobre lo caros que son los proveedores especializados y los bancos? Tal comentario engañosa (ver más en este Artículo SaveOnSend) convenientemente compara “apples and oranges”: startups’ márgenes para enviar grandes cantidades en línea vs.. what incumbents charge for sending small amounts via cash agents.

Si un reportero fuera sesgado contra los titulares, sería fácil sentirse autosuficiente a través de Western Union y MoneyGram de honorarios cherry-picking para ciertas transferencias. Solo mira cuanto cobran por enviar $20 a través de un agente de efectivo desde EE. UU. a México: almost 30%!

Si bien es fácil hablar de ayudar al “poor,” En realidad, es bastante caro configurar una red de agentes de efectivo que se mantendrá, probablemente durante décadas, un método predominante de envío de dinero de los migrantes. Por otra parte, Sabemos que muy pocos consumidores envían cantidades tan pequeñas, y muchos lo hacen sabiendo que podrían salvar por un) Enviando más y B) cambiar de agentes de efectivo a métodos de envío digital.

Entonces, ¿cómo hacer “viejo” y “nuevo” Los proveedores se comparan con un monto de transferencia típico cuando se envían digitalmente? Here is a global poster child, ground zero of online consumer remittances, el corredor de Estados Unidos a la India, Único debido a sus remitentes altamente capacitados que tienden a cambiar de proveedor por un mejor precio.:

Mientras que Wise tiende a ser el proveedor menos costoso, Su modelo de negocio se ha basado principalmente en referencias con poca inversión en marketing.. Desafortunadamente, A muchos consumidores no parece importarles si están pagando. 0.5% o 2.5%, Y los que sí están viendo precios más bajos de los competidores de Wise, como se ve en las transferencias a la India. As a result, La tasa de crecimiento del volumen del consumidor de Wise se ha estancado en torno a 20%, lo que podría obligar a los sabios a invertir en marketing e incentivos regulares.

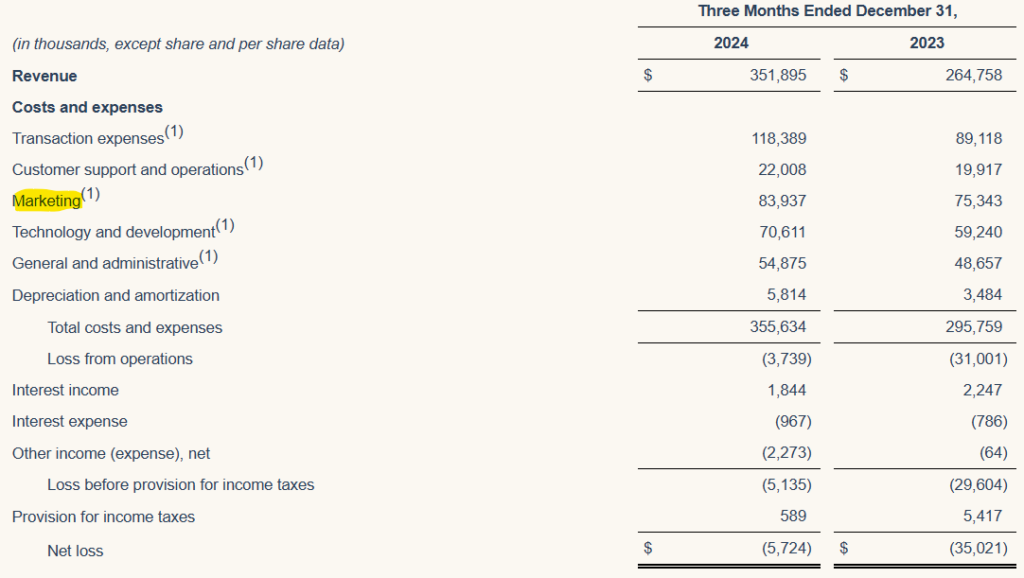

En el otro extremo, Remitly sigue creciendo 40%, pero es gasto 20-25% de los ingresos (5X el de sabio) en marketing, que lo ha mantenido no rentable durante más de una década después del lanzamiento.

Costos variables y fijos

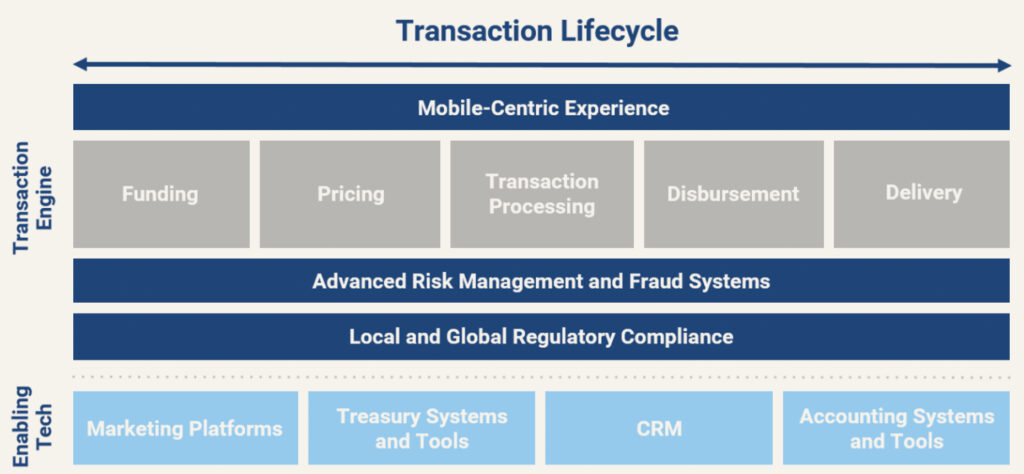

Por el lado de los costos, as you remember from financial statements, Los costos variables están asociados con cada transacción y costos fijos generales.

Variable costs incluir muchos componentes estándar específicos de cada transacción, representando 30-50% de todos los gastos, dependiendo del proveedor. Se dividen en términos generales en los costos que pagan los proveedores para recibir fondos y para descargar dinero..

Receiving funds: Los transmisores de dinero pagan redes de agentes para cobrar transferencias de efectivo y pagar a los bancos por enviar dinero desde la cuenta bancaria de un cliente o una tarjeta de débito/crédito vinculada. Los bancos cobran relativamente poco por las transferencias de sus clientes’ cuentas, aproximadamente ~30 centavos, tal como se facilita a través del Servicio FedACH con tarifas nominales (ver “origination per item” in the table below):

For a bank-funded transfer, Las tarifas generalmente se fijan para rangos amplios de montos. (por ejemplo, el mismo costo para enviar $0-1,000 or even $0-2,999).

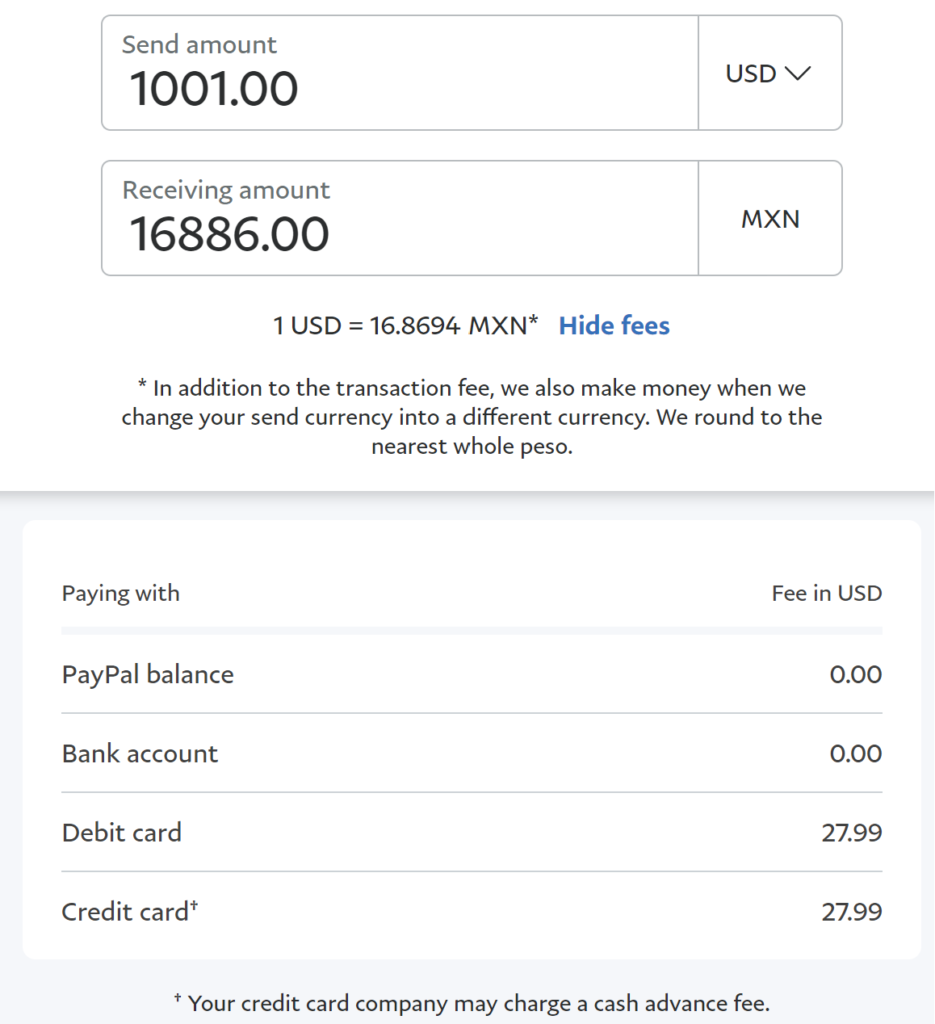

El pago de la financiación de la tarjeta suele ser variable, típicamente 1-2% del monto de la transferencia. Es por eso que a los consumidores que desean usar una tarjeta de débito o crédito para financiar sus transferencias generalmente se les cobra una tarifa mucho más alta.

Por ejemplo, Xoom cobra una tarifa fija de alrededor $4 por enviar menos de $1,000 de estados unidos a mexico. Quieto, Su precio para las transferencias de tarjetas skyrockets para cantidades más grandes (Un método de financiación con tarjeta de crédito es el más caro para los consumidores porque, además de las altas tarifas que cobra un proveedor de transferencia de dinero, hay una tarifa por adelanto en efectivo de una compañía de tarjetas de crédito):

Algunos transmisores de dinero usan el llamado “on-us” técnica para minimizar los costos de financiación basados en tarjetas. Lo logran aplicando para procesar transferencias de tarjetas de crédito de débito en ubicaciones de agentes. In a sense, se están cerrando un bucle entre el envío de dinero de una tarjeta de débito-crédito vinculado y procesar dichas transferencias internamente sin el aprovechamiento de Visa / MasterCard / etc. networks.

El pago a los agentes de efectivo es mucho más matizada y abarca tanto los honorarios y marcado FX. Los términos negociados podrían implicar una división de aquellos o un umbral mínimo que debe recibir un proveedor mientras permite que un agente marque las tarifas y los tipos de cambio a su discreción. Dependiendo del proveedor, cadena minorista, y mercado, Los ingresos se dividen entre estas dos partes de una manera muy diferente.

Por ejemplo, un líder del mercado como Western Union podría ser más selectivo, sólo paga 10-30% de recogida honorarios a un agente efectivo. Un proveedor más pequeño podría dividir los honorarios 50/50, y en algunos casos, Cuando un transmisor de dinero quiere ganar participación de mercado rápidamente, se podría añadir un incentivo adicional para redes de agentes de efectivo con la promesa de pagarles hasta 100% of collected fees. Hay una lógica similar cuando se trata de dividir un marcado FX. En cambio, una cadena minorista más grande podría negociar mejores términos de una más pequeña.

La descarga de los fondos: Los proveedores pagan a los bancos y a las redes de agentes en efectivo para descargar dinero o proporcionar efectivo a los clientes. These payments are usually fixed; for example, un proveedor podría pagar $2 per transaction to a bank in a destination country.

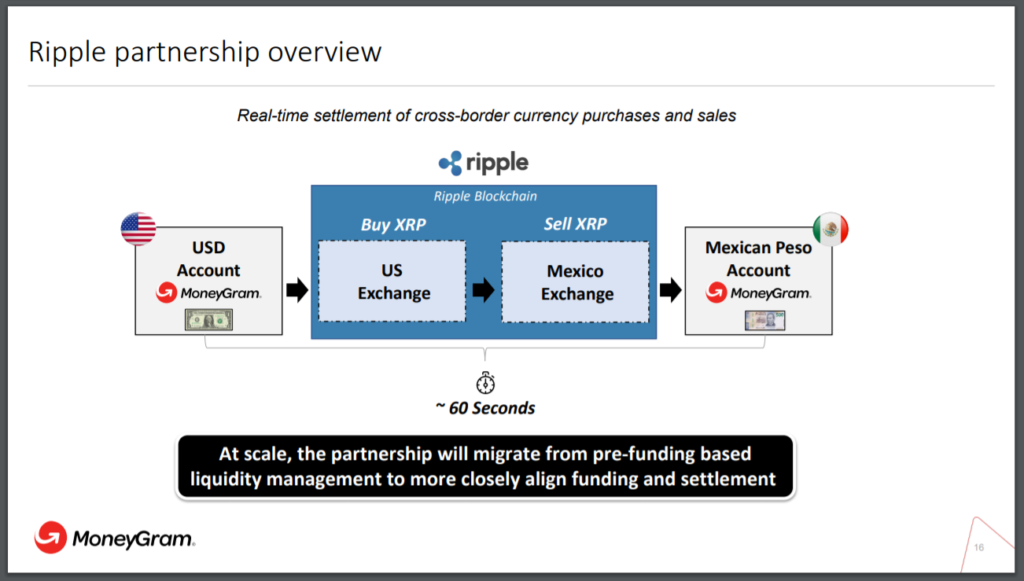

Los grandes jugadores construyeron relaciones/conexiones directas con grandes bancos y redes de efectivo tanto para los procesos de recepción como de descarga.. Estos proveedores enviarían fondos a un banco corresponsal para cada destino diariamente. Por ejemplo, si Western Union transfiere diez millones de dólares diarios a México en nombre de sus clientes, que enviaría esa cantidad diariamente a su banco corresponsal en los EE.UU. (en dólares) para que el banco pueda distribuir fondos en México.

Dado que un tipo de cambio puede moverse significativamente durante el día, Algunos proveedores también tendrían una mesa interna de operaciones de cobertura con algunas personas responsables de comprar y vender divisas para minimizar la exposición al tipo de cambio.. Estos envíos diarios para cada destino más un personal comercial parecen un gasto importante., pero no en el contexto de volúmenes millonarios ($30 transferencia por un volumen diario de 1 millón de dólares con un 3% El margen bruto promedio representa 0.1% de los ingresos).

Es por eso que el método blockchain-Bitcoin-crypto de transferencia de dinero, mientras que teóricamente elimina la necesidad de transferencias bancarias, está ahorrando relativamente poco y, de hecho, añadiendo costos adicionales más altos debido a conversiones de moneda adicionales y una volatilidad mucho mayor. (para más detalles sobre blockchain, Bitcoin, y cripto para remesas, Lee esto Artículo SaveOnSend):

Blockchain a un lado, Los transmisores de dinero han estado implementando sus servicios de transferencia a través de intermediarios para algunos o todos los mercados.. En algunos casos, Xoom usado Earthport, Sabio – Earthport, WorldRemit – Puerto terrestre y BTS, Azimo – CurrencyCloud, y Viaméricas (aka, Vianex) – Earthport. También hay intermediarios regionales, Como el caso de Wise de asociarse con Flutterwave para Nigeria. Tal enfoque es más fácil y más rápido, pero puede ser más costoso a largo plazo.. Por ejemplo, CurrencyCloud estaba cargando 0.1% del volumen de transferencia de sus servicios (ver el informe completo en este lugar):

El uso de dicho intermediario también aumenta el riesgo de dependencia de un solo proveedor para el elemento más crítico de los procesos de back-office: transferring funds across entities.

Además de intermediarios, Las nuevas empresas de tecnología financiera también podrían asociarse con bancos o incluso con competidores directos entre los tradicionales para obtener un acceso más rápido a la distribución.. Por ejemplo, in December 2016, Worldremit firmó un acuerdo con Xpress Money (Lee mas en este lugar):

"Queremos ofrecer a nuestros clientes la más amplia y más conveniente selección de opciones de pago. Xpress Money es una marca de transferencia de dinero de confianza y fiable con una fantástica red de agentes en todo el mundo. Nuestra asociación extenderá nuestra presencia en nuevos territorios y permitirá a más personas para hacer segura, transferencias de dinero al instante.”

Fixed costs no son específicos de cada transacción y abarcan el gasto en componentes tecnológicos, incluyendo software y hardware.

Fintech’ La arquitectura tiende a ser más simple que la de los tradicionales, ya que adquieren menos empresas con sistemas heredados.. les lleva el primero 5-10 años para desarrollarlo, con él los gastos a veces alcanzan 30% de los ingresos. Sin embargo, después, El costo fijo de plataformas bien diseñadas podría escalar a un volumen de transacciones mucho mayor., Resultando en 15-25% de ingresos gastados.

- Licenses están obligados a operar en los EE. UU. en un estado donde un transmisor de dinero realiza negocios. Obtener una licencia requiere mucho tiempo y es costoso, seguido de una auditoría anual exhaustiva que examina todos los aspectos de las operaciones, incluyendo la ciberseguridad. Es por eso que vemos fintechs como WorldRemit comenzando en 2015 con solo unos pocos, típicamente más menor, Estados Unidos, donde es más fácil obtener licencia y luego trabajar hasta los estados más grandes durante muchos meses, if not years. Others, like TransferWise, entró a los EE.UU. en 2015 asociándose con un proveedor autorizado como PreCash (más tarde cambió a CFSB):

- Fraud:

- “NSF” (Not Sufficient Funds) ocurre cuando un cliente envía dinero desde una cuenta bancaria o tarjeta vinculada sin tener esos fondos.

- “Misrepresentation” is when a customer lies about NOT sending money after the transfer is completed (según las leyes estadounidenses, a customer has up to 12 months to dispute a transfer).

- “Account takeover” es cuando la cuenta de un cliente está comprometida.

Así es como funciona la economía del fraude para un $1,000 transferencia de dinero desde la perspectiva de un proveedor:

- El ingreso promedio por transacción de este tipo es $30, y la ganancia es $5.

- So, un proveedor de remesas necesita 200 Transferencias exitosas para compensar una transacción fraudulenta (para compensar la pérdida $1,000 al fraude)—Break-incluso es 0.5% de transacciones por fraude.

- El número total de intentos de fraude en varios grupos migrantes varía desde 1-5%, más que el 0.5% punto de equilibrio.

- Los transmisores de dinero emplean varias técnicas para mantener el fraude real mucho más bajo., close to 0.1%. En el 2017 FTC demanda judicial en contra de Western Union, La base de datos de quejas de la compañía se incluye en torno a 50 mil denuncias relacionadas con fraude al año, around 0.02% de alrededor 250 millones de transacciones por año. La empresa estimó que la cifra real probablemente sea cinco veces mayor. (0.1%) debido a la subregistro.

La lucha contra el fraude evoluciona constantemente a medida que los defraudadores se vuelven cada vez más sofisticados.. Algunos proveedores tienen excelentes equipos de prevención de fraude con profundos antecedentes estadísticos, pero aún así son estafados.

- La seguridad cibernética: Similar al fraude, prevenir ataques de piratas informáticos es cada vez más desafiante pero imperativo debido a los altos costos potenciales (leer acerca de Xoom’s debacle in December 2014).

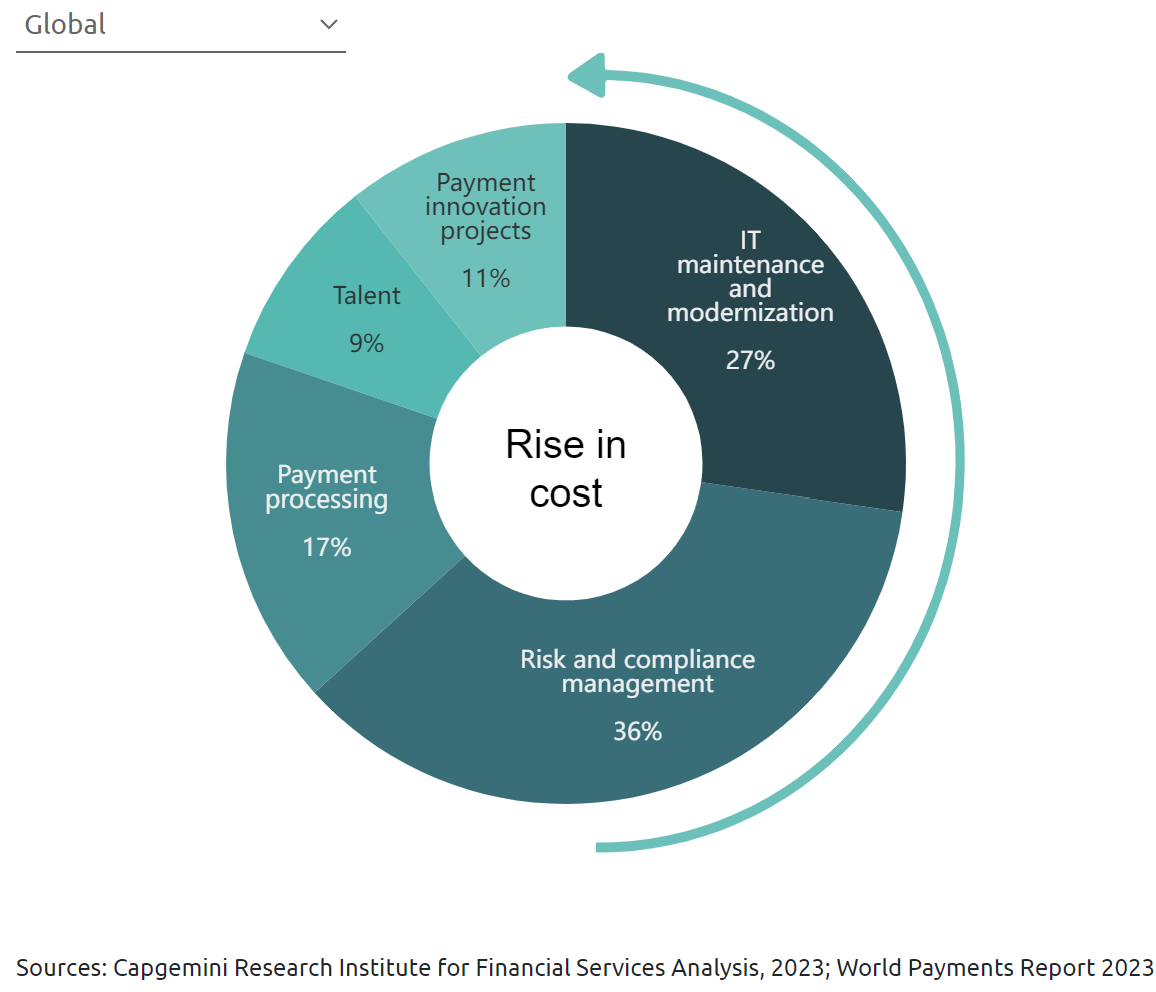

- Compliance: Además de implementar los procesos relacionados con el control anteriores, remittance providers must prove que esos procesos funcionan efectivamente.

Las capacidades relacionadas con el cumplimiento son MUY caras. Su precio es de Western Union $200 millón anualmente e involucra 2200 employees o más que 20% dedicado al cumplimiento. En toda la industria de pagos, gestión de riesgos y cumplimiento contabilizada 36% de los costos totales, convirtiéndola en la categoría de gasto más grande:

Debido a regulaciones opacas y aplicación esporádica, Los proveedores de transferencia de dinero utilizan una gran cantidad de mano de obra manual para impresionar a los reguladores y muestran que se toman en serio el cumplimiento. Hay pocos delitos reales que se detengan porque el gobierno no está incentivado a reducir los delitos financieros., ya que esos fondos podrían potencialmente enriquecer a otros países desarrollados. Por lo tanto, Los proveedores marcan las casillas necesarias para evitar multas., y en muchos casos, Las investigaciones reales solo ocurren cuando lo solicitan las agencias de aplicación de la ley.

Incluso las mejores fintech parecen haber renunciado a ampliar aún más esta función.. A comienzos de 2025, 15% de los roles disponibles en Wise estaban en delitos financieros:

Las reglas de cumplimiento pueden ser diferentes en cada país, haciéndolos difíciles de seguir, especialmente porque la mayoría de los socios locales son organizaciones independientes. Imagínese asegurarse de que todos los empleados de todas sus ubicaciones de sus socios de agente (500,000+ de Western Union) adherirse estrictamente a los procedimientos de cumplimiento.

Entonces, a pesar de un gasto tan masivo y continuo en esta área, Western Union fue golpeado con un $568 millón bien en los EE.UU. y ~$2M fine by Ireland’s Central Bank, MoneyGram pagado $13M en multas en EE. UU. y dos multas consecutivas, $0.4M in total, Los australianos a los Reportes de Operaciones y el Centro de Análisis. Los titulares a menudo se sienten que han sido desproporcionadamente señalado para tal aplicación del cumplimiento. Podría ser preciso, pero eso no significa que otros proveedores establecidos o fintechs no se tomen en serio el cumplimiento.

Acquisition Channels

Todos los proveedores usan los mismos canales para adquirir clientes: Búsqueda pagada, DE ESTA, PR, Billboards, Anuncios de impresión en línea-TV-Radio, Affiliate Marketing, Redes sociales, Referrals, y promociones. El objetivo aparente es mantener los costos de adquisición de clientes lo más bajo posible.. Entre los proveedores establecidos, el costo podría variar desde $10-100 por cliente en función de las capacidades de adquisición, canales, corridor, y segmento, entre otros factores.

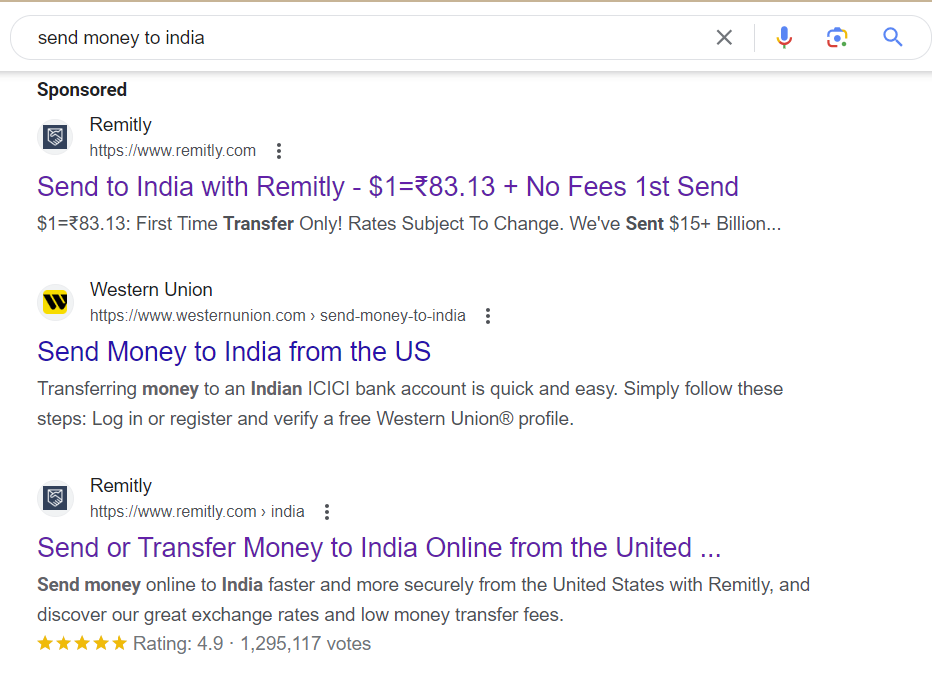

Búsqueda pagada: Un proveedor de transferencias de dinero paga a un motor de búsqueda como Google por un anuncio en la parte superior de la página de búsqueda.. Cuanto más cerca esté de la esquina superior izquierda, cuanto más cuesta.

DE ESTA: El objetivo es posicionarse lo más alto posible cuando los clientes busquen en línea opciones de transferencia de dinero.. In the image below, Xoom has both the top SEO result and a paid ad in the right column.

La búsqueda paga permite una redacción más específica, mientras que el SEO captura un título de página más general. Compare los resultados patrocinados y orgánicos para Remitly:

PR: El objetivo es conseguir menciones favorables en los medios que parezcan informes legítimos.. By definition, Un extraño nunca debe saber si un artículo en particular fue “sponsored” or not. Por ejemplo, read this article rooting for TransferWise: Richard Branson, Peter Thiel take aim at Western Union. como puedes ver, Es difícil encontrar la línea entre los informes perezosos y un excelente trabajo de relaciones públicas. (best described in Paul Graham’s classic The Submarine).

There are various ways to arrange PR publications. Sometimes, Un editor cita abiertamente un precio, por ejemplo, “$100K para cuatro artículos positivos.” Una compañía de remesas a menudo contrata a una empresa de relaciones públicas que se ocupa de un editor. En el análisis de saveonsend de los artículos de remesas, most seem to be written under quid pro quo. Dichos artículos o entrevistas nunca hacen preguntas difíciles o hacen un seguimiento de la aclaración..

Si encuentra informes legítimos de calidad sobre las remesas de los consumidores, please leave a link in the comments section. Unfortunately for consumers, Es probable que esta tendencia se expanda, como señaló brillantemente John Oliver:

Billboards: explica por sí mismo (see example below)

TV Ads: also self-explanatory (ver un tema típico de este anuncio para WorldRemit).

Affiliate Marketing: El objetivo es adquirir clientes a través de sitios web populares entre los remitentes frecuentes.. Cuando los usuarios hacen clic en un enlace que aparece en un sitio web, they are transferred to a money transfer provider. To smaller websites, a remittance company would pay a fixed amount (por ejemplo, $1-10 for each new customer) and use an aggregator. Large websites could negotiate customized terms and work directly with providers.

Social: Este canal permite a las compañías de remesas promover su marca y sus servicios en las plataformas de redes sociales. (Facebook, Twitter, Instagram, etcétera). Cada proveedor adopta un enfoque único para equilibrar esos dos componentes.

Fintechs generalmente se dirige a una recuperación de 12 meses a través de los canales de adquisición. Para lograr esto, Sabio se basa en pruebas extensas y analítica:

“… usamos una carga de diferentes fuentes de datos, Las pruebas de elevación, Reconocimiento de marca, los datos de píxeles de Facebook, nuestros propios datos y la atribución, así como algunos datos de 3 ª parte.”

Referrals: El objetivo es motivar a los clientes existentes a actuar como agentes de ventas de un proveedor..

Popularizado por Uber y aprovechado para vender muchos servicios financieros., este canal es el favorito de Wise. En el ejemplo visual de su programa de referidos., Wise mostró tres países en diferentes colores, con cada punto representando un cliente. Cada punto conectado es un cliente al que invitaron. (or were invited by).

Wise afirma que, históricamente, alrededor de dos tercios de los nuevos clientes provienen de referencias.. Eso permitió a Wise gastar mucho menos en marketing que sus principales competidores.. Sin embargo, La rápida desaceleración de la tasa de crecimiento podría obligar a Wise a considerar canales de adquisición más caros..

Promotions: Para atraer nuevos clientes, Los proveedores de transferencia de dinero generalmente ofrecen un incentivo para la primera transferencia, como una tarjeta de regalo…

… o un mejor tipo de cambio:

Western Union comenzó un programa de recompensas en 2015, y Moneygram hizo lo mismo en 2019. A diferencia de las recompensas de la tarjeta de crédito, donde un comerciante paga efectivamente el producto, en este caso, Una empresa cobra a un cliente un marcado más alto y luego devuelve una pequeña porción a través de una recompensa.

Valoraciones entre empresas tradicionales y fintechs

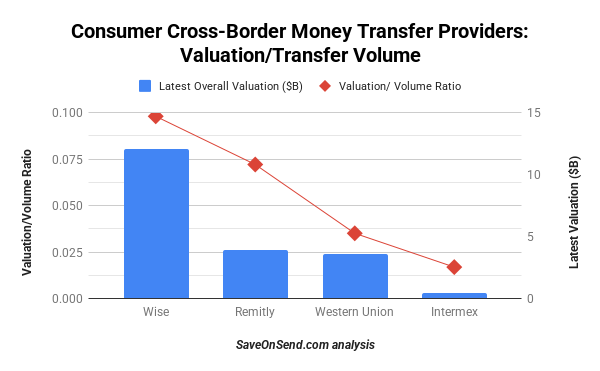

Las fintechs están valoradas en un múltiplo mayor de sus ingresos o volumen de transferencias que los actores tradicionales, ya que los inversores creen que están mejor posicionadas para el crecimiento a largo plazo.:

Las startups de Fintech están más que felices de apoyar una narración de que están interrumpiendo a los titulares y que todas las remesas basadas en efectivo pronto desaparecerán. La ironía, of course, es que algunas de las fintechs que hacen tales afirmaciones ya no existen.

Aquí está el fundador de Azimo que predice en 2018 que en 5-10 año, Todas las ubicaciones fuera de línea desaparecerán. Adivina quién desapareció 2022 – Azimo.

Los VC se enjuagaron con efectivo durante 2011-2021 y financiaron ansiosamente esos fintechs. Puede encontrar su justificación típica en los artículos siguientes.:

- Sabio – Learning From My Mistakes,

- WorldRemit – Drive Global Growth.

Here is the core of their common investment thesis:

- “significant disruption” “clear shift to online-mobile”

- “no innovation” from incumbents

- startups offer much more “convenient, Soluciones de bajo costo.”

La realidad de hoy es “LENTO,” “WRONG,” y “UN POCO” a la tesis de inversión por encima de. The shift to online is crawling at 1-2% annually; Los operadores tradicionales tienen las mismas herramientas móviles en línea que las fintech, si no mejores., y las fintechs ofrecen menos comodidad con menos destinos y métodos de envío y recepción. Las fintechs a veces son más caras que los brazos digitales de los titulares en los corredores más competitivos.

Es por eso que los ingresos de Western Union se han mantenido estancados durante más de una década. MTOs y fintech tradicionales han estado desafiando su dominio de cuatro décadas, Pero Western Union no se ha quedado quieto. Si bien no se ha vuelto tan efectivo como Ria, ha hecho lo suficiente para evitar la interrupción, hasta ahora.

Western Union se puso en línea en 2000, comenzó pilotando los pagos móviles en 2007, y tenía una aplicación móvil en 2011 Antes de que algunos FinTechs lanzaran el suyo. Esto también implicaría que Western Union debería considerarse un jugador de fintech pionero que probablemente hizo más para conectar a la llamada “bancarizados” que todos los arranques de remesas combinados.

Como ocurre con cualquier industria., Las presiones competitivas han pasado factura a muchos jugadores de segunda división.. La desaparición de MTO tradicionales como Sigue y Small World coincidió con el cierre o venta de jugadores digitales como Tuyyo y Azimo.. Las operaciones ajustadas y el hambre de crecimiento entre los actores restantes sugieren que algunos de los proveedores tradicionales y digitales más conocidos de la actualidad no sobrevivirán en la próxima década..

Esta inquietud sobre la sostenibilidad de la industria incluso ha hecho que los inversores desconfíen de las fintechs de alto rendimiento como Wise y Remitly.. En una señal reveladora, Las acciones de ni los MTO tradicionales ni las fintechs se han desempeñado bien en los últimos años..

En las últimas cuatro décadas, La industria de transferencias internacionales de dinero se ha visto transformada por nuevos negocios., operando, y modelos tecnológicos. Su relativa simplicidad sigue atrayendo a nuevos jugadores., mientras que sus servicios para inmigrantes de bajos ingresos atraen la atención de los medios y los políticos. Los claros ganadores han sido los usuarios. Sigue siendo incierto si algún actor llegará a ser tan dominante a nivel mundial como Google o Apple., pero parece poco probable.

En conclusión

Gracias por leer nuestro artículo! Esperemos, you found this overview helpful. Si conseguimos algo malo o perdido nada, apreciaríamos realmente sus sugerencias en la sección de comentarios. Vamos a mantener este post actualizada regularmente – por favor vuelve pronto!